| 首页 » 威尔鑫金评连载(※标题为不定期开放的会员版) » 威尔鑫:从55年比价关系观察 金银牛市未完待续 |

威尔鑫:从55年比价关系观察 金银牛市未完待续 |

|

2025-05-19 11:53:27 [来源] -- [作者] [点击数] 1284

从55年比价关系观察 金银牛市未完待续

2025年05月19日 威尔鑫投资咨询研究中心 (文) 首席分析师 杨易君 来源:杨易君黄金与金融投资

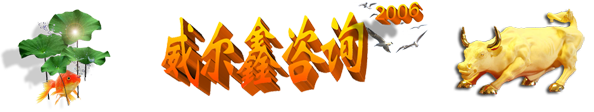

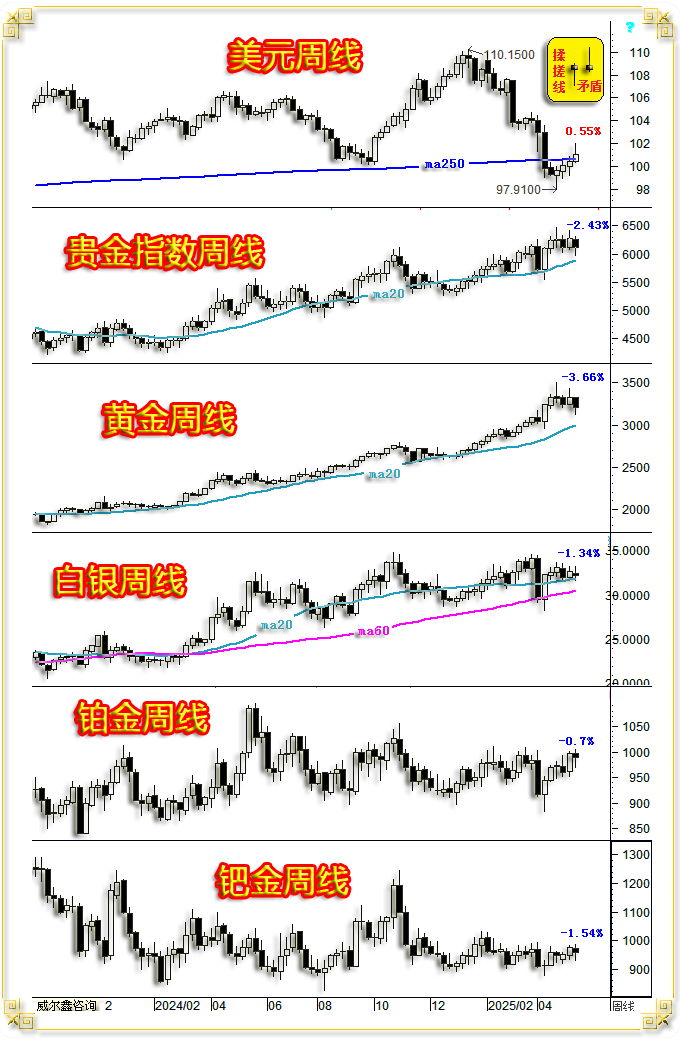

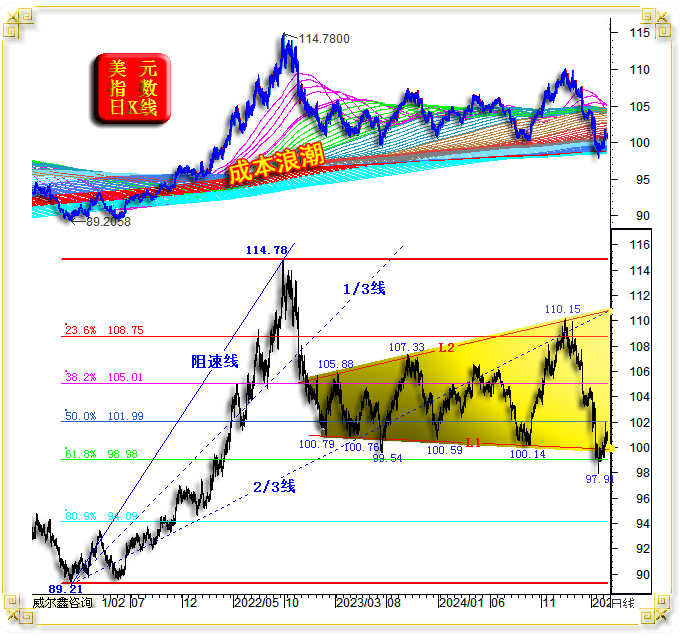

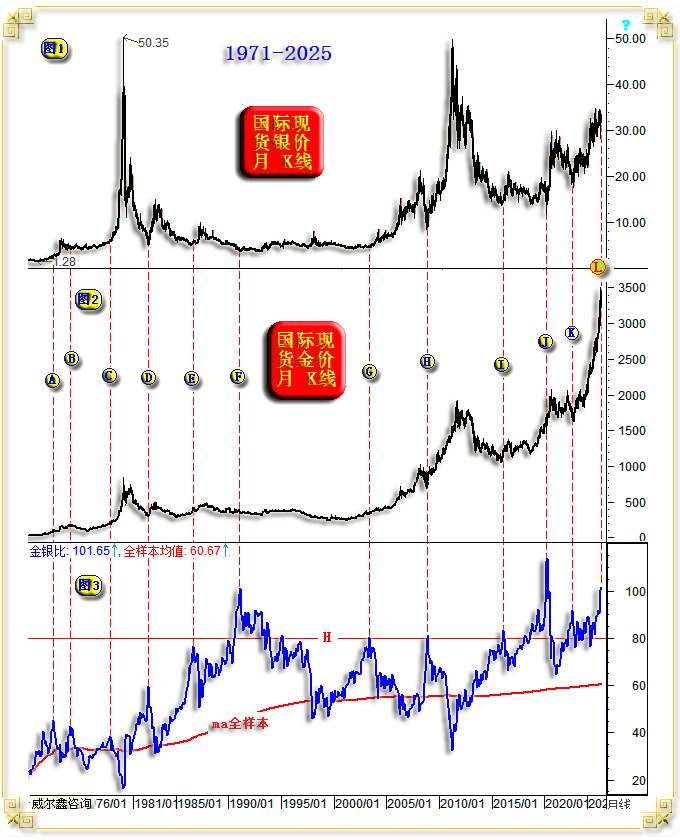

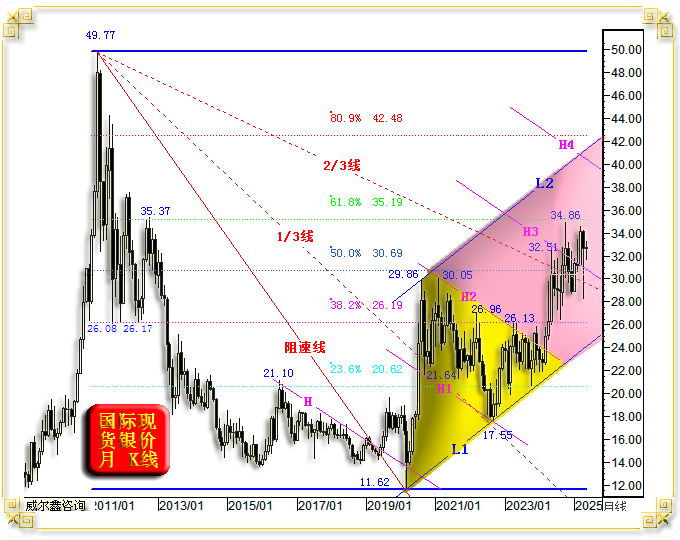

上周国际现货金价以3324.73美元开盘,最高上试3324.73美元,最低下探3120.44美元,报收3202.28美元,下跌121.78美元,跌幅3.66%,周K线呈震荡回落长阴线。  上周美元指数以100.42点开盘,最高上试101.97点,最低下探100.26点,报收100.96点,上涨550点,涨幅0.55%,周K线呈冲高回落小阳线。 上周wellxin贵金指数(金银钯铂)以6251.77点开盘,最高上试6309.47点,最低下探5966.83点,报收6111.45点,下跌152.20点,跌幅2.43%,周K线呈震荡回软中阴线。 上周: 现货银价下跌1.34%,报收32.26美元; 现货铂金价格下跌0.70%,报收988.90美元; 现货钯金价格下跌1.54%,报收960.73美元; NYMEX原油价格上涨1.42%,报收61.93美元; 伦铜下跌0.01%,报收9440.00美元; 伦铝上涨2.75%,报收2484.50美元; 伦铅上涨1.03%,报收2006.00美元; 伦锌上涨1.15%,报收2686.0美元; 伦镍下跌1.55%,报收15605.0美元; 伦锡上涨2.67%,报收32640.00美元; 道指上涨3.41%,报收42654.74点; 纳斯达克指数上涨7.15%,报收19211.10点; 标准普尔上涨5.27%,报收5958.38点; 前周末中方应美方邀请于日内瓦就关税进行谈判,上周一发布消息显示,中美完全取消4月产生的“情绪性脱钩”关税。该消息强力冲击市场避险需求,强化风险偏好。作为避险资产代表的黄金价格大幅回落,作为风险资产代表的美股大幅反弹。市场对美国经济衰退预期降温,一定程度强化了美元信用,美元借消息面东风大幅上涨,但周末收盘留下长上影。 若就金融市场之间关联逻辑思考,较难理解上周市场运行脉络。风险市场,美股、原油、基本金属在美元强势中总体表现强劲,不符合市场间的常态逻辑关系,故本周市场波动主要受情绪预期影响,而非市场间的金融逻辑关系影响。中美周初达成的关税回撤协定即为影响市场情绪预期的因素。当该消息面对市场的影响得到充分消化后,各金融市场将回到正常的逻辑关系中。 就技术表象而言,美元似有中期见底可能。但结合基本面观察思考,笔者认为美元更似在中长期多空分水岭位置获得技术支撑后的熊市反弹。如美元指数日K线图示:  上半图信息显示,当市场运行到成本浪潮海底时,容易获得强技术支撑,甚至可能中长期见底,目前正似如此。 下半图,四月美元击穿时长两年多的L1L2喇叭口形态之后,似受89.21-114.78美元牛市波段回调的61.8%黄金分割位支撑而完成诱空。然上周强劲回升中精确承压于二分位(50%)后大幅回落。但也许这是一个更大的喇叭口形态,下边连接100.59、97.91两点即得到新的L1线,只是验证点位数量不如当前L1线位置多。 美元宏观形态趋势同样如此,看似获得中长期技术支撑而见底,实则未必。如最新美元指数超宏观形态趋势图示:  四月美元指数精确受到L1线支撑,并叠加60月(五年线)、120月(十年线)共振支撑,看似中期见底回升。然结合最新基本面观察思考,后期美元指数有效击穿L1线及60月、120月均线共振支撑,向下破位的可能性很大。 虽上周美国主动对中方抛出撤回“脱钩式”加征关税的橄榄枝,但并不代表美国对全球挥舞加征关税大棒的整体转向,这只是美方在实际利益受到冲击后的战术性让步,不会令全球对美元、美债信用渐趋下降的认识就此改观。最为关键的是,特朗普政府也希望美元贬值!美元贬值有助于强化市场风险偏好,也符合华尔街利益。 既然美元宏观贬值可能强化市场风险偏好,会否冲击黄金避险需求,进而令金价受到抑制呢?不会!黄金市场驱动逻辑,影响因素很多。即使缺少地缘政治危机或特朗普扰乱全球的避险需求支撑,金价也会受到美元贬值后的价值重估支撑,不可能出现系统性调整风险。而如果美元宏观熊市,伴随地缘政治危机持续,伴随特朗普继续全球挥杆,那么金市可能如虎添双翼。一翼为美元贬值对应的黄金价值重估,二翼为避险需求强化为金价上行供能! 此外,就1971年至今的55年黄金、白银比价关系观察,中长期金价“易涨难跌”,尤其银价无系统性风险。如金银价格月K线,及其比价关系图示:  图示55年中的A、B、C、D、E、F、G、H、I、J、K位置,金银比值关系位于中长期高位,此后的中期金银价格多表现为上涨,尤其银价无中期下跌风险。 B位置,1974年末,对黄金市场是个例外。金银比中期见顶后,金价也中期见顶了,但银价却位于中长期底部。 F位置亦大体如此,但对黄金市场的误导信号更轻。F位置金银比中期见顶后,中期金价延续震荡回软,但中期银价无系统性风险。 其余位置,中期金银皆上涨,甚至大幅、巨幅上涨。 需要指出的是,当金银比值超过80,且创中期新高之后,金银市场中期上涨概率更大,银市做多安全边际更好。 当前L位置,金银比值超过100,且创中长期新高。参考55年金银比价关系观察,当前“相对”涨幅不大的白银价格系统风险很小。但需要注意出现类似1974年末的情况,即便银价中期无风险,也需当选金价中期上涨过度后出现比银价更强的调整,进而令金银比值关系出现回落。 就银价宏观形态趋势而言,中期向上大于调整概率,如银价月K线图示:  就2011年银价大周期见顶49.77美元之后的形态趋势观察,49.77-11.62美元乃此后十年大熊市波段,该熊市波段阻速线如图所示: 2020年,该熊市波段阻速线1/3线被大幅突破之后,银价在随后两年多沿着1/3线震荡回落,1/3线构成银价回调支撑,同时说明了1/3线被确认有效突破。 2022年九月,银价在1/3线上见底17.55美元后,进入新一轮中长期牛市。至2024年五月,银价开始测试作为牛熊分界线的阻速线2/3线更强阻力。此后至今约一年,2/3线对银价的压制很明显,但目前银价正逐渐摆脱阻速线2/3线的束缚。如果后期银价进一步向上,将确认对阻速线2/3线的有效突破,进而令白银宏观牛市新周期在技术上得到确认。 再就2020年银价见底11.62美元之后的宏观形态趋势观察,图示11.62美元、29.86美元、17.55美元三个中周期顶底确定了银价上行通道L1L2,L1为上行通道趋势支撑线,L2为上行通道轨道压力线。结合宏观阻速线中长期观察,当银价有效突破阻速线2/3线之后,向上的第一牛市目标位应该在L2轨道线上。目前观察,无疑应该在40美元上方了。 此外,2021年银价中期见顶30.05美元之后的中期调整通道H1H2,由图示21.64美元、30.05美元、17.55美元三个阶段顶底定轨,首先由21.64美元、17.55美元确定H1轨道线,再通过30.05美元确定趋势线。趋势线H2在整个2023年制约着银价上行,2024年三月银价有效突破下降趋势H2线阻力,理论上就进入了等宽、平行的H2H3通道。 2024年五月至今,下降趋势H3线对银价的上行制约很明显,但目前银价逐渐摆脱H3线束缚,或类似2023年银价摆脱H2线的束缚。若银价确认突破H3线进入H3H4通道,那么中期银价应该测试H4趋势线压力,意味着银价可能突破40美元。再进一步结合中长期牛市通道L1L2观察思考,H4与L2夹角区阻力,乃至银价惯性突破夹角区后,可能面临较强技术调整压力,性质类似我们关于四月金价突破3300美元之后的技术阻力分析,如时至四月中旬的金价月K线形态趋势图示:  四月金价惯性突破N7箱顶的幅度很大,并一气呵成突破了P5、N7、L3、M3交汇区宏观强阻。但五月金价已精确回踩N7“箱顶”,技术上正对上述交汇区共振强阻作用力进行回应。 欢迎添加杨易君公众号:yangyijun1616 名称:杨易君黄金与金融投资,分享更多观点。 如需申请威尔鑫会员账户资格,取得具体操作指导建议,可直接拨打公司电话:13980468832 联系人:帅小姐 或 028-86128733。 或添加 威尔鑫客户微信咨询号: wellxin2006 (威尔鑫黄金); 威尔鑫客服微信咨询备用号:SL20240218 (威尔鑫备用号) , QQ号:609713619予以咨询。

|

附件 |

« 上一篇 - 威尔鑫时评·׀地产见底则宏观经济见底 |