| 首页 » 威尔鑫金评连载(※标题为不定期开放的会员版) » 威尔鑫:风险厌恶还是偏好能动摇黄金牛市根基吗? |

威尔鑫:风险厌恶还是偏好能动摇黄金牛市根基吗? |

|

2025-07-06 13:50:46 [来源] -- [作者] [点击数] 944

为何美股强劲而商品市场滞涨 风险厌恶还是偏好 能动摇 黄金牛市根基吗?

2025年07月06日 威尔鑫投资咨询研究中心 (文) 首席分析师 杨易君 来源:杨易君黄金与金融投资

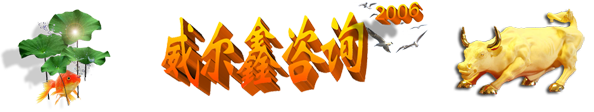

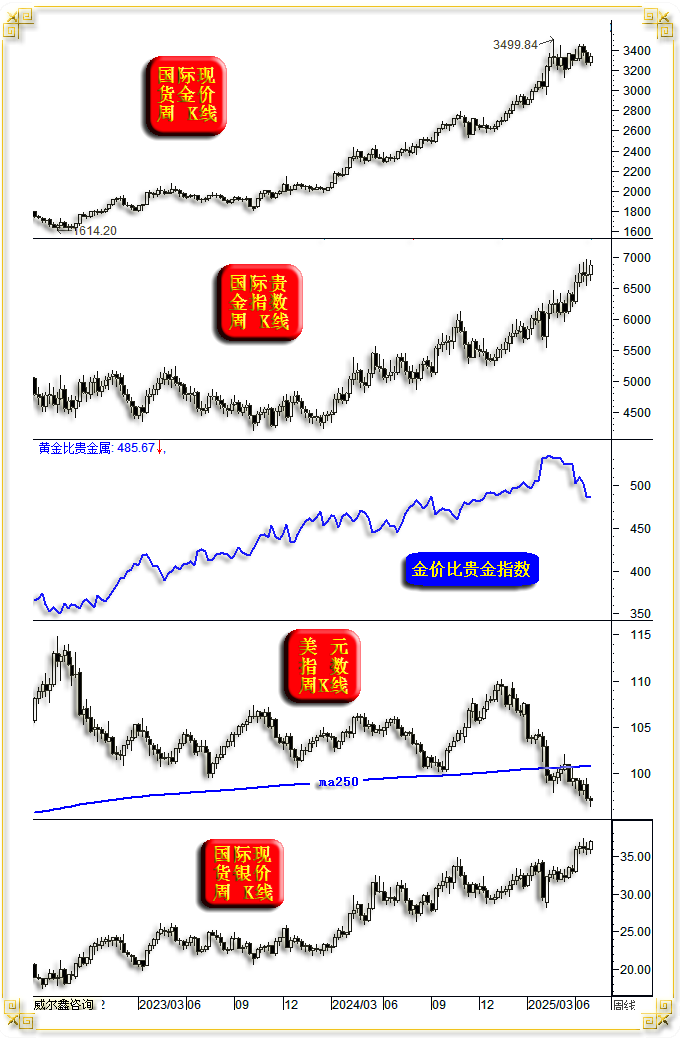

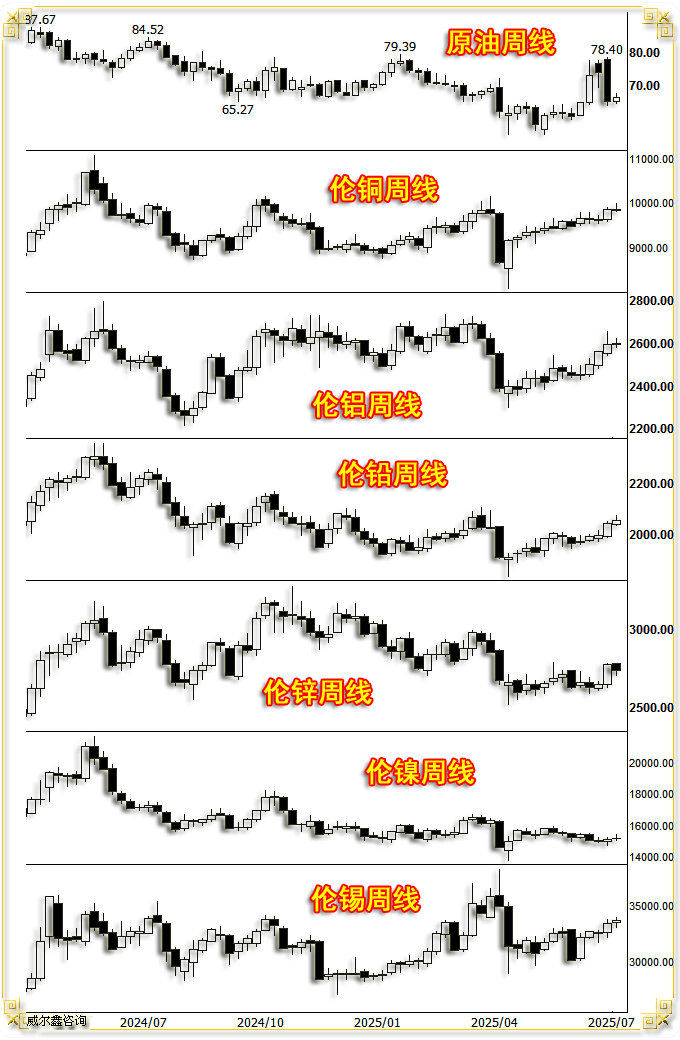

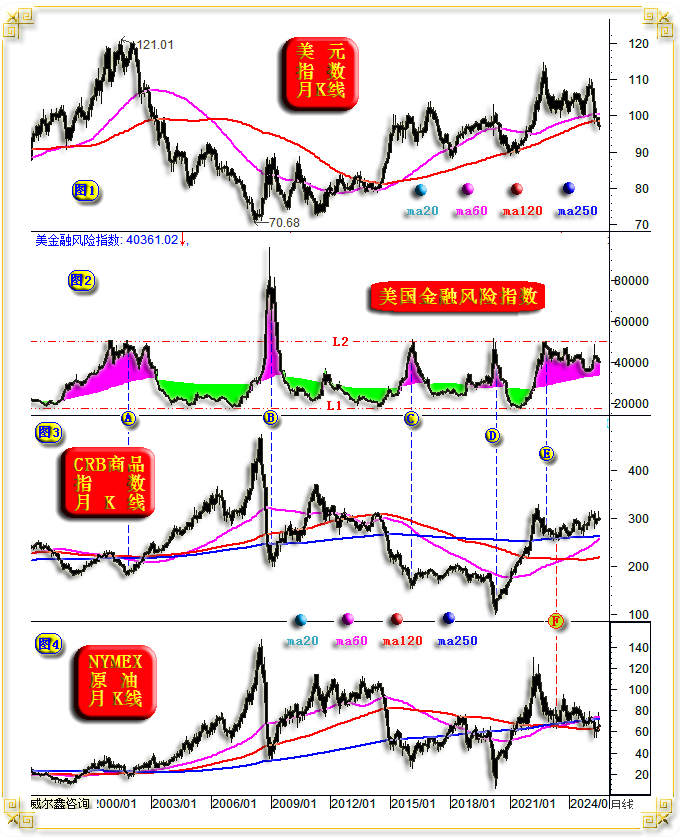

上周国际现货金价以3271.90美元开盘,最高上试3365.39美元,最低下探3247.11美元,报收3335.00美元,上涨61.61美元,涨幅1.88%,振幅3.61%,周K线呈震荡回升中阳线。  上周美元指数以97.21点开盘,最高上试97.42点,最低下探96.36点,报收96.98点,下跌260点,跌幅0.26%,振幅1.09%,周K线呈震荡下行小阴线,再创三年新低。 上周wellxin贵金指数(金银钯铂)以6719.49点开盘,最高上试6948.73点,最低下探6623.37点,报收6866.84点,上涨143.73点,涨幅2.14%,振幅4.84%,周K线呈震荡上行中阳线,周收盘再创历史新高。 上周: 现货银价上涨2.60%,振幅4.65%,报收36.92美元; 现货铂金价格上涨3.81%,振幅8.37%,报收1390.96美元; 现货钯金价格上涨0.26%,振幅6.46%,报收1134.77美元;  NYMEX原油价格上涨2.2%,振幅4.73%,报收66.50美元; 伦铜下跌0.27%,振幅2.11%,报收9852.00美元; 伦铝上涨0.10%,振幅1.64%,报收2597.50美元; 伦铅上涨0.76%,振幅1.89%,报收2057.00美元; 伦锌下跌1.55%,振幅3.06%,报收2735.50美元; 伦镍上涨0.46%,振幅2.44%,报收15260.00美元; 伦锡上涨0.61%,振幅2.80%,报收33770.00美元; 道琼斯指数上涨2.30%,振幅2.27%,报收44828.53点; 纳斯达克指数上涨1.62%,振幅2.56%,报收20601.10点; 标准普尔上涨1.72%,振幅1.78%,报收6279.35点; 关于市场趋向,当前投资者应该强化风险偏好,还是保持或强化避险需求,似乎颇感纠结! 上周,市场两极分化严重,风险厌恶与风险偏好都似加强。 避险需求提振贵金属表现良好,总体涨幅超2%。以金银铂钯为因子的贵金指数周收盘价创历史新高,银价收盘也创出13年新高。 作为市场风险偏好风向标的美股表现亦强劲,纳斯达克指数创历史新高。 而同样体现为风险市场的商品金属却显得“取向不明”,总体表现相对偏弱。 NYMEX原油价格市场表现虽强于基本金属,然结合前一周大幅下跌观察思考,也暂只能理解为超跌反弹。 尽管商品市场看似趋向不定,然全球官方与经济学家们却普遍认为特朗普政策会加剧经济不确定性风暴,故全球央行似正积极备战通胀上行风险。 国际清算银行(BIS)上周报告向全球市场投下一枚警示信号弹:特朗普卷土重来的贸易保护主义政策,正将全球经济拖入充满不确定性的泥潭,并可能重新点燃美国通胀之火。 这份报告尖锐指出,全球供应链的脆弱性在关税壁垒冲击下暴露无遗。贸易动荡不仅威胁本已疲软的经济复苏,更迫使各国央行在通胀压力下艰难维持市场信任。而更大的阴影来自史无前例的国家债务水平与动荡的金融市场——通胀一旦失控,政府债券收益率飙升的连锁反应可能引发系统性危机。 如何应对这种可能性极大的风险,对美联储而言,只能继续抗住来自特朗普团队的降息压力而选择按兵不动,静观经济与金融数据信号指引,以确定降息时点的科学性、合理性。 对全球非美央行而言,面对贸易战与地缘冲突的双重夹击,只能悄然构筑自己的金融防御工事。瑞银上月一项覆盖近40家央行的调查揭示惊人趋势:担忧外汇储备遭“武器化”冻结的央行比例在2025年飙升至49%,较三年前激增250%。俄罗斯外汇资产被冻结的教训犹在眼前,黄金凭借其无负债金融属性成为难以查封的终极避险资产。 “地缘政治风险已成为悬在央行头顶的达摩克利斯之剑,”瑞银央行策略师菲利普·萨尔曼指出。在央行寻求对冲大国冲突风险时,黄金成为最大赢家——自2022年底以来金价翻倍,央行购金潮推动黄金超越欧元,跃居全球第二大储备资产。 瑞银全球主权市场主管马西米利亚诺·卡斯特利道破关键:“黄金是规避制裁的保险单。当实物金条运回本国金库,它便脱离了制裁的利爪。”这种认知推动52%的央行计划未来一年继续增持黄金,超六成受访者预期黄金将在五年内跑赢其他资产。 近两年,在黄金不断强化全球信用地位的同时,美元霸权对应松动:全球去美元化趋势继续纵深演化!IMF数据印证了这场静默革命:美元在全球外汇储备占比已从千禧年的70% 下降至不足60%。瑞银调查显示,过去一年美元成为央行抛售首选,欧元则获最大增持。 “特朗普政策正加速去美元化进程,”卡斯特利分析称,“各国开始反思是否应过度依赖美元,德国国债等替代品进入视野。”但这场变革并非颠覆性地震——83%的央行仍相信美元将在较长时期内保持主导地位,美国国债市场的深度流动性仍是无可替代的基石。“这是一场需要数十年才能完成的演化。”卡斯特利总结道。 但是,特朗普推动并获得通过的“大而美法案”可能加速全球去美元化进程。当贸易战与去美元化浪潮翻涌之际,美国国内财政危机正在加速酝酿。IMF对特朗普推动的“大而美”税法案发出严厉警告:该法案将使未来十年赤字增加至少3.3万亿美元,与中期财政整顿目标背道而驰。 “美国必须控制公共借贷,启动债务与GDP比率的实质性下降。”IMF发言人朱莉·科扎克强调。前总统拜登在社交平台激烈抨击:“这是以削减400万人医疗补助、关闭乡村医院、剥夺老人食品援助为代价,对亿万富翁的残酷馈赠。”前副总统哈里斯更直斥法案“摧毁数百万美国人生活”。 无论特朗普对外掀起的全球贸易战,还是对内推行的“大而美法案”,都令全球经济治理体系承压,且可能为美国带来更为严重的内乱、分裂局势。当地时间7月5日,埃隆·马斯克在社交媒体平台上发文称,“美国党”于当日成立,以还给人民自由。 总体而言,当国际清算银行(BIS)警告的贸易不确定性、瑞银捕捉的黄金增持潮与IMF警示的财政风险形成共振时,全球市场正面临冷战以来最复杂的政策博弈场。央行储备经理们用黄金投票表达对制裁风险的忧虑,而特朗普的关税大棒与赤字膨胀的减税计划,可能将世界拖入“高通胀-高债务-高波动”的三角困局中。 如何从技术面观察通胀上行的可能性? 尽管从上周基本金属,近期国际原油市场表现,看不出投资者对于通胀回升的倾向性。然就当前国际原油价格相对商品指数的形态趋势,商品指数与美国金融风险指数的相关性观察,投资者对于通胀回升的倾向性可能越来越清晰,越来越一致。如美元指数、CRB商品指数、NYMEX国际原油期货价格月K线,以及美国金融风险量化指数图示:  对比小图2、3,观察美国金融风险量化指数与CRB商品指数间的关系: 在美国金融风险恶化至见顶的过程中,基本对应商品市场熊市,至少商品市场无牛市。图中B、C、D、E位置金融风险指数见顶前,商品指数皆大幅下跌。A位置前后情况则相对复杂。 当美国金融风险中期见顶,尤其回落阶段,商品市场理论上无系统熊市之忧。原理简单,既然金融风险中期见顶了,意味着中期后市经济、金融相对偏稳定。经济偏稳定,意味商品需求有保障;金融偏稳定,意味市场风险偏好将趋于回升,利好商品。如果再叠加通胀上行,美元趋势性贬值,对商品市场的利好力程度会更大。 观当前美国金融状况,虽近年一直隐含风险,但暂无趋势性恶化迹象。本周公布的美国6月ISM制造业指数、非农就业人数、失业率都好于市场预期值,意味当前经济也具备韧性。在此前提下,已经持续调整近3年的商品市场应无系统性下跌风险。且若美元弱势持续,商品市场应该趋势性转强。 对比小图3、4,观察作为通胀之母的NYMEX国际原油价格与CRB商品指数间的关系。早在2023年5月,二者于F位置中期见底后,运行趋势分化:国际原油价格震荡下跌,涵盖20多个品类的CRB商品指数则震荡走强。目前,虽NYMEX原油价格虚穿了60月(5年线)、250月(20年)共振胶合支撑,但CRB商品指数却总体强势运行在5年、10年、20年均线之上,宏观牛市形态清晰。既然CRB宏观牛市形态暂无忧,NYMEX原油价格的大幅下跌就很可能是假摔!历史上,二者无论宏观趋势,还是中期趋势,都高度一致。 故笔者倾向上周商品市场的“犹豫状态”不会持续很久! 但是,美元能否有效击穿处于上行趋势的60、120月均线共振支撑,对商品、原油市场有很关键。正常逻辑而言,如果美国金融确实稳定了,美国经济也如特朗普所言正“重新伟大”,美元就不应该延续宏观贬值,也没必要贬值。但目前特朗普政府希望美元贬值,以减轻美国债务负担,并在一定程度上能达到为经济供油输血的目的。至少美元贬值有利于美国国际贸易竞争。而如果当前美元贬值目的在于为美国经济金融“济困”,那么追逐系统性估值位于140年绝对顶部区的美股就存在极大风险。 既然原油乃通胀之母,让我们进一步观察当前NYMEX国际原油宏观通用技术信息,其到底支撑油价上涨,还是下跌:  我们在前一幅图中谈到,2023年5月之后的NYMEX国际原油价格与CRB商品指数走势背离了。就NYMEX原油月K线通用技术观察,同期的KD指标相较于K线形态也呈明显底背离状态。如小图1、3对比信息所示,黄色背景区域中的K线形态(小图1)不断震荡走低,但KD指标(小图3)却背离K线形态超跌之后震荡走高。一个周期长达两年,已经金叉确认的“底背离”,意味着油价中期看涨的可能性很大。 对比小图1、2,NYMEX原油价格月K线与CR能量指标间的关系,有一个时间周期长约一年的“底背离”形态。 小图4,油价月线RSI指标,虽无类似KD指标信号的底背离,然指标也在创出5年新低之后获得下轨明显支撑。 再进一步回到小图1,油价月K线主图,油价在虚穿60月(5年)、250月(20年)均线支撑后,于120月(10年)均线位置获得绝对强劲支撑。至少目前状况观察,油价极难有效击穿5年、10年、20年共振胶合宏观技术支撑。 再如美元指数月线通用技术信息图示:  若忽略政治、经济等基本面影响因素,单纯论美元宏观技术信息,当前美元中期见底的概率不小。 小图2,笔者设计的美元技术综合信息显示,当前A位置的美元周期技术信息与B、C、D位置“超跌程度”相似,有很大中期技术见底可能。 小图4、5,美元月线KD、RSI指标,信号与综合指标相似,位于近十几年周期底部区。 再观小图2综合指标,如果当前A位置指标信号最终不似B、C、D,而是类似E区复杂演绎,就意味着美元指数确认进入了宏观熊市。那么以2008年见底70.68点之后的牛市思维进行技术评估,就容易掉进技术陷阱。 此外,小图3信息很关键!美元月线布林通道由趋平收口运行到极限后,目前渐趋开放,意味美元指数极可能正迎来一个新周期。当前美元以下轨为依托缓缓下跌,示意美元可能迎来熊市新周期。除非,下轨依托迅速转变为支撑,进而向上有效突破布林中枢线、中轨,方意味美元有转强变数。当前,顺布林趋势趋空看待美元,或是稳健、合理的选项! 欢迎添加杨易君公众号:yangyijun1616 名称:杨易君黄金与金融投资,分享更多观点。 如需申请威尔鑫会员账户资格,取得具体操作指导建议,可直接拨打公司电话:13980468832 联系人:帅小姐 或 028-86128733。 或添加 威尔鑫客户微信咨询号: wellxin2006 (威尔鑫黄金); 威尔鑫客服微信咨询备用号:SL20240218 (威尔鑫备用号) , QQ号:609713619予以咨询。

|

附件 |

» 下一篇 - 威尔鑫:美元短期阻力与阶段支撑 贵金属阶段与中期强弱对比 |