首页 » 威尔鑫金评连载(※标题为不定期开放的会员版) » 金价受美元与通胀因子综合影响-威尔鑫

金价受美元与通胀因子综合影响-威尔鑫 |

|

2022-04-06 13:20:21

来源 --

作者

金价受美元与通胀因子 综合影响

2022年04月06日 威尔鑫投资咨询研究中心 (文) 首席分析师 杨易君 操作参考公众号:杨易君黄金与金融投资 yangyijun1616

周二国际现货金价以1932.99美元开盘,最高上试1944.49美元,最低下探1917.10美元,报收1923.47美元,下跌8.97美元,跌幅0.46%,日K线呈震荡运行,冲高回落小阴线。

周二美元指数以98.993点开盘,最高上试99.526点,最低下探98.837点,报收99.487点,上涨481点,涨幅0.49%,日K线呈再创中期新高的中阳线。

周二金价与美元指数有较强反向波动关联特征,且数据面对市场的影响很明显。

美国开盘前的亚欧盘面,金价、美元窄幅横向震荡。欧洲股市的回落,并没为黄金带来风险厌恶的提振。

美国开盘后,美元窄幅震荡回软,金价明显走强,由1924美元日内低点附近强劲上行20美元至1944美元日内高点。

但随着美国ISM非制造数据强势出炉,金价快速下行,美元强劲回升。

数据显示,美国3月ISM非制造业数据为58.3,远好于2月的56.5,且与上周五公布的ISM制造业数据下滑背离。数据强化了投资者对美联储下次议息会议上加大美元升息力度的预期,美元劲扬,金价劲挫,并将各自的强弱盘口特征,持续至隔夜收盘。

就阶段消息面观察,在美联储尚未实际大幅提高美元利率的时候,仍在致力于“用嘴升息”抑通胀。实际上的美元名义低利率、美元强势,即有利减缓利率对经济金融的冲击,又有利于“效果有限地”推动强势美元以及利率“预期”为通胀上行掣肘。

但对实际通胀而言,这些措施最终都将无效,美联储后期必然需要大幅调高美元利率,而美国经济、金融终难免受到冲击。

笔者近月观点一直是,美国难免一轮至少中等程度的经济、金融危机,最有可能在2023年,最迟2024年,发生在今年的可能性不大。

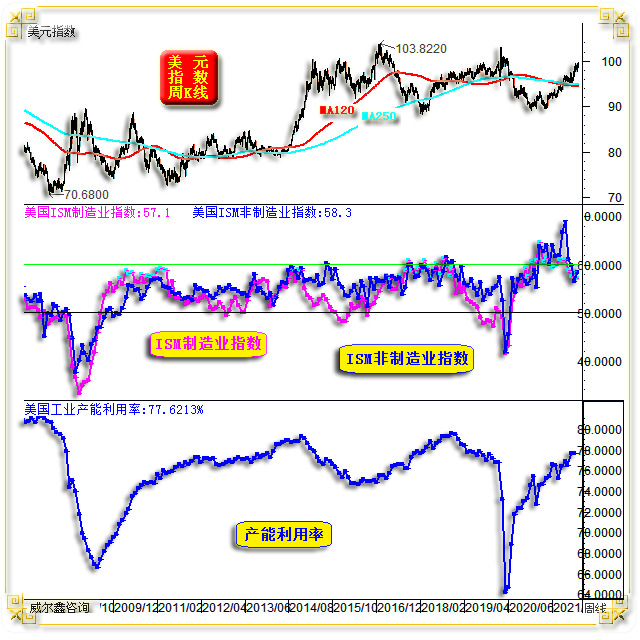

美国2021年经济虚火旺盛,结构极度失衡,但总体经济绝对增速不低,且产能存在扩张空间。从当前美国诸多经济指标来看,虽然美国采购经理人指数已明显进入回落轨道,但一度饱受疫情影响的工业产能正在恢复正常,今年美国经济问题不大:

从近月美国经理人指数与工业产能利用率指数走势观察,运行趋于背离。经理人指数明显回落,而工业产能利用率却继续向上靠近大致正常的数据区间。

当前美国经理人数据与产能利用率的背离运行状态,是经济失衡正在修复的信号,产能利用率数据很关键。

此外,即便经理人指数从数十年“高烧”高位回落到当前的57/58状态,实际绝对增速依然强劲。

就长期而言,经理人指数能够维持在53-55之间波动,是最健康的状态。数据太高,要警惕经济过热,尤其超过58;数据太低,则要注意经济回落,尤其低于50时,要警惕经济衰退。

当美国真正面临经济危机时,一定是产能利用率与经理人指数同向下跌,且经理人指数一定会跌穿50。笔者认为伴随美元利率在明年达到较高位置,这个过程一定会出现,经理指数会击穿50。

笔者设计了一个针对美国金融系统的风险评估量化指标,时值2021年7月,美国金融系统竟然是数十年来最安全的时候。此后至今又八个月,虽美国金融健康状态“快速”变差,但依然没有发出金融系统风险信号。此外,金融对经济危机很敏感,通常能提前半年甚至一年以上对即将出现的经济危机做出反应。目前,美国金融系统尚未给出风险信号,经济危机自然距离更远。

笔者依然认为今年美国经济、股市无系统性风险,甚至股市在投资者认知模糊、犹豫、彷徨中,还能见到不错的结构性机会,再创新高也不奇怪。

关于美元,虽然市场预期利率快速上行,但美元名义利率依然极低。名义利率处于绝对低位,就不会对经济带来明显冲击。这种情况下,美联储官员依然每周、天天登台表演“用嘴加息”,引导市场对美联储的调控预期,走在美联储货币政策之前,以期达到以经济受冲击代价最小的方式来遏制通胀的目的。

但对通胀而言,不会有实际遏制效果,用嘴升息的战术最多影响来自投机层面对通胀的推动力,即拖慢通胀节奏,但不可能令通胀掉头。欲令通胀有效掉头,靠美联储官员每天卖弄嘴皮子功夫绝对不行,需要美元名义利率大幅提升的真枪实弹。

当美元名义利率真正大幅提高后,美国经济就危险了,美国金融就危险了。此时,投资者必将看到,美联储官员的嘴皮子开始唱反调了,会表示货币政策已大致正常、到位,后期总体维持相对宽松,刺激、提振经济是重点。甚至会有大规模的财政刺激举措出台。但是,利率却照加不误……

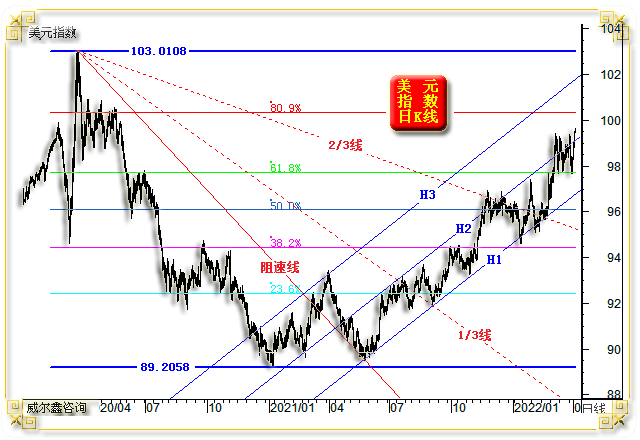

故在当前美元名义绝对利率依然很低,美联储继续致力于用嘴升息,引导市场关于美元升息力度强化的预期时,可能还不是美元真正转势下行的时候:

技术上,2021年6月以来,美元指数沿着H1H2通道上行,目前看似有加速进入H2H3通道的可能。若美元指数进一步上行,中期终极压力可能在H2H3通道中的H3轨道线上。但就美元运行周期观察,这不过是美元中期牛市的牛尾鸡肋行情。从对冲基金在美元指数、六大外汇期货市场中的资金流动观察,基金已无系统性做多美元的意愿。

至于黄金,金价并不引领金融市场,只对金融市场做出反应,对全球信用变化做出反应,对通胀做出反应。故很多时候,我们只能在洞悉其它金融市场、地缘政治危机、通胀等因素的基础上,在金市摸着石头过河。而一旦黄金进入一个典型题材背景中的风道,方可大胆顺势操作。

周二意志银行预测美国将在2023年陷入衰退,这也是笔者近月一直所表达的观点。德意志银行经济学家David Folkerts-Landau和 Peter Hooper发布报告称,随着美联储提高利率以应对居高不下且不断攀升的通货膨胀,美国明年将陷入衰退。预计,美联储将在接下来的三次会议上每次加息50个基点,并在明年年中达到3.5%以上的峰值。除了美联储加息之外,德意志银行还预测,到明年年底,美联储将把8.9万亿美元的资产负债表减少近 2万亿美元,这相当于三到四次的加息25个基点。10年期美国国债收益率今年料将攀升至3.3%,随着经济衰退的到来,到2023年的夏天,股市将出现大约20%的暂时性下跌。

美国官员的语言艺术,涉市未深的投资者很难准确把握其“舞台艺术”的真实含义。笔者上周例举了一位美联储官员讲话,并剖析其言语背后的真正含义。

美国政客、美联储官员讲话一向圆滑,通常避重就轻误导投资者思维。让我们品味周三(3月30日)美联储官员乔治的几句话: 美联储乔治:美联储资产负债表规模需要大幅下降,尽快加息至中性是适当的。这句话中关键字“尽快”,充分传达了其对美国通胀面临的严峻形势,但其言语之中,找不到丝毫基于通胀的忧虑信号。 美联储乔治:软着陆是可能的,但不能保证。关键字“可能的”“不能保证”,实际上意味着其对美国经济硬着陆的担心。软着陆可能的几率是多少?1%也是可能。 美联储乔治:乌克兰冲突、大流行可能会进一步扰乱全球供应,但也会影响需求。“扰乱全球供应”其本质是对高通胀延续的担心;“影响需求”是对经济前景的担心。 美联储乔治:随着美联储监测对经济、通货膨胀和需求的影响,政策利率可能会以“稳定、慎重”的方式提高。关键词“稳定、慎重”,这两个词满含不得已的紧缩调控对经济带来的冲击忧虑。 投资者只看美联储官员讲话字面,若无对美国经济金融的长期观察、跟踪与研究,很难明白其讲话背后的真实含义。 当前黄金市场,对全球恶性通胀反应不足。且面临未来必然出现的至少中周期经济金融危机利好提振。

有不有洞悉美联储官员讲话本质内容的捷径呢?有的。那就是重点关注美联储、美国财政部离任官员对当前经济、货币政策的评论。

就美国民主体制而言,对于言论自由还算包容,两位总统竞选者可以在公开场合泼.粪、骂.娘。当这些官员在任时,他们对经济金融的评论,是否要讲真话,在多大程度上讲真话,就是一门艺术了。因为除了对经济、金融的客观评论、谏言以外,他们更重要的任务是引导全球对美国经济金融的预期,要为美联储主席、美国财长、美国总统把政治戏场撑起来、撑好。为此,即便谎话连篇,也在所不惜。去年美联储主席鲍威尔、财长耶伦用大半年时间引导全球认为“通胀是暂时的”,即如此。

而一旦这些官员卸任了,退休了,就可直抒胸臆讲真话了,引导舆论或欺骗世界不再是他们的政治任务。笔者从业20年,阅历了几任美联储主席,其中格林斯潘是很特别的一位。他在任时,应该是历任美联储主席中话最少的一位,是语言内容最“白味儿”的一位。不仅记者,就连一般美联储官员都很难揣测到格林斯潘关于货币调控的真实想法。

后来,记者们想到了一个妙招:当美联储召开议息会议时,观察格林斯潘的公文包。如果公文包比较厚,说明里面材料多,是利率可能变动的信号,需要更多材料、数据、论据来背书;如果公文包比较薄,说明没装什么材料,利率维持不变的可能很大,勿需过多材料来解释。当格林斯潘卸任后,话多了,对经济、金融政策的批评、建议也多了……

故此,对一般投资者而言,欲真正了解美国基本面、政策走向,多听听已卸任的美联储官员、财长们的观点,更能见真知。

美联储前理事劳伦斯-林德塞表示,更高的通胀率将迫使消费者限制开支,导致美国经济在第三季度陷入衰退。他担心通胀进一步会上升,很快就会有月度CPI超过1%的数据。“这将推动消费者购买力下降约2个百分点,自2021年初以来,购买力已经下降了2.5个百分点。你不可能在受到如此大冲击的情况下还不出现衰退。

美国前财长拉里·萨默斯表示:美国实际短期利率至少达5%才能避免衰退。随着美联储开始一系列加息,其当前的政策路线图将引导美国进入滞胀和严重衰退。萨默斯在一篇专栏文章中称,美联储主席鲍威尔对抑制通胀的乐观态度是一厢情愿的想法。他写道:“我认为美联储还没有意识到过去一年错误的严重性,它的运作框架不恰当且危险,需要采取比看起来可能采取的更强有力的行动来支持价格稳定。”虽然美联储必须优先考虑价格稳定以维持就业,但萨默斯说,现实情况是,实际短期利率必须达到5%才能避免衰退,而市场目前认为这个数字是“不可想象的”。美国通胀前景相当严峻,贸易自由化有助缓解压力,贸易自由化政策将比反垄断行动有效得多。“在贸易政策方面,美国需要继续成为一个更加开放的世界,而不是一个更加封闭的世界。除了对抗通胀的好处,我们的开放也将从其他国家获得一定程度的互惠,这将进一步为美国的经济利益服务。因此,这是我们在当下的通胀时期应该采取的做法。”萨默斯说道。 欢迎添加杨易君公众号:yangyijun1616 名称:杨易君黄金与金融投资,分享更多观点。 如需申请威尔鑫会员账户资格,取得具体操作指导建议,可直接拨打公司电话:028-66719233或13980468832 联系人:帅小姐。 或添加 威尔鑫客户微信咨询号: wellxin2006 (威尔鑫黄金) , QQ号:609713619予以咨询。

|

附件 |

| « 谁在夸大中国房地产市场窘境 会否春江水暖鸭先知… | 威尔鑫周评:金融风险评估工具显示 美国2023年遭遇… » |