首页 » 威尔鑫金评连载(※标题为不定期开放的会员版) » 威尔鑫周评·׀ 金银与贵金属的超跌状态 投资者或难理性识别

威尔鑫周评·׀ 金银与贵金属的超跌状态 投资者或难理性识别 |

|

2022-09-09 12:41:21

来源 --

作者

金银与贵金属的超跌状态 投资者或难理性识别 2022年09月09日 威尔鑫投资咨询研究中心 (文) 首席分析师 杨易君 操作参考公众号:杨易君黄金与金融投资 yangyijun1616

1 一周盘面小结 本周国际现货金价以1712.60美元开盘,最高上试1728.15美元,最低下探1690.7美元,截止周五亚洲午盘时分报收1713.7美元,上涨1.6美元,涨幅0.03%,周K线呈震荡十字星。 本周美元指数以109.62点开盘,最高上试110.79点,最低下探109.33点,截止周五亚洲午盘时分报收109.41点,下跌190点,跌幅0.16%,周K线呈创20年新高后回落的小阴线。

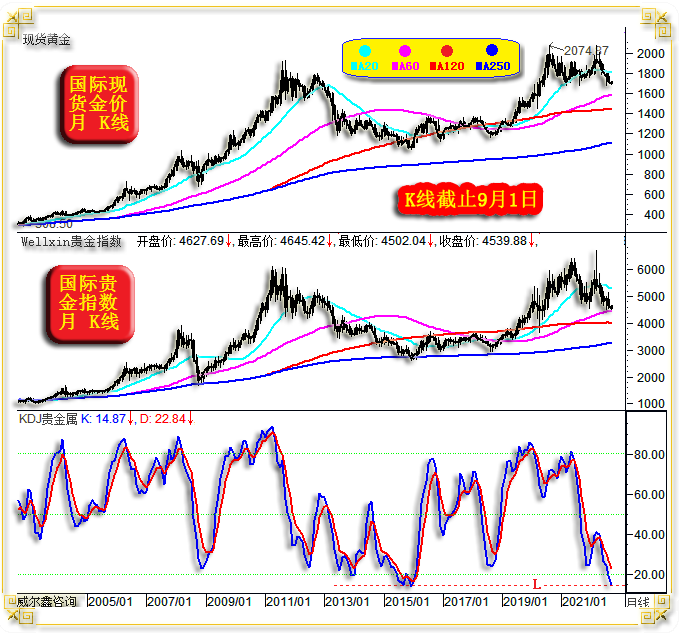

本周Wellxin国际贵金指数以4576.46点开盘,最高上试4785.46点,最低下探4496.43点,截止周五亚洲午盘时分报收4715.23点,上涨133.47点,涨幅2.91%,周K线呈调整抵抗中阳线。 本周数据消息面对金银及贵金属的影响难以捉摸,然在美元指数续创20年新高过程中,我们能够感受到金价及贵金板块指数相对于美元指数强势关联指引的抗跌。 周四欧洲央行一如市场预期大幅升息75点,然该消息对金价的影响与7月欧洲央行第一次升息50点时不同。上一次欧洲央行升息50点当日,对应着金价下跌至1680.20美元的诱空。消息落地后,金价快速回升,脱离底部约40美元。而周四金价在欧洲央行升息前,于周三下探1688美元后提前转强,周四上试1728美元,脱离底部约40美元。升息落地后,金价大幅回荡超过20美元。 虽然7月、9月欧洲央行升息对金价的影响看似不同,7月欧元升息后金价激扬,9月欧元升息后金价大幅回落。但二者也有相似之处,即消息都曾提振金价脱离短期底部回升约40美元,然后都出现了超过20美元的回荡。所不同的是,7月金价脱离底部时点在升息消息落地后,周四金价脱离底部时点在升息消息落地前。 如何看待周四金价在欧元升息消息落地后的大幅回荡呢?笔者认为基金空头刻意打压金价,继续致力于遏制黄金信用的用意明显。因周四贵金属板块中,金价是唯一下跌的品种,银、铂、钯皆上涨,故不排除周五金价即会修正被基金空头刻意踩踏的“误会”可能。 进一步对比观察,金价、贵金指数、美元指数周K线形态: 本周美元指数创20年新高至110.79点后大幅回落,依然难以稳固在110点整数大关之上。动态周K线三阳组合后呈冲高回落的“射击之星”K线组合形态,有中周期见顶意蕴。 在本周美元指数强势延续过程中,金价、贵金指数并未对应击穿上周低点,体现出相对于美元指数强势指引的抗调整意蕴。 观贵金指数周K线,就2018年见底2977.81点后至2021年上涨至6320.74点中长期牛市波段观察,该牛市波段回调的61.8%黄金分割位、阻速线2/3线与250周均线共振,宏观技术支撑极强。笔者认为贵金指数在7月创下的4431点低位,是中期底部的可能性很大。 如果贵金指数中期见底,也理当大致对应金、银价格阶段或中期见底。 下图为9月1日收盘后的金价、贵金指数月K线,以及对应的贵金指数KD指标:

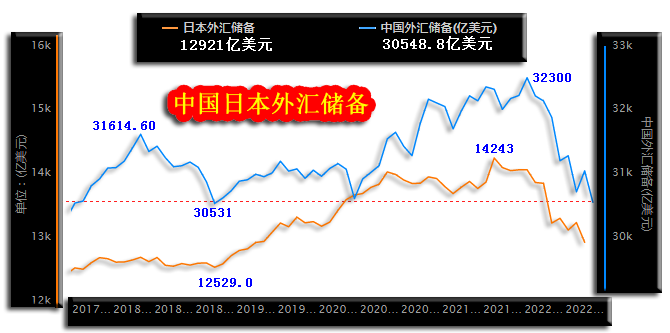

当时贵金指数几乎处于20年最超跌状态。之所以一直保留着这幅月K线,是笔者主观上、技术上倾向9月上旬的贵金指数底部,可能又是阶段或中期底部,以提醒笔者时时注意贵金指数板块的严重超跌信号。 在具体操作上,我们依然建议客户逢低做多。且我们近期一直强调,虽然美元强势看似令金价弱势有不确定性,但人民币汇率将为国内投资者逢低做多黄金提供很好的安全边际。即我们判断,即便美元强势可能继续压制金价,但阶段人民币汇率贬值主趋势将在很大程度上对冲美元强势对人民币金价的利空。 近几周人民币贬值幅度较大,但笔者倾向人民币继续贬值的空间不大了,这或从中国外汇储备变化趋势中获得些许参考信息。如果中国、日本外汇储备历史变化信息图示:

图中不难看出,今年3月美元正式进入升息周期后至今,日元、人民币皆大幅贬值。日元总计贬值约26%,人民币贬值约10%。而日元与人民币的贬值,都对应着美元外汇储备的明显下降趋势。这个逻辑容易理解,外汇流出导致本币贬值,亦或理解为本币贬值导致了外汇流出。 就中国本周公布的最新外汇储备数据观察,外汇储备继续下降至30548.8亿美元。相较于3月的32300亿美元历史顶部,外汇储备下降约1800亿美元,且当前外汇储备刚好下行至2018年末中美贸易争端背景创下的低点。汇率是市场对经济信心的体现之一,当前中国经济基本面环境没有2018年末恶劣,这从笔者9月5日关于中国宏观经济的分析报告可以看出。故笔者倾向人民币贬值的主趋势已基本到了阶段或中期终点区,难以有效破7。9月5日消息,人民银行下调外汇存准率,也是在致力于缓解人民币贬值压力。 2 银价月线超跌信息梳理 同样基于“主观”、技术认为银价月初可能见底的判断,笔者保留了9月1日收盘后的银价动态月线技术信息:

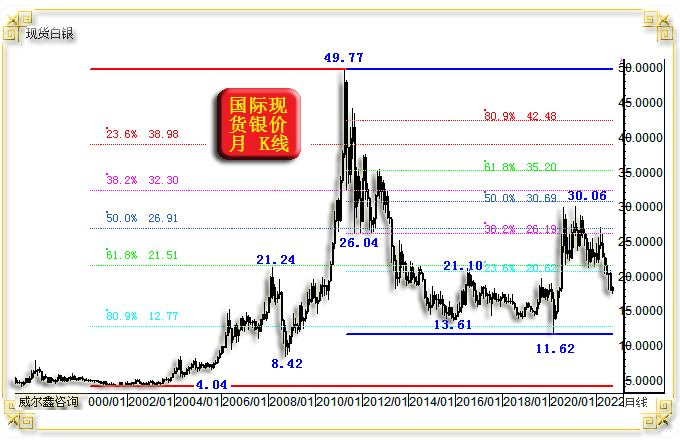

就小图1之20年银价月均线系统观察,250月均线对银价的宏观有效支撑极强:在2008年金融危机冲击下,250月均线成为银价从21.24美元大幅调整至8.42美元的绝对、精确终极支撑;2014-2015年、2018-2020年,250月均线也体现为宏观有效支撑。 小图2,银价月线布林通道,这是一个表象让人纠结的宏观技术信息。对于空头而言,你可以认为银价正处于新的宏观空头趋势“初期”;对于多头而言,你认为这可能类似2008年,银价下探8.42美元时的技术情景,是中长期做多极佳时机。 小图3,乃笔者根据白银市场属性设计的“综合指标”,数据图表信息不难看出,当前银价综合指标与2008年见底8.42美元时很相似:都是一轮指标从“牛小顶”位置至“熊大底”附近的大幅调整,只是此轮调整更复杂。 虽然2018年、2013-2014年,银价综合指标也曾运行至与此大致相似的位置,但市场基础不一样。前者处于明显熊市氛围中,此前阶段牛市中的综合指标也远离牛小顶。故目前白银市场宏观技术环境,更类似2008年见底8.42美元附近时。 小图4,银价月线KD指标,动态K值下探10.52,直接创出了20多年新低,彰显阶段银价超跌状况。 小图5,银价月线RSI指标,依然处于20年绝对低位区。指标数据与形态信息类似2008年大底,类似2013年与2018年阶段底部时期。 3 银价月线宏观波段黄金分割 最近20多年银价宏观K线形态,以2011年49.77美元顶部为界:此前十年,为4.04-49.77美元大牛市;此后十年,为49.77-11.62美元大熊市。理论上,当前白银应该处于新的大牛市周期初期。

就4.04-49.77美元宏观牛市大周期波段观察,80.9%黄金分割位成为此后十年大熊市调整终极支撑。其二分位(50%)宏观有效作用力明显,理论位置在26.91美元,于2011-2012多次精确构成银价阶段或中期调整支撑,并可视为2021-2022年银价回升有效反压。 该宏观牛市波段回调的61.8%黄金分割理论位在21.51美元,构成2016年银价反弹至21.10美元附近时的技术反压,并对应着2008年形态高点(21.24美元)反压。 就49.77-11.62美元十年宏观大熊市波段观察,其反弹的23.6%黄金分割位在20.62美元,大致与前宏观牛市波段回调的61.8%黄金分割位共振;笔者认为,长期而言,银价在该共振区域下方,都是长线诱空。 该大熊市波段反弹38.2%黄金分割位,与前牛市波段回调的二分位(50%),同样大致共振; 该大熊市波段反弹二分位(50%),与前大牛市波段回调的38.2%黄金分割位,依然大致共振; 再以2011年银价宏观顶部49.77美元,2020年银价宏观底部11.42美元为切点,进行黄金分割切线推导,如图所示:

银价这两组宏观黄金分割切线推导,其理论基于实际的参考价值可谓神奇,且互相高度共振。 以49.77美元为切点向下的23.6%黄金分割理论位在38.02美元,与以11.42美元为切点向上的323.6%黄金分割理论位37.60美元,精确共振。后期银价一旦确认牛市,要注意该共振作用力区的参考价值。 以49.77美元为切点向下的38.2%黄金分割理论位在30.76美元,与以11.42美元为切点向上的261.8%黄金分割理论位30.42美元,精确共振。成为2021-2022年银价上行绝对反压。 以49.77美元为切点向下的61.8%黄金分割理论位在19.01美元,与以11.42美元为切点向上的161.8%黄金分割理论位18.80美元,精确共振。笔者之见,银价击穿该共振支撑区,构成中长期诱空。 4 银价周线技术信息 银价周线信息虽看似不如月线信号级别“超卖”,但却正以另外一种信息模式诠释银价正处底部。如银价周K线,以及对应的布林通道、KD、RSI指标图示:

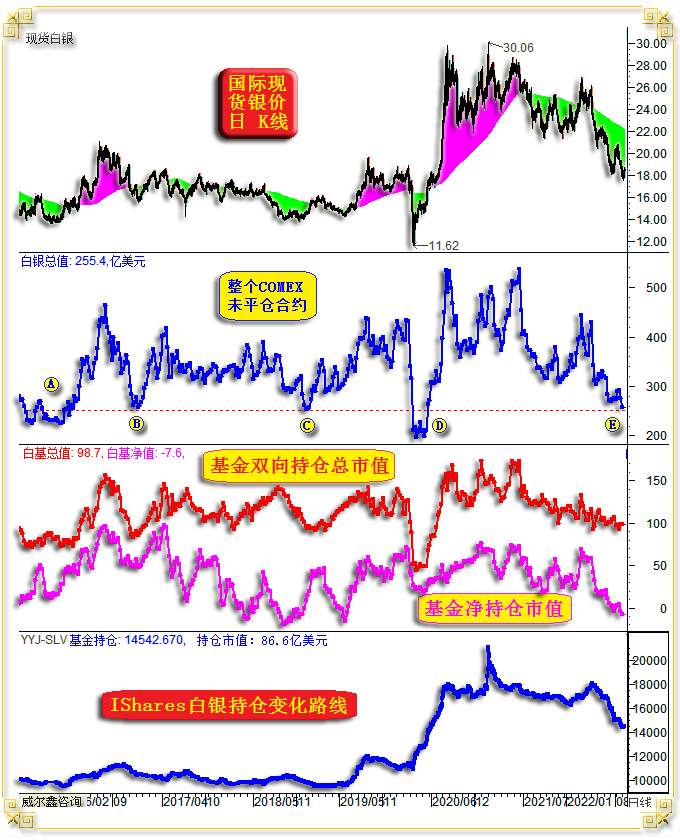

主图观察,目前银价正考验250周均线宏观支撑作用力。后期若回升,要注意60、120周均线交织区的共振反压。 观周线布林指标,典型下行趋势,有效承压于布林中枢线,绝对承压于布林中轨。 周线KD指标信息比较有意思,可与周线RSI指标结合观察,笔者认为阶段后市,银价周线KD、RSI指标极可能相对于K线形态,出现“底背离”。一旦确定,银价将迎来上行中周期。 观KD指标,2019年至今,在A、B位置有一个明显底背离形态,即银价周K线创新低,但KD指标却拒绝创新低; C位置则是一个“顶背离”形态(银价K线创新高,但KD指标却拒绝创新高),此后银价大幅下跌至今; 目前的D位置,银价创新低,但KD值不再创新低,该底背离信号只差K值上穿D值进行确认。 RSI指标信号同样如此,应该出现“底背离”。此外,7月银价底部对应的RSI超跌状态,乃近三年最强,也是一个值得关注的信号。 5 白银市场资金分布特征 最新COMEX期银资金分布,以及全球最大的白银ETF基金iShares Silver Trust(SLV)持仓变化历史,如图所示:

最新COMEX期银市场未平仓合约市值为255.4亿美元,位于2015年以来相对低位区,如图中A、B、C、D、E位置图示。地量地价,在这些位置做空白银,风险大于机会。 最新COMEX期银市场对冲基金多空双向总持仓为98.7亿美元,净持仓为净空7.6亿美元。基金净持仓信息参考价值更大,其对应着基金做多或做空白银的净能量弹性。目前基金期银净持仓同样处于近年绝对底部区,意味做空白银的风险大于机会。 就全球最大的白银ETF基金iShares Silver Trust(SLV)持仓变化历史观察,近月持仓下降速度较快,对应曲线陡峭。但在2021年前,白银ETF基金iShares总体增仓力度巨大,持仓大幅创出历史新高。而全球最大黄金ETF-SPDR对应持仓,却并未突破2012年前历史持仓纪录。故我们认为2021年前的白银ETF基金iShares巨幅增仓,应是一种长期牛市战略思维,倾向后期白银ETF基金iShares的继续减持空间有限。早间制图时,金价尚在1710美元下方,然午盘时分即快速上行至1720美元了,对应美元看似见顶迹象更明显。 欢迎添加杨易君公众号:yangyijun1616 名称:杨易君黄金与金融投资,分享更多观点。 如需申请威尔鑫会员账户资格,取得具体操作指导建议,可直接拨打公司电话:13980468832 联系人:帅小姐 或 028-86128733。 或添加 威尔鑫客户微信咨询号: wellxin2006 (威尔鑫黄金) , QQ号:609713619予以咨询。

|

附件 |

| « 威尔鑫日评·׀ 金价冲高回落考验两年箱底 … | ※周评或一周简析:静候金银的必然转强局势 » |