首页 » 威尔鑫金评连载(※标题为不定期开放的会员版) » ※周评或一周简析:金价中期看涨2000美元以上观点不变

※周评或一周简析:金价中期看涨2000美元以上观点不变 |

|

2023-02-05 00:29:47

来源 --

作者

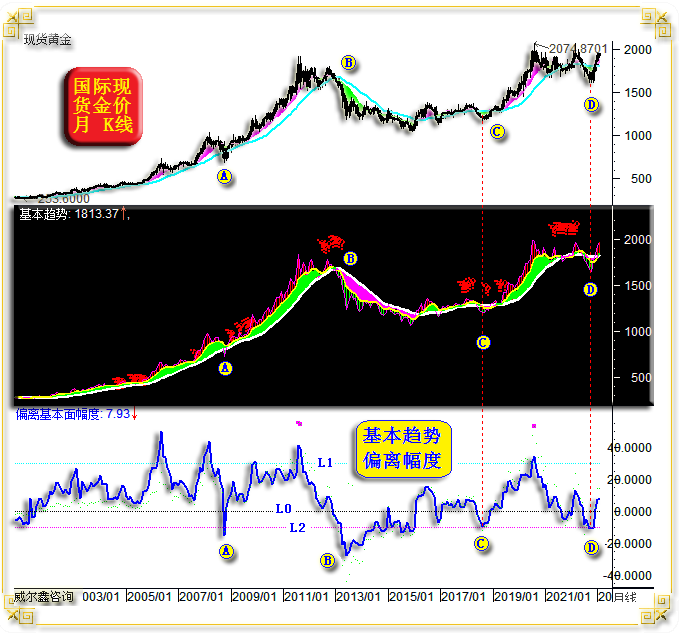

金价中期看涨2000美元以上观点不变׀·威尔鑫 本周国际现货金价以1927.45美元开盘,最高上试1959.60美元,最低下探1861.21美元,报收1865.63美元,下跌61.47美元,跌幅3.19%,周K线呈冲高回落长阴线。 本周美元指数以101.92点开盘,最高上试103点,最低下探100.79点,报收102.98点,上涨1050点,涨幅1.03%,周K线呈先抑后扬中阳线。 本周有不少“真真假假”的黑天鹅,对市场扰动很大: 当然,你一定会反问:凭什么让你大感意外的数据,你就怀疑造假?为了维护你的分析逻辑,是不是显得有些“强词夺理”? 但笔者对美国劳工部数据造假的怀疑并非空穴来风。第四季度及今年一月美国制造业分项中的库存指数持续高企,新订单指数不断大幅下降,这是需求下滑的明显信号。此外,近两三个月硅谷各大全球科技龙头公司大幅裁员,特斯拉、脸书、IBM等皆报裁员消息;华尔街全球金融龙头高盛、大摩、花旗等同样爆出大幅裁员消息。何来就业强劲可能! 关于美国劳工部公布的强劲就业数据,美联储在2022年12月中旬也提出过质疑:2022年12月中旬,美国费城联储发布报告表示,33个州和华盛顿特区从2022年3月到6月的就业变化远低于美联储和我们其他人关注的美国劳工部预测。该报告称,3-6月期间美国净增加工作岗位数仅为1.05万个,而非各州估计加总的112.15万个。 本期美国非农就业数据公布后,不仅笔者首先表示怀疑,随后也看到了其他怀疑信息。 富国银行经济学家Sarah House和Michael Pugliese在一份报告中表示。“我们怀疑联邦公开市场委员会的成员不会对1月井喷式的就业报告照单全收,” 他们说,数据“好到失真”。美国劳动力市场是否真的如最新就业报告所示那般强劲,还是被什么不靠谱的调整给影响了?经济学家们也在抓耳挠腮。观察家们至少可以在一个问题上达成共识:就业市场几乎看不出美联储进行了10年来最激进的加息。如何通俗理解最后一句话?那就是,如此激进的加息不冲击就业,怎么可能?! 好吧,我们假设美国一月就业数据是真的。前美国财政部长萨默斯如何看待周五超级棒的就业数据呢?通俗解读为:这是美国经济的回光返照! 虽然周五金价遭遇了美国黑天鹅数据冲击,金价是否确认中期见顶?笔者并不如此认为。笔者判断未来两三个月内,极可能两个月内,金价会上试2050美元附近。我们对美国经济、欧美货币政策走向的预期及分析逻辑也暂维持不变。如果非农数据确实一只特意炮制出的黑天鹅,会从其它美国经济数据中得到大致印证。 本期报告因CFTC遭遇“勒索”而数据梗阻,免去对冲基金市场资金流向与持仓分析,仅对上述观点进行技术论证。 关于此轮黄金市场见底回升的“性质”,我们认为是黄金新周期牛市的开始,不是一轮简单反弹。其性质类似2008年金价受金融危机冲击见底681.45美元后,类似2018年三季度金价中期调整见底1160.11美元后的牛市周期:

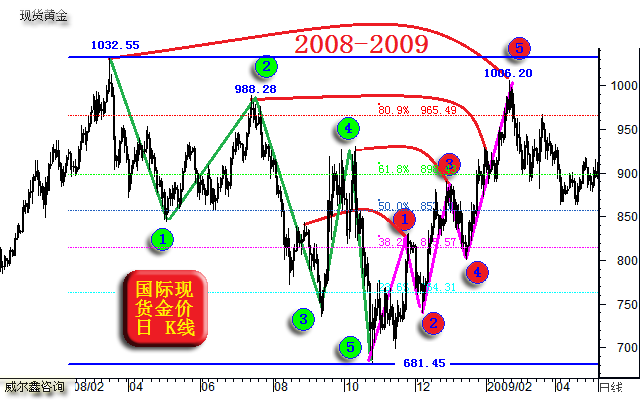

既然将当前此轮黄金市场性质类比2008年、2018年,那么金价新周期牛市第一大浪的运行特征应该如何?这就是我们本期报告技术论证的核心内容。新周期金价第一大浪的最终目标位,应该在2000美元上方,可能在未来两个月内出现,不会超过三个月。 首先,让我们回顾2008-2009年金价受金融危机冲击,中期调整见底681.45美元前后的金价形态、趋势特征:

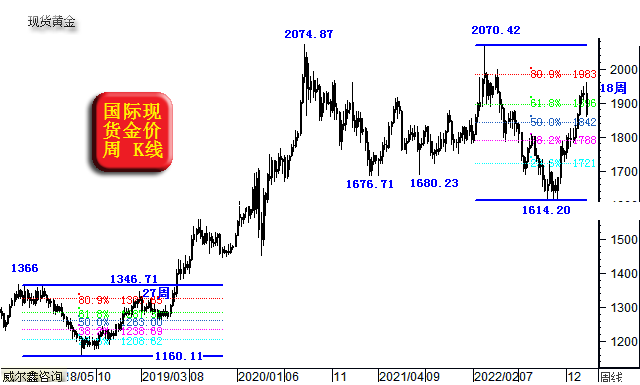

2008年3月,金价见顶1032.55美元后,调整7个月,至2008年10月中期见底681.45美元。一个复杂的五浪调整结构! 巧了,2022年金价中期调整的起始时点,还是3月,见顶2070.42美元。中期调整时间也一样,七个月,七浪下跌,不是“复合五浪调整结构”。 观2008年金价见底681.45美元之后的底部形态,同样类似2022年第四季底部,双底。 在2008年金价见底681.45美元之后的新牛市周期,大一浪运行特征如何呢?不难看出,金价以什么方式下跌,就会大致以什么方式回升。金价大一浪同样是一个五浪回升结构,只是力度更强,整个大一浪只用了18周时间,就完成了从681.45-1006.20美元的上涨过程。 2008年第四季度至2009一季度大一浪的5子浪结构有什么特征?一三五子浪的顶部,都会略低于此前中期调整的起点、二浪、四浪顶部,技术上称为新牛市周期上行过程中的技术形态反压。 新周期大一浪最终高点(1006.20美元),会突破前中期调整浪的二浪高点(988.28美元),但不会突破起始点(1032.55美元)。 大一浪最终目标,会突破前中期调整浪(1032.55-681.45美元)反弹的80.9%黄金分割位。 其中,第五浪运行时间最长,你也可以将其拆为一个五六七浪。即将五子浪理解为七子浪。 此外请注意,2008年12月至2009年一月的2浪调整,4浪调整幅度都很大。12月初的2浪急跌,周阴线跌幅达到了7.5%。四浪调整空间约90美元,幅度约10%。但并不影响金价整个大一浪最终走向1006.20美元终点。 参考2008-2009年黄金新牛市周期大一浪,观2018年金价三季度见底1160.11美元后的新牛市周期大一浪,技术逻辑特征一样:

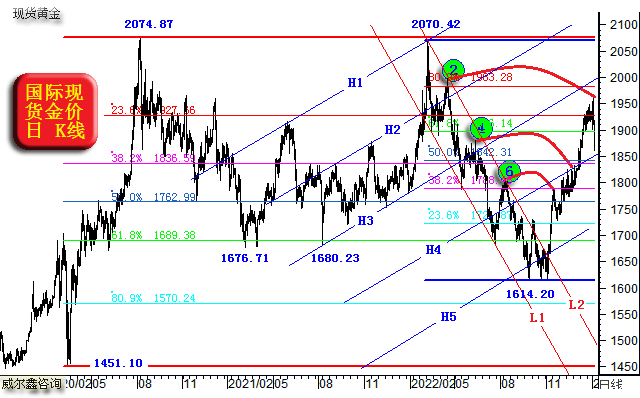

首先,2018年金价正式调整的起始时间是4月,晚了不到一个月。 而整个1366-1160.11美元的中期调整,波浪特征不明显,相对“丝滑”! 2018年三季度,金价见底1160.11美元后,还是大致相似的“双底”。 由于此前中期调整较为丝滑,故新牛市周期回升的大一浪同样显得丝滑。 大一浪最终目标1346.71美元,耗时27周,目标依然在前中期调整波段(1366-1160.11美元)反弹的80.9%黄金分割位以上,没有突破起始点(1366美元)。 观2022年3月(同样)金价见顶2070.42美元后,七浪调整见底1614.20美元。 而新周期大一浪最终见顶的目标位呢?应该突破前中期调整波段(2070.42-1614.20美元)反弹的80.9%黄金分割位(1983美元)。加上惯性,新周期大一浪会突破2000美元。 本周乃金价新周期见底1614.20美元后,大一浪运行的第18周。如果以11月初的1615.60美元时间计算,则是敏感的第13周时间之窗。下一个时间窗,21周附近,会不会是大一浪终点?! 就时间周期来看,目前新周期大一浪已耗时18周,本周第18周见长阴。2009年金价新周期大一浪第18周,同样长阴。只是不同点在于:2009年金价第18周长阴是大二浪调整的开始,而本周金价长阴只是大一浪冲击2000美元上方的中继回调子浪。再进一步参考2019年金价大一浪见顶的时间周期,耗时27周。笔者认为剩余冲击2000美元以上的大一浪运行剩余时间最多就10周左右,不会超过三个月。 既然目前是金价冲击2000美元上方,很可能目标位在2050美元附近大一浪的中继调整,空仓新会员当然应该积极上车。再如金价日K线图示:

参考2008/2009、2018/2019中期调整及大一浪形态特征,2070.42-1614.20美元的中期调整,是一个清晰的七浪结构。理论上,新周期大一浪的回升仍应该是一个相似的七浪上行结构,岂知此轮大一浪回升速度很快,虽然金价在前中期调整波段(2070.42-1614.20美元)2、4、6浪形态高点下方皆因形态压力遇阻,但金价回撤幅度很小。对比2008年12月、2009年1月金价的2、4浪大幅回撤,此轮金价在本周之前都没出现过幅度很大、时间较长的回撤,此前金价运行即有2018/2019年大一浪的丝滑,又有2008/2009年的力度,即上行力度更强!为何如此?我认为近月全球央行大肆增储黄金的标杆效应很强很强很强! 既然2022年七浪调整很波折,目前大一浪的回升出现一些“黑天鹅”助力的波折当然是正常现象,是正常的技术现象。 我们不可能做到尽善尽美,不可能时时洞悉黑天鹅。本篇即为前期文章曾暗示过要解读的内容,原计划在丝滑的大一浪完成冲击2000美元以上的目标后再解读,岂知黑天鹅捣乱。为了不影响会员们可能趋于迷茫的信心,鼓励新会员抓紧机会上车,笔者就提前分析这部分内容了。 新会员上车位置哪里好?就在图示的1850美元附近啊!H4线、2070.42-1614.20调整反弹二分位、1451.10-2074.87美元中期牛市回调38.2%黄金分割共振位。至于金价会不会进一步虚破支撑,虚破多少,不必像算命一样搞得那么精确吧。 意外的飞出的黑天鹅,对空仓会员而言,就是一次意外的极佳上车机会! 我们想客户看了此篇后,原本惴惴不安的心情顿时心潮澎湃!但是,威尔鑫还是理性提醒投资者,低杠杆稳健操作才是长久之道。保证金市场10有8输1平1赢是定律,我们要想真正长期成为那“1赢”,不容易。单靠运气,或靠技术,或靠基本面,都很难。必须要有任何一面都不弱的综合能力!信任,应该是一个“理性、冷静”的长期过程! 操作上,继续建议所有会员持有系列成本(1633/1635美元、1627美元附近,近期新入会员1791、1780、1775、1765、60、50及39美元下方3成(3倍杠杆)黄金多头,静候调仓时机。周五在1902美元附近3倍杠杆做多的新会员安心持有便是,空仓会员面对意外机会,请于1850美元附近3倍杠杆大胆做多即可。对冲基金空头有啥可怕?有全球央行给你兜底呢!2022年对冲基金、全球黄金ETF总计减持黄金300多吨,但全球央行增储黄金超过了1100吨。金市总体风向不是很清晰吗?!我想在即将到来的第5子浪或5、6、7子浪运行中,持仓处于近年低位的黄金ETF不会再无动于衷了。 |

附件 |

| « 威尔鑫月评·׀ 美元弱势对冲经济刮骨之痛 … | ※2300206/230210日评与快讯 » |