首页 » 威尔鑫金评连载(※标题为不定期开放的会员版) » 美联储为何降息50点 对经济股市黄金商品市场影响如何?

美联储为何降息50点 对经济股市黄金商品市场影响如何? |

|

2024-09-19 14:12:03

来源 --

作者

美联储为何降息50点 对经济股市 黄金商品市场 影响如何?

2024年09月19日 威尔鑫投资咨询研究中心 (文) 首席分析师 杨易君 来源:杨易君黄金与金融投资

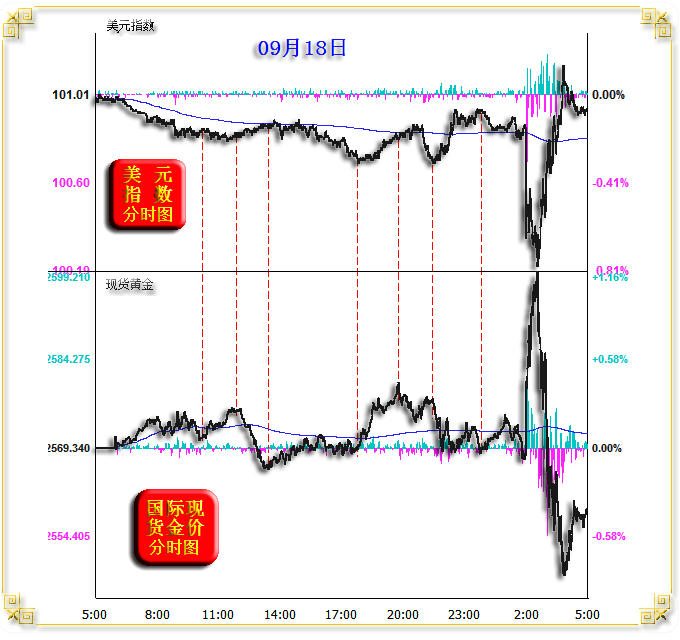

当地时间9月18日(北京时间19日凌晨2点),联邦公开市场委员会以11比1的表决结果下调基准利率50个基点至4.75%-5.0%的目标区间,时隔四年多,首次推开降息之窗,开启宽松周期。美联储理事Michelle Bowman对降息50点投了反对票,主张降息25个基点。这是2022年6月以来,美联储首次未能全票通过利率决议,也是2005年9月以来首次有理事投反对票。 利率决议出炉前,金价、美元总体维持窄幅反向波动,美元震荡趋弱,金价震荡趋强:

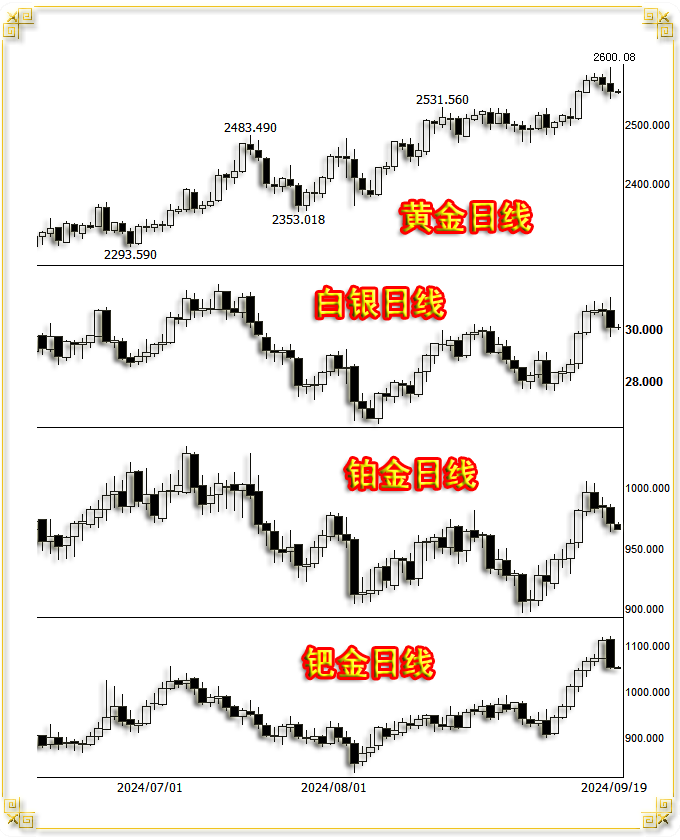

50点降息利率决议出炉后,金价激扬创历史新高至2600美元,美元动态激挫,下探100点整数略上位置。但半个小时,即北京时间隔夜凌晨2点30分后,金价、美元动态逆转,金价自日内高点快速回落,大幅下跌超50美元;美元激扬尽收跌幅。纽约尾盘略折回。 整个贵金属盘面表现相似,回落或回软:

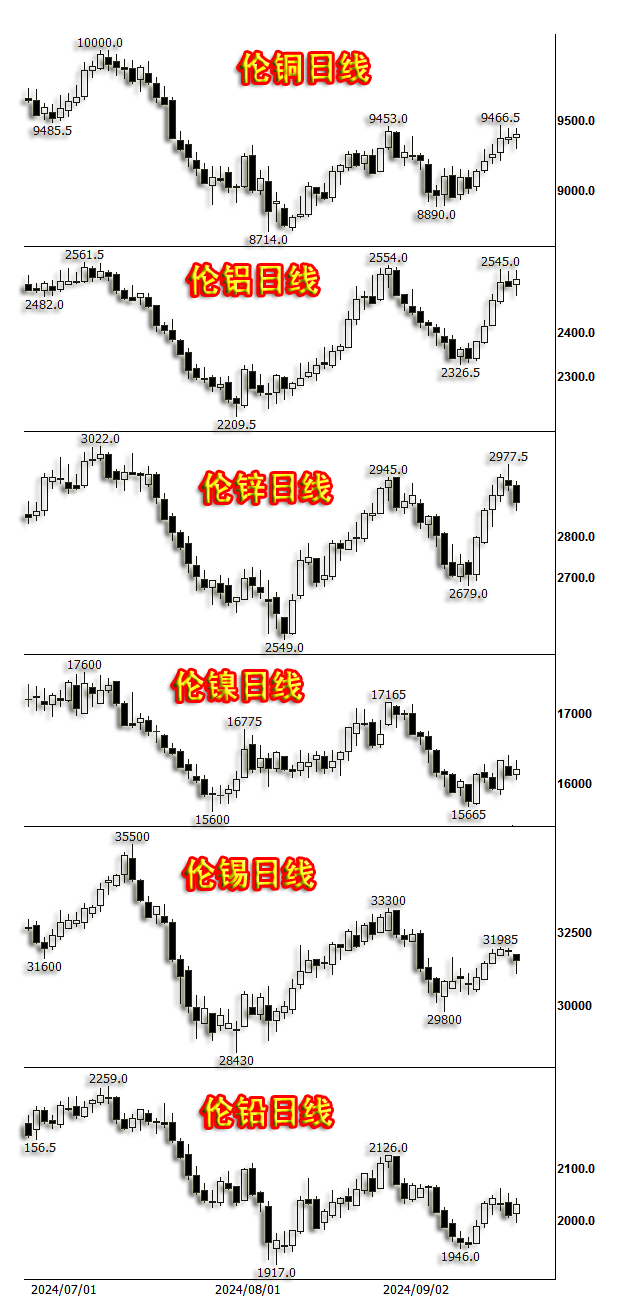

伦敦六大基本金属涨跌各半,没有明显回调压力:

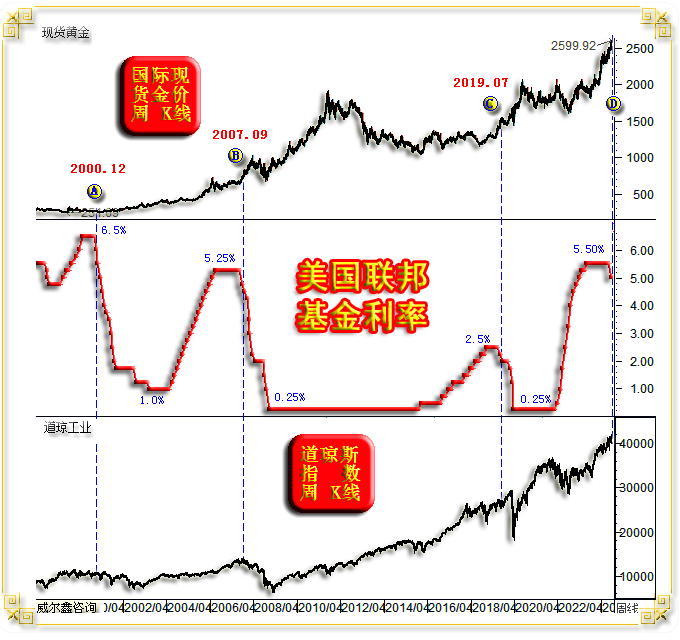

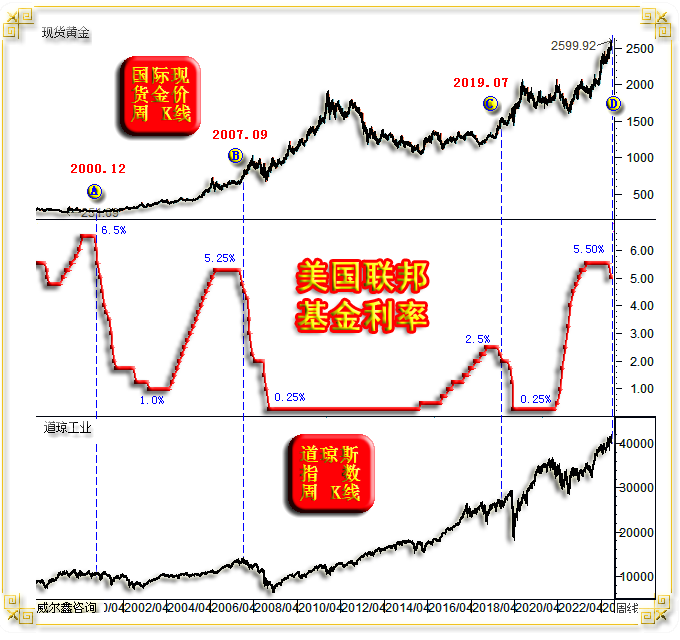

综合美国经济韧性,通胀前景预期,我们原本判断本次美联储最多降息25点,实际降息50点。 说明当前美国经济强势韧性,可能并非我们所见表象那般坚韧。 为何本次美联储决定大幅降息50点? 美联储主席鲍威尔给出的理由为提振就业! 鲍威尔表示,如果先看到7月就业报告,可能会在7月开始降息。 综上信息,笔者认为: 关于美国就业市场 美国就业市场真实状况,美联储应该有准确把握,不存在被7月就业报告误导可能。早在2022年12月,美联储就曾发表过劳工部就业数据与美联储调查不一致的观点。进入2023年以后,美联储再未质疑过美国就业数据,且时不时与财长耶伦呼应,为美国就业市场唱赞歌。 8月24日,美国劳工部将截止2024年3月前一年的非农就业数据巨幅下修81.8万人,彰显美国就业市场荣景“水分”严重。 鲍威尔周三表示,若先看到7月非农就业数据,7月就应该降息了。委婉表达了被非农数据误导而延误了降息时机。 有趣的是,2022年美联储启动升息周期抑制通胀时,同样声称被“就业数据误导了”,详见笔者2022年5月8日文章“美联储犯蠢源于数据误导?” 作为下一届美联储主席接班人重要人选,美联储理事沃勒(Christopher J. Waller)当时表示: 美联储被核心个人消费者物价指数误导了,认为通胀只是暂时现象; 此外,美联储还被2021年8、9月就业统计数据误导了!2021年8月原本预期增加75万的就业数据实际仅增加了23.5万。谁知9月就业数据更让人震惊,仅新增就业19.4万人,这让原本2021年9月开始缩减资产购买计划的决定受到沉重打击…… 美联储有自己的就业数据统计信息,不可能一而再,再而三地被劳工部公布就业数据误导。 鲍威尔承认可能降息晚了,应该7月降息!我们认为美联储如此长时间维持高利率,且承认降息时间晚了,缘于其致力“忍痛”收割全球经济金融的战略意图。目前观察,此轮美国通过巨幅松紧美元以收割全球的战略,在周三美联储“猛烈”推开降息之窗后,正式宣告失败了!我们的经济金融关联压力会随着美联储宽松周期的开始而显著下降。 故笔者认为,本月美联储降息与不降息的“态度”,意义远强于对降息25点,还是降息50点的争议! 降息了,意味美联储正式开启宽松周期了! 回顾2022年3月美联储开启升息周期,在美联储明确表达被通胀数据误导,被2021年8、9月非农就业数据误导而延误了升息时机的前提下: 第一次升息幅度也只有25点(2022年3月)!!将联邦基金利率由0-0.25%,上调至0.25-0.50%。 此后6次升息的幅度分别为:50点(2022年5月)、75点(2022年6月)、75点(2022年7月)、75点(2022年9月)、75点(2022年11月)、50点(2022年12月)…… 而此轮美元降息周期,在美国官方不断声称“经济充满强势韧性”的背景下:第一次降息,就是50点! 虽鲍威尔在会后声明中发出忠告:任何人都不应该认为这就是未来降息的“新节奏”。然50点的幅度,多少令忠告显得苍白。以至于不少观点认为,未来美联储将维持快节奏大幅降息: Nationwide首席经济学家表示,还有更多工作要做,而且要快:“我们预计美联储需要继续快速降低利率,以支撑软着陆——这是我们的基本预测。” “新债王”冈拉克表示:美国大选后美联储在11月继续降息50个基点的可能性很大。 但对美联储激进降息50点给出的批判声音也不少: Laffer Tengler Investments首席执行官兼首席投资官Nancy Tengler表示,美联储将利率下调50个基点可能“操之过急”。她说,经济正在放缓,但依然强劲。 ETF公司Global X投资策略主管Scott Helfstein表示,尽管美联储可能希望在不产生资产泡沫的情况下开始降息周期,但50个基点"可能过于激进"。 目前大多数观点认为11月降息25点的可能性更大。美国利率期货显示在11月会议上降息25个基点的几率为64%。美国利率期货走势暗示,到2024年底将累计降息76个基点,到2025年10月将累计降息196个基点。 笔者认为周三美联储首次降息就高达50点,实际上是对所谓的当前美国经济韧性不自信。如何评估此轮美元降息周期对经济金融市场的影响与含义?不妨结合近30年美国降息周期综合思考,如图所示:

始于2000年12月,从6.5%开始的降息周期,如图A位置,首次降息也是50点。随后4次,每次降息都是50点。也即此轮降息周期最开始5次降息,每次都是50点。如此快速大幅度降息,并未让美国避免经济金融危机。尽管道琼斯指数看似具备强势韧性,但科网股泡沫破灭后的纳斯达克指数跌得惨不忍睹。此轮金融危机对应的纳斯达克指数最大跌幅为78.40%,道指最大跌幅38.75%。 近月美股也呈现出道指韧性更强,科技、芯片股泡沫盛极之后的纳斯达克指数出现滞涨的现象,与2000年美国科网股泡沫破灭初期有相似性。 始于2007年9月,从5.25%开始的降息周期,如B位置图示,首次降息也是50点。随后两次降息25点。再后次贷危机渐显,美股见顶信号越来越清晰,美联储大幅降息50点、75点不等。美国迎来一轮级别很大的经济金融危机,百年雷曼兄弟银行倒闭,道琼斯指数、纳斯达克指数最大跌幅皆约55%。 始于2019年7月,从2.5%开始的降息周期,,如C位置图示,总计降息5次。前三次每次降息都是25点,第四次降息50点,最后一次直接降息100点,利率下限归零。 观察思考,C位置开始的降息周期末段更多受疫情冲击。A、B位置开始后的降息周期,都是经济周期自然见顶,对应金融泡沫自然破灭的周期,首次降息都是50点。 思考本周开启的美元降息周期,无疑更似A、B位置开始的降息周期。观当前美国金融泡沫:美股系统性估值非常类似2000年美股估值,市盈率位于140年美股估值顶部区:

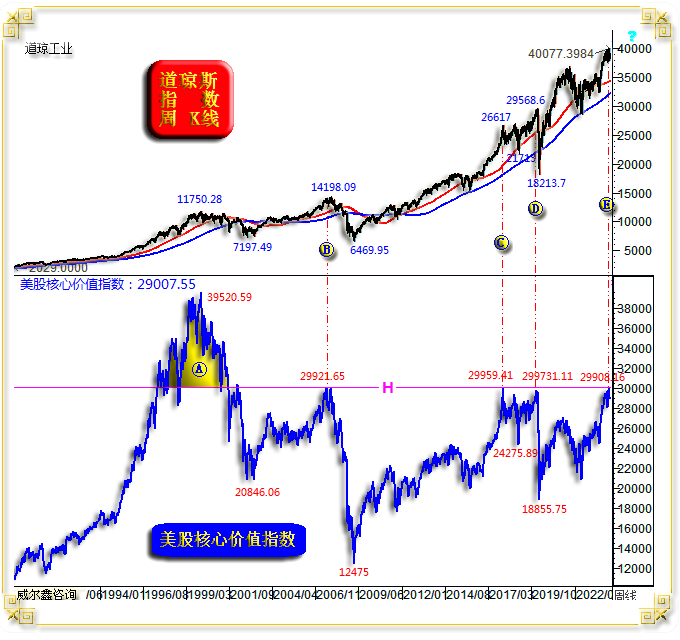

笔者有关美股核心价值的量化分析,也意味着美股极可能处于中长期顶部区:

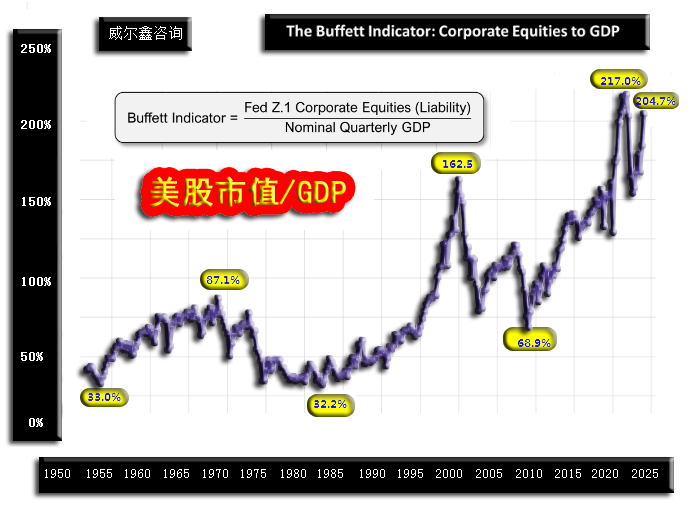

美股核心价值指数触及H天线,就要注意美股中长期见顶可能。而巴菲特有关美股系统性机会、风险的评估指标,美股市值占比GDP指标,呈现出更强的系统性风险信号:

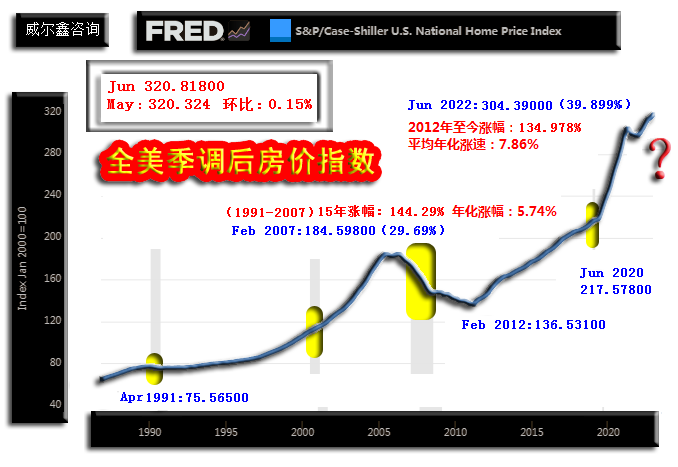

指标位于美股140年绝对顶部,远高于2000年。 而当前美国地产泡沫,又比2008年金融危机前的地产泡沫更严重:

此轮地产牛市周期,全美季调后房价指数年化涨幅为7.86%,远高于2008年前地产牛市周期时的5.74%年化涨幅。此轮地产牛市中,两年内房价指数最大涨幅为39.899%,同样远超上一轮地产牛市中29.69%的两年最大房价指数涨幅。

笔者认为,本周美联储推开降息之窗,且大幅降息,类似2000年12月或2007年9月开始的降息周期,是美国经济衰退信号,是美股中长期见顶信号!然对黄金市场而言,A、B、C降息周期开始后的中长周期,金价都看涨。笔者同样继续看好此轮降息周期开始后的黄金中长期市场前景。 |

附件 |

| « 金价高歌凿穿五指山强压 银价宏观多空悬而未决 | 美联储推开美元降息之窗 是否是商品市场转强的集… » |