首页 » 威尔鑫金评连载(※标题为不定期开放的会员版) » 中东局势恶化令美元强势无法遏制黄金与商品强势时金价看涨通胀必来

中东局势恶化令美元强势无法遏制黄金与商品强势时金价看涨通胀必来 |

|

2024-10-02 10:53:40

来源 --

作者

中东局势恶化令美元强势 无法遏制黄金与商品强势时 金价看涨 通胀必来

2024年10月02日 威尔鑫投资咨询研究中心 (文) 首席分析师 杨易君 来源:杨易君黄金与金融投资

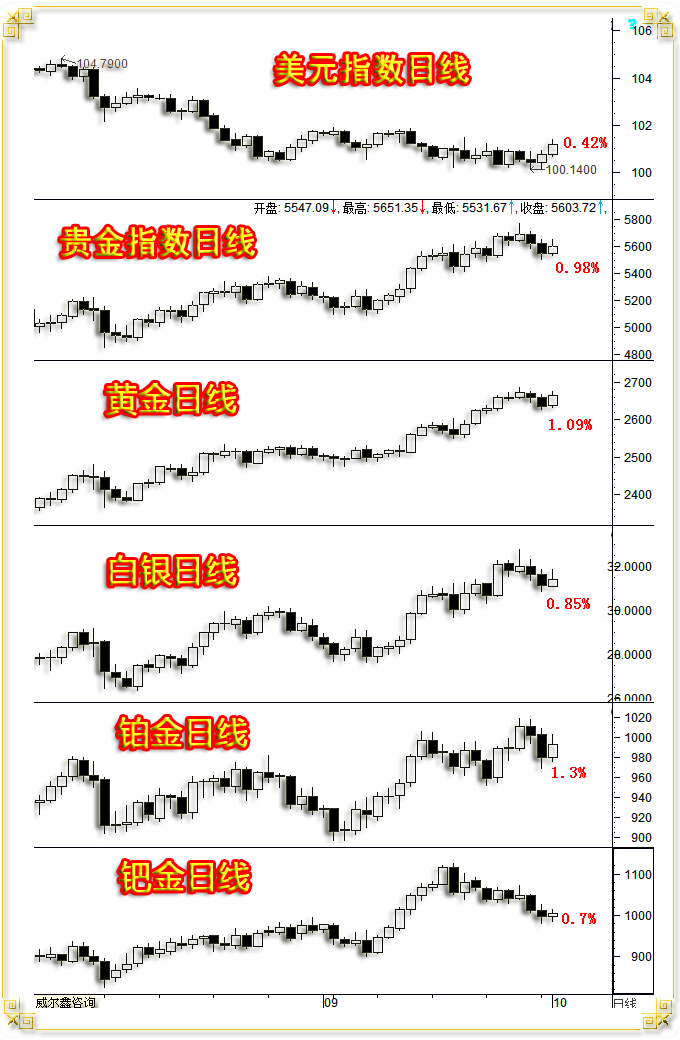

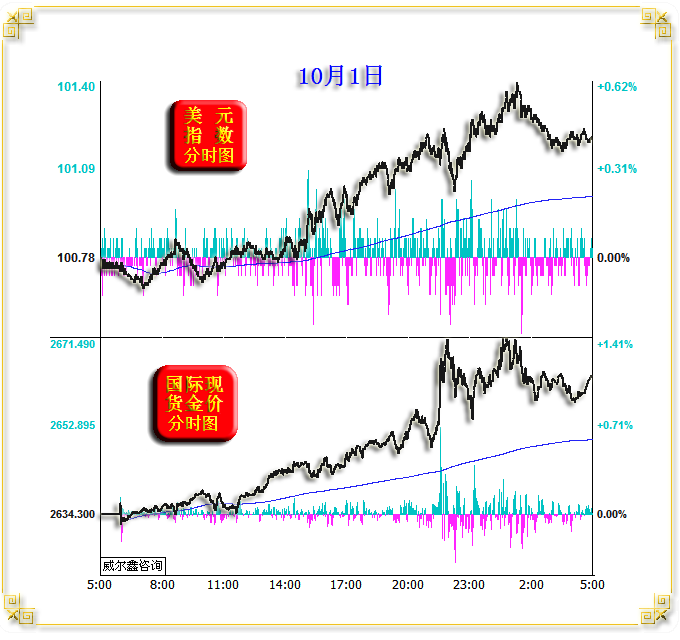

周二国际现货金价以2634.96美元开盘,最高上试2673.06美元,最低下探2630.99美元,报收2663.12美元,上涨28.82美元,涨幅1.09%,日K线呈震荡上行中长阳线。

周二美元指数以100.78点开盘,最高上试101.39点,最低下探100.66点,报收101.20点,上涨420点,涨幅0.42%,日K线呈震荡上行中阳线。 周二wellxin贵金指数以5547.09点开盘,最高上试5651.35点,最低下探5531.67点,报收5603.72点,上涨54.15点,涨幅0.98%,日K线呈震荡上行中阳线。 周二: 国际现货银价上涨0.85%,报收31.41美元; 国际现货铂金价格上涨1.3%,报收992.9美元; 国际现货钯金价格上涨0.7%,报收1005.25美元; NYMEX原油价格上涨3.62%,报收70.76美元;

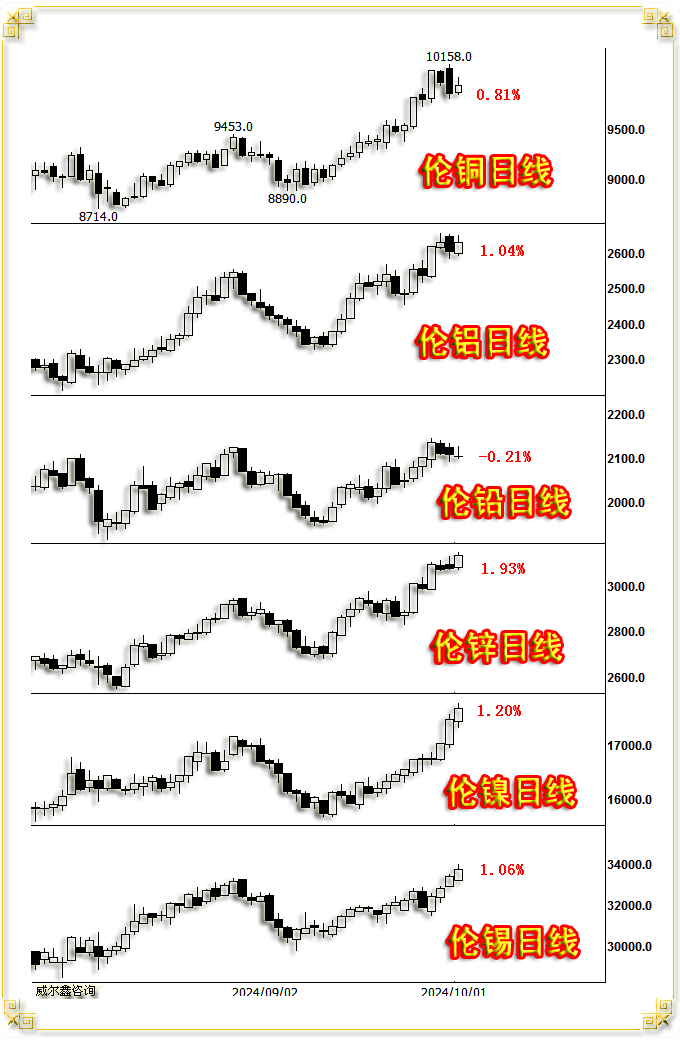

伦铜上涨0.81%,报收9945美元; 伦铝上涨1.04%,报收2632美元; 伦铅下跌0.21%,报收2104美元; 伦锌上涨1.93%,报收3137美元; 伦镍下跌1.2%,报收17700美元; 伦锡下跌1.06%,报收33755美元; 美股道琼斯指数下跌0.41%,纳斯达克指数下跌1.53%,标准普尔下跌0.93%。 抛开数据消息不谈,观周二欧美股市、基本金属、贵金属市场表现,逻辑信号清晰:市场避险需求强化,欧美通胀趋势有重新转强风险! 避险需求强化体现为,金价无视美元强势而大幅走强:

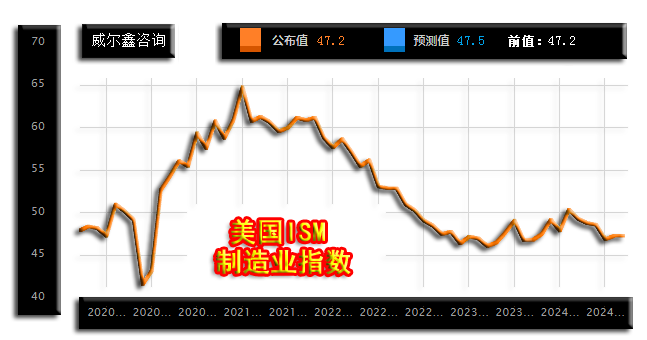

金价涨幅超过银价,超过贵金指数,这是非常典型的避险需求强化行情特征。类似周二金价盘口都无视美元强势的情况非常少见。 如果短期美元转强是“杂音”,后期美元一旦转弱,金价上涨力度可能更强,可能不断刷新历史新高。 周二伊朗报复袭击以色列,中东地缘政治危机进一步升级。周二伊朗从其领土向以色列发动大规模导弹袭击,共发射超过200枚弹道导弹。伊朗宣布对以色列的第一波导弹攻击取得成功,并警告称,如果以色列对伊朗的本次合法防御进行反击,以色列将遭到毁灭性打击。而以色列总理内塔尼亚胡在伊朗向以色列发射导弹后首次发声称:“伊朗今晚犯下大错,将为此付出代价。” 后续中东局势是否进一步升级,美国、伊朗是否深度卷入中东战事,都是存在可能的未知数,黄金空头应有所忌惮。 此外,俄乌地缘政治危机未见缓和。两场美国搅起或纵容的代理人战争,将继续构成黄金避险需求支撑。 在周二美元转强背景下,美股下跌明显。目前美股估值位于历史周期绝对高位,美股泡沫,美国地产泡沫非常明显,故周二黄金市场的走强,也可一定程度理解为基于美国经济下滑,基于美国金融动荡的避险需求强化。 经济数据方面,周二公布的美国9月ISM制造业指数逊于预期:

市场预期美国9月ISM制造业指数为47.5,实际数据为47.2,低于预期,持平于8月,制造业延续衰退趋势。不确定的中期后市,衰退必见强化过程。 周二美国JOLTs职位空缺数超预期反弹,是经济强势韧性的信号吗?

市场预期8月美国JOLTs职位空缺数为765.5万,大致持平于7月的767.3万前值,实际数据为804万,好于市场预期及前值。此乃美国经济强势韧性,就业形势好转的信号吗? 首先该数据晚美国非农就业数据、ADP就业数据一个月,周二数据仅仅大致印证了8月美国非农就业数据好于预期数据的真实性。今晚美国9月ADP就业数据,以及周五9月非农,才是洞悉最新美国就业状况的及时信息,并可能成为11月美联储降息幅度的重要参考。 笔者认为8月美国JOLTs职位空缺数的反弹,不过是美国就业市场状况延续中期下滑趋势中的反弹“杂音”!美国JOLTs职位空缺数中期下行态度依然诚恳。20年美国JOLTs职位空缺数运行趋势,更显美国经济难免衰退:

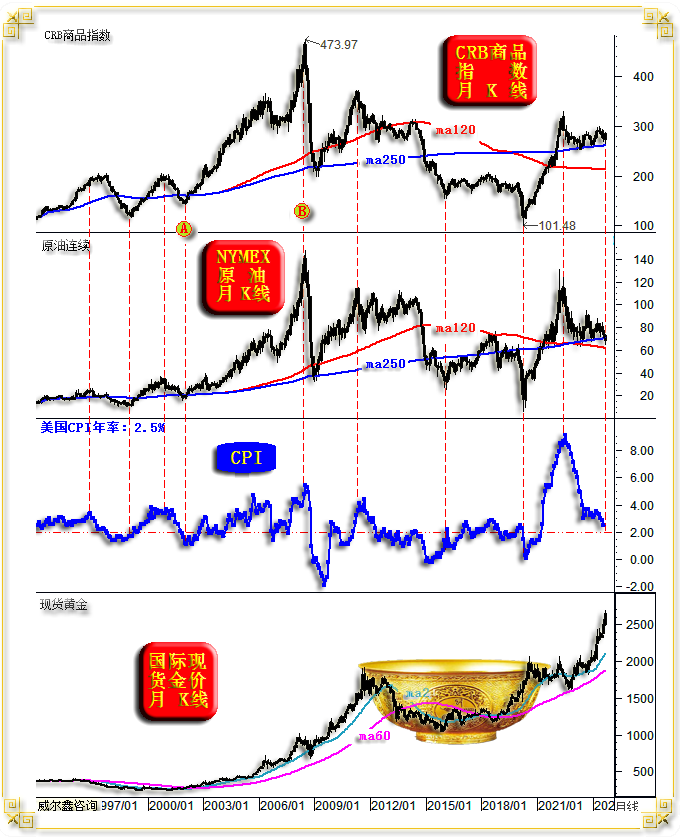

此前两轮美国JOLTs职位空缺数中期下行趋势,都对应其经济金融危机,此轮危机应该难免。 此外,近日美国港口大罢工,也是美国经济金融前景存隐忧的参考信号。 什么时候美股风险可能以肉眼可见的速度强化?如果后期美元明显转弱,亦难提振美股进一步走强时,就大肆卖出美股,卖出美国地产,卖出美国金融资产“逃命吧”! 商品市场、原油运行趋势与美国通胀趋势紧密相关,如CRB商品指数、NYMEX原油、CPI年率、国际现货金价月K线图示:

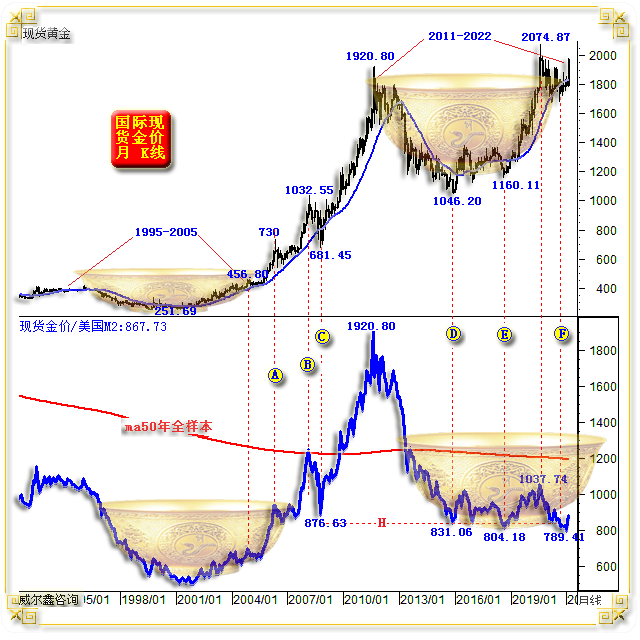

图表对比不难看出,CRB商品指数、NYMEX原油价格中期顶底,基本对应着美国CPI年率(通胀)顶底。目前CRB商品指数在250月均线位置的支撑极强,对应着NYMEX原油价格在60月、120月、250月均线位置的更强共振支撑。 近月美国CPI年率回软,对应着CRB商品指数、原油价格的小幅回软。中期后市,商品市场、原油极难进一步下行,这意味着欧美中期通胀趋势的回落可能随时结束。 笔者早在美联储10月降息前即给出判断:美联储一旦确认降息,整个商品市场就可能完成大二浪调整,逐渐过渡进入大三浪牛市周期。情形可能类似图中AB区间的市场周期,但鉴于美国经济金融泡沫尚未被刺破,商品市场牛市周期可能不如AB区间那么强烈,那么明显。但美国通胀趋势或总体强于AB区间。 就通胀趋势与黄金市场表现来看,黄金在欧美高通胀区间的表现通常较好。回顾2021、2022年欧美新一轮通胀显著抬头时,结合黄金市场宏观K线形态,笔者多次以图示金价K线提醒投资者,请逢低端起黄金市场“金饭碗”。这个金碗饭与1995年至2005年金饭碗形态、性质一样,是黄金大周期牛市来临的信号:

当时结合国际现货金价与美国M2货币存量之间的关系,笔者认为金价看涨5000美元都太保守了!观下半图国际现货金价与美国M2比值关系,2011年前,二者形态大体一致。但2021、2022年初,该比值关系不断创出十几年新低。试想,如果金价“诚实”地如2011年前牛市周期一样反应与美国货币存量之间的关系,金价突破10000美元也合情合理啊!当时,有多少投资者拥有端起金碗的智慧?! 周二美元指数转强,不仅无助于遏制黄金等贵金属,竟然也无助于遏制基本金属转强。周二贵金属走强,我们可以理解,避险嘛!但基本金属竟然也不惧美元走强而走强,这是哪门子事呢?这是因为商品市场大二浪调整时长已达两年半,水分被挤干了,应该渐进过渡进入牛市大三浪了。而美股、美国地产大周期泡沫盛极后继续发酵,美股将与商品牛市背道而驰,风险巨大。若商品市场渐进大三浪牛市周期,欧美通胀是不是也该重新进入“牛市周期”了?!若欧美通胀转强,除了地缘政治危机支撑以外,金价就又多了一个更具韧性,继续高飞的空中加油站。 |

附件 |

| « 如何通金融基本面量化分析抓住九月金市主升行情 | 美联储纪要助美元延续强势 黄金与基本金属全面承… » |