首页 » 威尔鑫金评连载(※标题为不定期开放的会员版) » 威尔鑫׀两大基本面因素令金价美元同向下跌

威尔鑫׀两大基本面因素令金价美元同向下跌 |

|

2025-08-17 11:54:42

来源 --

作者

两大基本面因素 令 金价美元同向下跌

2025年08月17日 威尔鑫投资咨询研究中心 (文) 首席分析师 杨易君 来源:杨易君黄金与金融投资

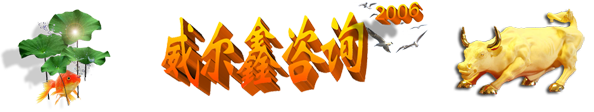

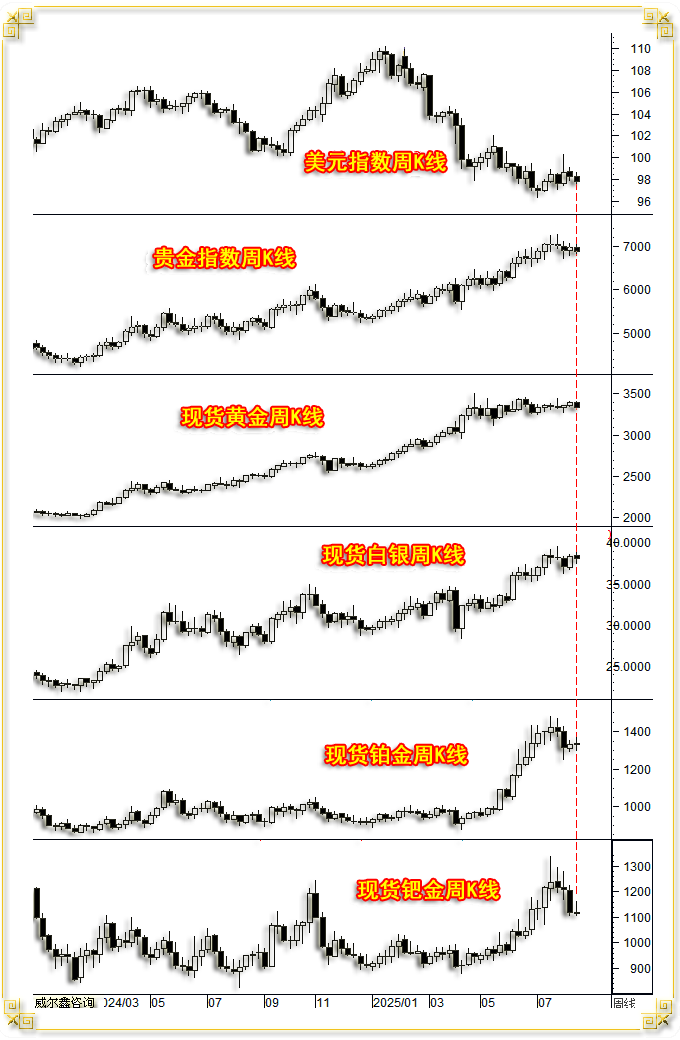

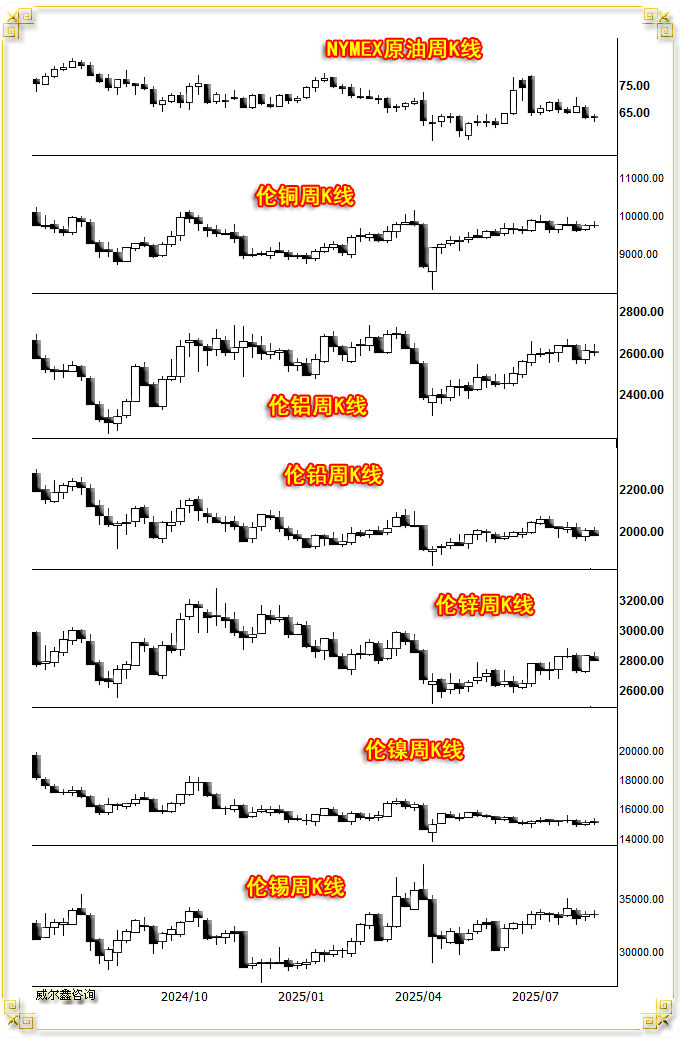

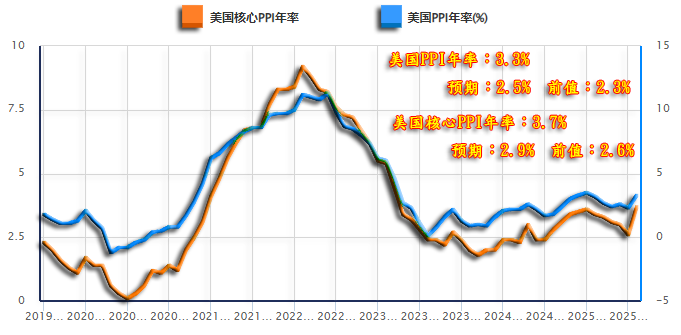

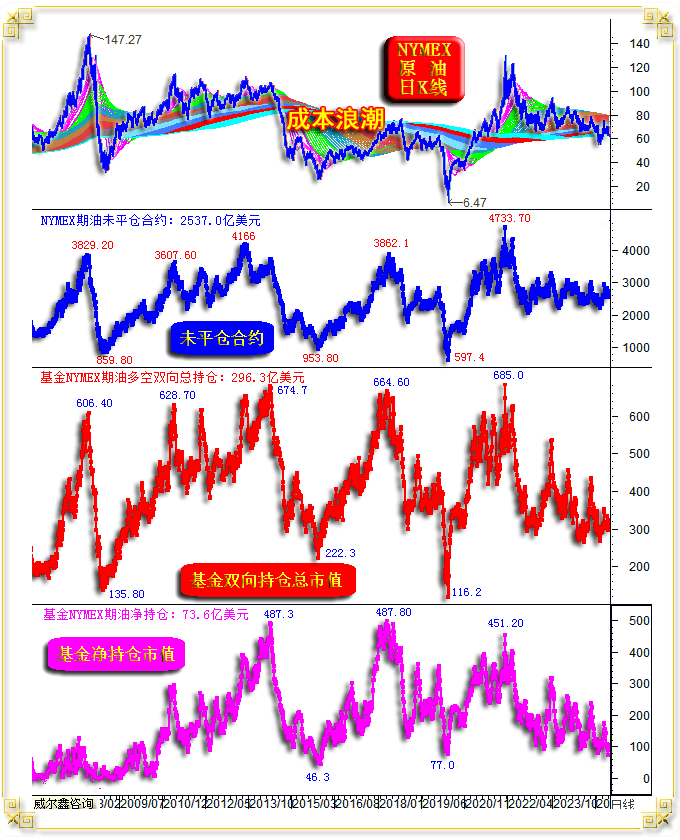

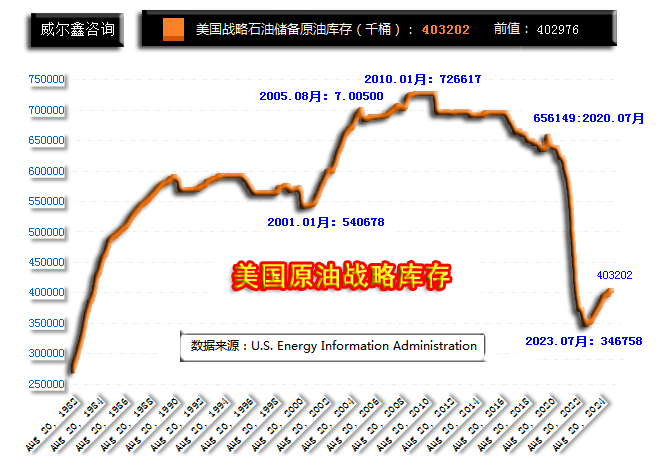

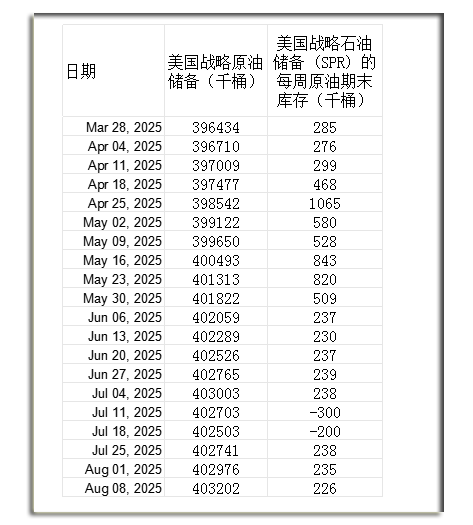

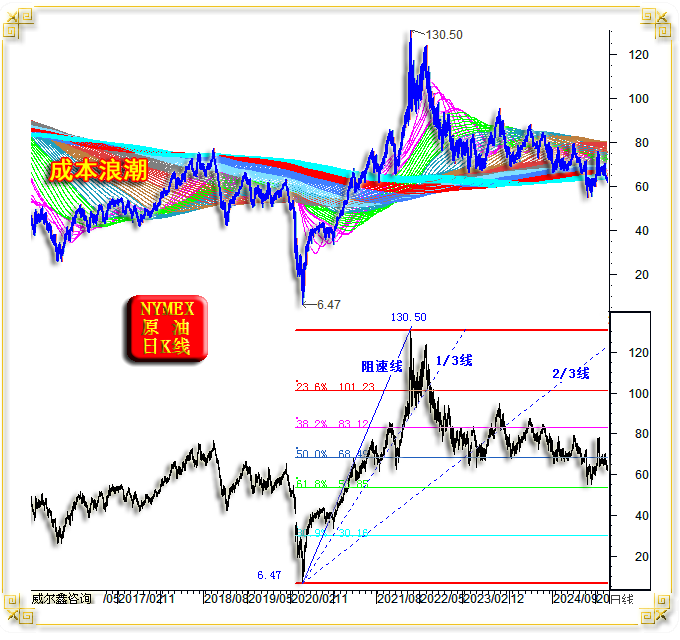

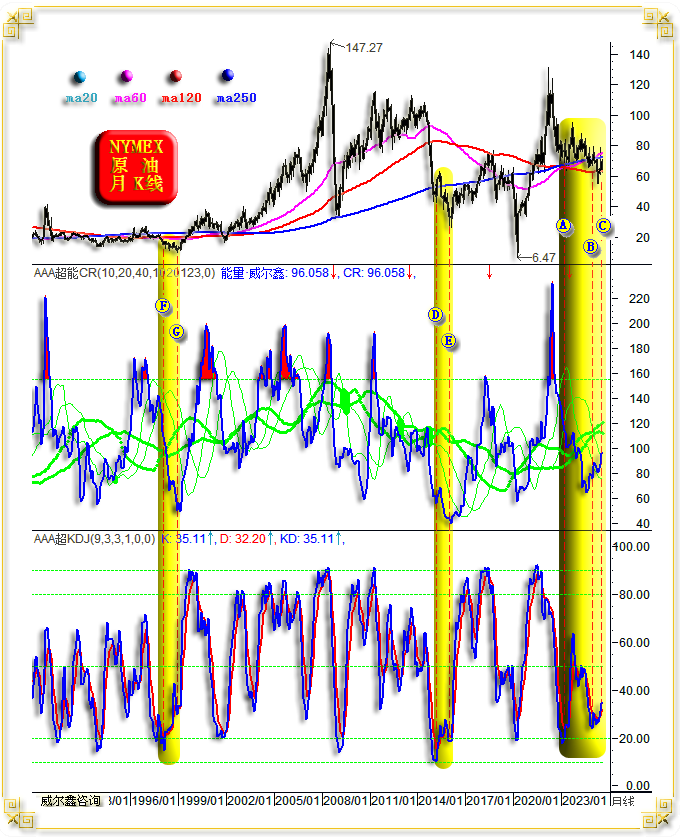

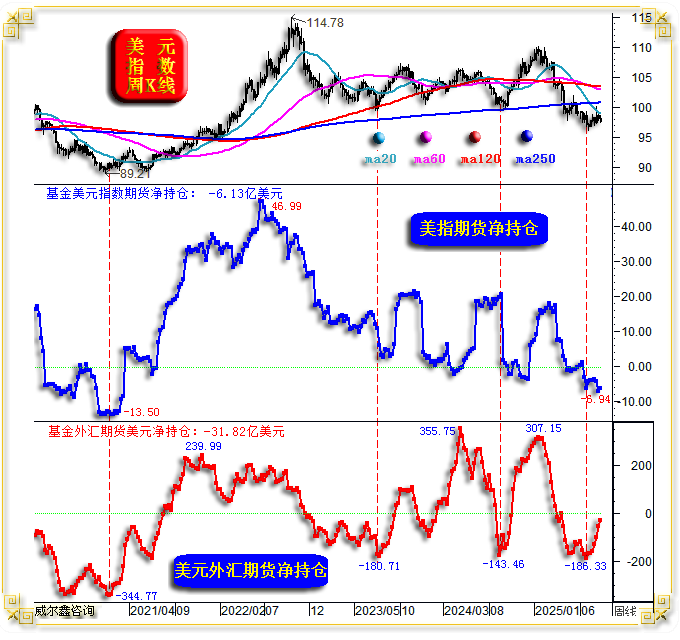

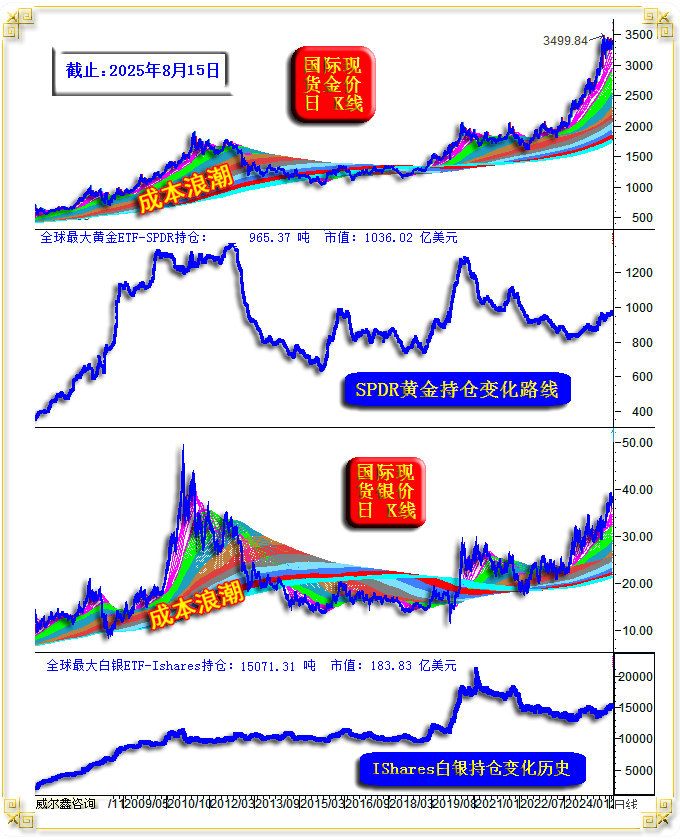

上周国际现货金价以3397.25美元开盘,最高上试3404.19美元,最低下探3329.63美元,报收3335.69美元,下跌62.92.53美元,跌幅1.82%,振幅2.19%,周K线长阴尽吐前两周中阳涨幅。  上周美元指数以98.26点开盘,最高上试98.67点,最低下探97.61点,报收97.83点,下跌420点,跌幅0.42%,振幅1.07%,周K线呈震荡回落小阴线。 上周wellxin贵金指数(金银钯铂)以6962.51点开盘,最高上试7045.58点,最低下探6823.62点,报收6884.82点,下跌78.16点,跌幅1.12%,振幅3.19%,周K线呈震荡回落中阴线。 现货银价下跌0.87%,振幅3.30%,报收37.99美元; 现货铂金价格上涨0.32%,振幅5.21%,报收1336.05美元; 现货钯金价格下跌0.35%,振幅4.81%,报收1113.34美元;  NYMEX原油价格下跌0.33%,振幅3.95%,报收63.14美元; 伦铜下跌0.08%,振幅1.61%,报收9760.00美元; 伦铝下跌0.46%,振幅2.22%,报收2603.00美元; 伦铅下跌1.12%,振幅1.95%,报收1981.00美元; 伦锌下跌1.32%,振幅2.28%,报收2796.50美元; 伦镍上涨0.53%,振幅2.48%,报收15195.00美元; 伦锡上涨0.01%,振幅1.89%,报收33610.00美元; 道琼斯指数上涨1.74%,振幅2.93%,报收44946.12点; 纳斯达克指数上涨0.81%,振幅2.13%,报收21622.98点; 标准普尔上涨0.94%,振幅1.84%,报收6449.80点; 上周,在美元延续跌势的背景下,基本金属、贵金属几乎全线下跌,尤其金价,跌幅最大。但美股却全线强势上行,再创历史新高。这是美国经济金融调控者、华尔街最乐见的现象。 上周市场运行较为“特别”,在美元指数下跌0.42%的背景下,金价竟然大幅下跌1.82%,这在金价、美元相关性运行历史中非常少见。笔者设定如下金价、美元周线共同下跌的条件:1)金价周跌幅超1%;2)美元周跌幅超0.3%。然后索图,发现2022年三季度金价见底1614.20美元后至今,只有五周满足这个条件。三年时间,美元、金价同向下跌,且满足上述设定跌幅的条件,只有五周,当然“特别”! 为何上周美元黄金市场表现如此“特别”:金价、贵金属,甚至商品金属总体皆无视美元继续下跌的利好东风提振?这是因为上周基本面“特别”。 上周基本面“特别”有二: 第一,虽然7月美国CPI年率持平于6月的2.7%,看似通胀受控。但剔除被华尔街死死踩着的油价-能源、食品之后的核心CPI年率却超预期回升:  此外,7月PPI年率、核心PPI年率皆超预期大幅“跳涨”:  PPI年率由6月的2.3%超预期跳涨至7月的3.3%,为2022年3月至今3年多以来最强跳涨。 核心PPI年率由6月的2.6%超预期跳涨至7月的3.7%,为2021年5月至今4年多以来最强跳涨。 PPI(原材料端)向CPI(消费终端)的传导过程,历时1个月就差不多了。故8月美国CPI年率(9月中旬公布,数据在美联储议息会议前出炉)很可能超预期“跳涨”。在此背景下,华尔街应该迎合政治利益拼命摁住油价以期摁住通胀。 华尔街摁住油价看似重在协助管理层抑制通胀,实际上是致力于经济利益最大化。当前商品市场、原油市场能有多大油水可捞呢?目前整个NYMEX原油期货未平仓合约也就2500亿美元左右,不到一只巨型美股市值的1/10,其它商品市场容量更小。摁住通胀,有利于在容量更大的股市谋取更多利益。如果通胀趋势上行,美股牛市很快就会结束,这是华尔街不愿看到的情形。 本周,华尔街对冲基金为了摁住油价,可谓不惜血本,在NYMEX期油市场中的净多持仓创下了十几年新低:  最新NYMEX原油期货未平仓市值为2537.0亿美元,位于近20年中位略上水平。基金NYMEX期油多空双向总持仓为296.3亿美元,位于20年中低位区域。基金NYMEX期油净持仓为73.6亿美元,再创十几年新低,且位于20年绝对底部区间。 对比观察思考不难发现,整个NYMEX期油市场位于20年中位水平,说明油市供需总体平衡,并不低迷,而非华尔街及美国仆从机构频繁宣称的供应过剩,且时不时渲染OPEC成员国计划增产,目的不过是从消息面协助华尔街控制油价罢了。此外,若投资者将原油价格与CRB商品指数进行对比观察,就会发现油价相较于涵盖20多个商品类别的CRB商品指数明显超跌。 当前华尔街做空唱空油价的好处较多: 协助美国调控者竭尽所能摁住通胀; 防止通胀抬头,可在市场容量更大的美股市场攫取更多利益。周末,在“2025资产管理年会”上,花旗全球宏观和资产配置研究主管德克・威勒(Dirk Willer)就今年下半年全球主要市场的投资观点进行了分享,认为应该超配美股,看跌美元。 摁住油价助力美国回补国家原油战略库存:  虽然最近一年多华尔街不断唱空、做空原油,美国看似可以更好的价位回补在2022年开始巨幅减持的国家原油战略库存。但实际上,2023年7月至今,美国就开始不断在逢低回补国家原油战略库存,几乎周周回补,而不是等待更低的油价,更有利的操作时机:  时至今日,两年过去,总计回补仅5000多万桶,距离2022年前的10年原油战略库存均值,还有约2.5亿桶的巨大回补空间。笔者继续坚持认为,在油价没有出现中周期大幅上涨之前,目前成本浪潮海底将构成油价有效支撑:  原油宏观技术方面,过去30年,油价KD指标进入大周期超卖区后,呈现出相较于油价K线形态的“底背离”现象,仅有三次:  前两次FG、DE区域底背离后,油价周期上涨的空间都超过了200%。FG区域底背离后的油价大周期最大涨幅近10倍! 当下AC区域,月线KD指标相较于K线形态的底背离级别更大。近月BC区域,无论KD指标,还是CR能量指标,又出现了一个周期级别更小的底背离。 9月,新一轮美联储降息周期已箭在弦上,油价不可能有效破位下行。华尔街为了打压油价,令NYMEX期油净持仓再创十几年新低,我认为目前反而构成做多原油好时机。 上周基本面特别之二——特普会 上周特普会是一个重要的基本面看点,它的重要性主要体现为对黄金避险需求的冲击。如果这次会晤最终达成俄乌停火,令俄乌地缘政治危机谢幕,理论上会弱化黄金基于地缘政治危机的避险需求,故而使得上周金价跌幅不仅在贵金属中最大,也超过了所有商品金属、原油市场跌幅。但周末信息显示,特普会尚未达成实质性的结果,会晤还将继续,甚至可能引入乌克兰、欧洲多边会晤。 有一定基本面、数据梳理功底的投资者、分析人士可能会发现,本周对冲基金在黄金、白银、原油期货市场皆体现出较强抛压,而在外汇期货市场中却全面做多美元:  最新基金在美元指数期货市场中的净持仓为净空6.13亿美元,相较于上一期周期谷值回升力度不大,继续体现出周期做空美元的意愿。但是,对冲基金在美元指数期货市场中的操作能量较小,远小于在外汇期货市场中的操作能量。 最新基金在六大外汇期货市场中的美元持仓净能量为净空31.82亿美元,相较于前几周创下的4年周期谷值净空186.33亿美元,基金做空美元的净能量已削减超150亿美元。彰显最近几周基金在外汇期货市场收刀做空美元的意愿强烈,美元对应企稳,未再继续下跌。 再如美元指数周线通用技术信息图示:  小图1,美元指数主图,虽最近几周美元中止了下跌趋势。但20周均线有效压制着美元的反弹,构成美元中期熊市趋势线,目前该熊市趋势并未破坏。对应布林通道,布林中轨的中期下行趋势没有改变。布林通道下轨趋平,仅示意美元下行节奏减缓,尚未收口至可能变盘的程度。 阶段、中期美元是否能有效转强,首先要看对20周均线的压制是否被有效克服,其次需观察美元是否有能力向上突破250周均线作用力。当前250周均线似中期牛熊分水岭,而20周均线则为美元熊市趋势线。 小图3,周线MACD之DIF指标在创下2004年3月以来的20多年新低之后,上穿MACD出现金叉,看似意味美元周期熊市的终结。 小图6对应的周线CR能量指标,同样在触及20多年绝对低位后趋平。在2001-2008年间,该信号出现后,美元进入熊市反弹。反弹力度差异很大,但总体不改宏观熊市趋势。2009年至今,CR抵达该位置后,美元易中期见底。但可能有的痛苦磨底过程,甚至可能出现底背离,即美元指数继续下跌,而CR拒绝下跌,再后美元会出现更大力度的反弹或反转。 小图4、5,美元KD、RSI指标周期超卖之后,相对于美元指数K线形态出现底背离,有强烈阶段,乃至中期见底意愿。目前底背离信号依然有效,只是美元的反弹稍弱,致使指标迟迟不能回升至50上方的常态强势区,总体内蕴仍趋软。 再如金价周线通用指标图示:  主图观察,虽金价K线形态继续维持牛市趋势,但20周均线面临考验,该位置也是布林中轨位置所在。若其对金价构成有效支撑,金价将继续看涨。若支撑失守,可能迎来较大下跌空间,理论上将向下测试60周均线支撑。小图2对应的布林通道快速、大幅收口,意味着金价结束整理,选择新趋势的时点越来越近。 小图3对应的MACD趋势信息偏空。小图4、5对应的KD、RSI指标原本在周初出现上行金叉,岂知下半周竟然无视美元下行东风,再续偏空趋势。 小图6对应的CR能量指标回落到主震带、副震带下方,即技术能量亦在转空。但去年四季度至今年一季度也出现过相似情形。 通用技术综合观察,紧盯20周均线对金价的“有效”作用力。更为清晰明了的观点,详见威尔鑫内讯。最后附上全球最大的金银ETF最新持仓信息:  全球最大黄金上市交易基金(ETF)SPDR Gold Trust最新持仓965.37吨,市值1036.02亿美元。2020年8月至今,其持仓趋势总体下行。但最近一年转势回升,且持仓形态上摆脱了2020年以来的下行趋势。 全球最大白银ETF基金iShares Silver Trust(SLV)最新持仓15071.31吨,市值183.83亿美元。2021年2月至今,其持仓趋势总体下行。最近一年与黄金ETF-SPDR一样,持仓趋势回升,但持仓形态并未完全摆脱2021年以来的下行趋势。 欢迎添加杨易君公众号:yangyijun1616 名称:杨易君黄金与金融投资,分享更多观点。 如需申请威尔鑫会员账户资格,取得具体操作指导建议,可直接拨打公司电话:13980468832 联系人:帅小姐 或 028-86128733。 或添加 威尔鑫客户微信咨询号: wellxin2006 (威尔鑫黄金); 威尔鑫客服微信咨询备用号:SL20240218 (威尔鑫备用号) , QQ号:609713619予以咨询。

|

附件 |

| « 威尔鑫׀华尔街摁住油价也难遏通胀 美元超跌… | 威尔鑫׀俄乌地缘政治危机走向缓和 美元反弹… » |