首页 »威尔鑫视点—咨询电话13980468832» 威尔鑫׀美元再返破位边沿 金价持强后滞涨银价接力走强

威尔鑫׀美元再返破位边沿 金价持强后滞涨银价接力走强 |

|

2025-09-12 12:11:54

来源 --

作者

降息窗口临近美元再返破位边沿 金价持强后滞涨银价接力走强

2025年09月12日 威尔鑫投资咨询研究中心 (文) 首席分析师 杨易君 来源:杨易君黄金与金融投资

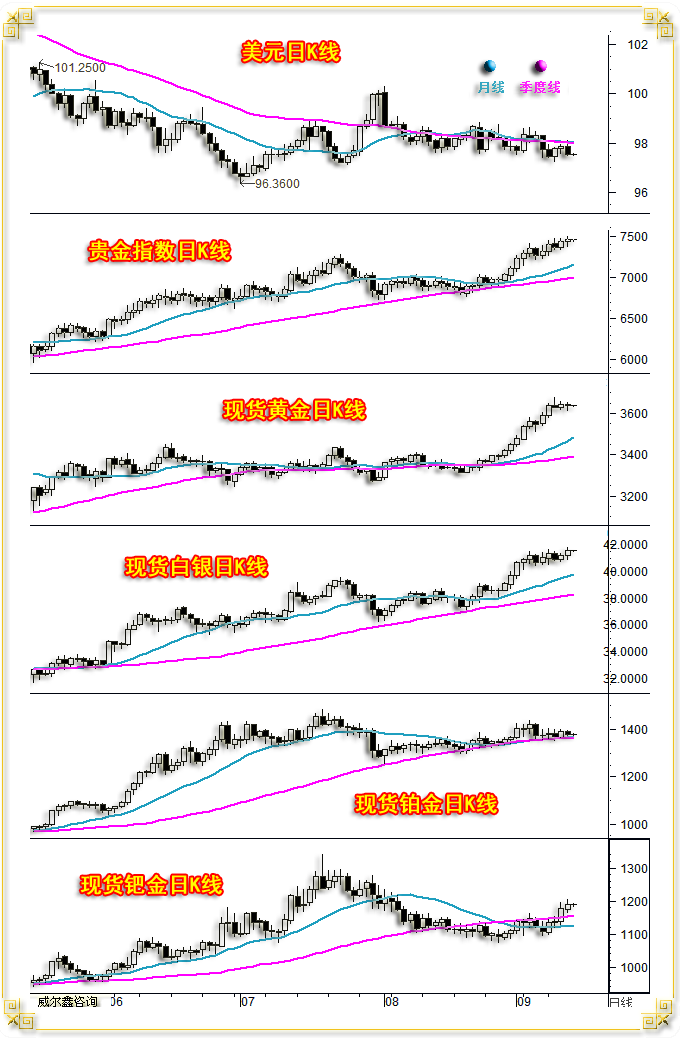

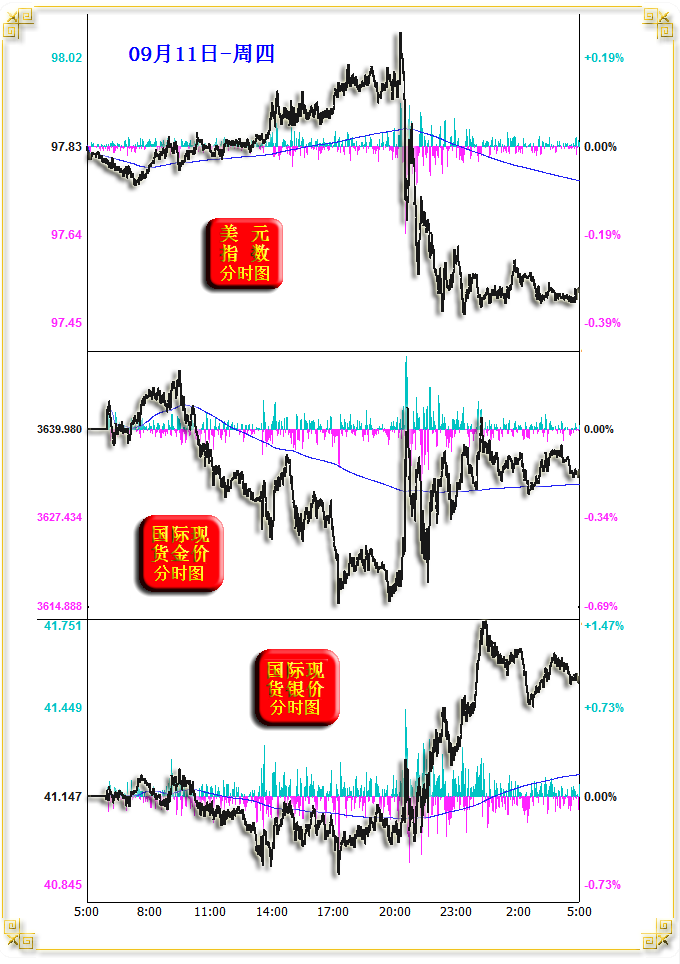

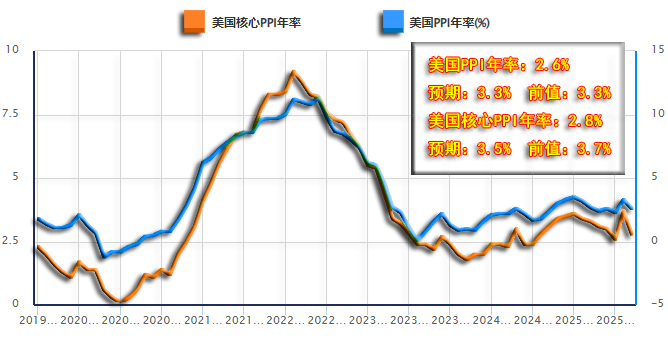

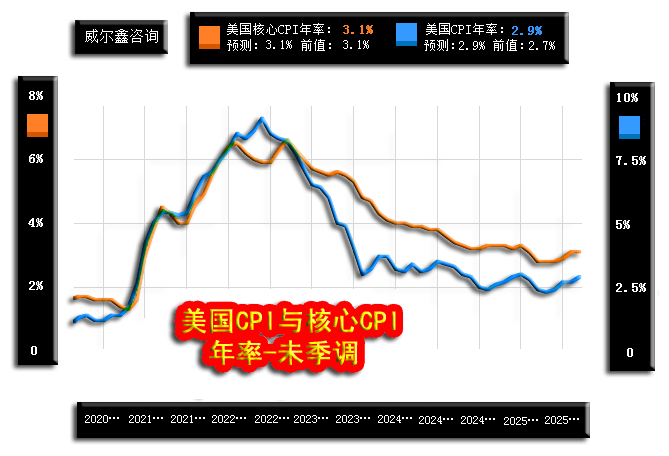

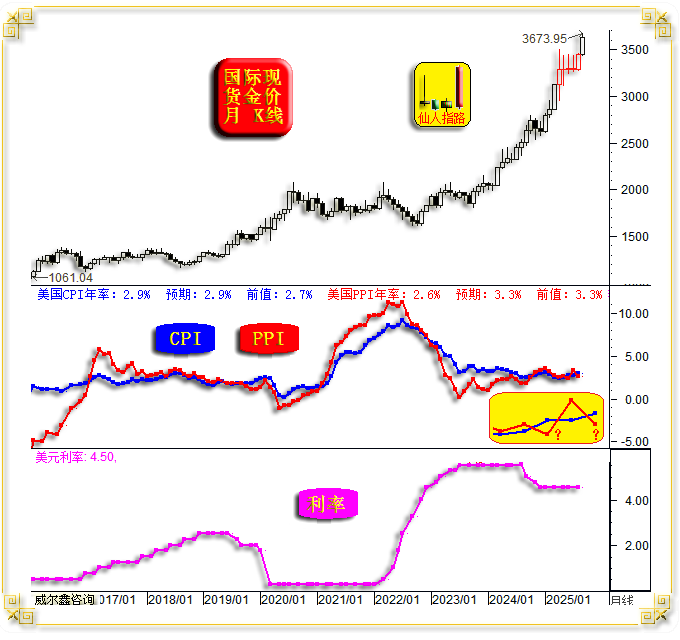

周四国际现货金价以3641.99美元开盘,最高上试3648.92美元,最低下探3613.79美元,报收3634.21美元,下跌5.77美元,跌幅0.16%,振幅0.97%,日K线呈震荡回软小阴线。  周四美元指数以97.84点开盘,最高上试98.08点,最低下探97.46点,报收97.53点,下跌310点,跌幅0.31%,振幅0.63%,日K线呈窄幅震荡下行小阴线。 周四Wellxin贵金指数(金银钯铂)以7357.77点开盘,最高上试7470.63点,最低下探7332.84点,报收7428.18点,上涨69.14点,涨幅0.94%,振幅1.87%,日K线呈震荡上行小阳线,收盘再创历史新高。 国际现货银价上涨1.00%,报收41.56美元;铂金价格下跌0.88%,报收1378.90美元;钯金价格上涨1.04%,报收1188.03美元。 周四美元指数弱反弹再度有效受阻于月线、季度线粘合共振压力位,随着美联储降息步调临近,美元似承受着越来越强的破位下行压力,贵金属与基本金属继续全面走强。由于近期国际现货金价表现超强,在周四美元指数趋软运行中,反而呈现短期超买滞涨信号,但白银似乎接过了领涨旗帜,再创14年新高。周五亚洲市场,国际现货银价继续强势上行突破42美元,到达我们几个月前分析判断的“至少目标位”。 再如金银、美元盘面信息图示:  在北京时间20点30分美国八月CPI数据出炉前,美元小幅震荡走强,金银价格对应回软。从盘面信息不难看出,金价相较于银价盘面压力更强,尤其亚洲尾市与欧洲早市。美国CPI数据出炉后,美元逆转激挫,金银价格跳涨。只是随后金市在美元指数震荡下行中,继续呈现出类似欧洲早市的盘面抛压强化信号,银价则越走越稳,并再创14年新高,看似从黄金手中接过了领涨贵金属的旗杆。 数据消息面,周三公布的美国八月PPI年率超预期回落,但笔者认为不必过于看重本期数据信号:  市场预期八月美国PPI年率将持平于七月的3.3%,其中实际数据超预期大幅回落至2.6%。核心PPI年率信息一样超预期回落。该数据与月初公布的美国八月非制造业物价支付指数,以及七月的密歇根大学未来一年通胀预期指数完全矛盾,也与周四公布的美国八月CPI信息不相符。美国八月PPI数据的“异常”,在两个月前的六月数据信息也曾出现过。 再如周四公布的美国八月CPI信息图示:  虽八月美国PPI数据令市场意外大幅回落,但CPI与核心CPI年率符合市场预期。CPI年率由七月的2.7%进一步上行至2.9%,核心CPI年率则持稳于3.1%。消费者物价总体维持温和回升态势,且鉴于月初公布的美国八月就业信息超预期糟糕,意味下周美联储降息没有悬念,仅降息25点还是50点的区别。虽就业市场下行趋势明显,但月初公布的制造业、非制造业数据却好于预期,尤其非制造业再度体现扩张状态,且鉴于美股续创历史新高,故降息50点的可能性不大。 再如国际现货金价月K线,以及美国物价指数年率、利率信息图示:  八月金价定格光头光脚长阳线之后,进一步与四五六七月金价K线构成“仙人指路”看涨K线组合,意味九月金价必然趋势看涨。目前九月金价升势凌厉,符合K线形态指引。七八月国际现货银价是一个更为标准的“仙人指路”K线组合,故九月银价同样表现强劲,迭创十几年新高,并到达了笔者几个月前给客沪分析的上涨目标位,42美元。下周美联储必然推开降息周期之窗,而美国物价指数位于周期底部,中周期必然上行,继续利好金银,也当利好基本金属与原油。 近阶段基本金属与原油市场表现相对疲软,笔者判断此乃市场“不见兔子不撒鹰”般务实。在经济前景预期坎虞背景下,不见美联储降息的兔子落到实处,就不撒商品市场做多之鹰。也许下周美联储降息申明落地,就意味着吹响了做多商品市场的集结号。金银先行,缘于避险需求! 观中图放大位置所示,八月美国PPI年率超预期大幅回落的现象,在两个前的六月就出现过。六月美国PPI年率同样逆CPI年率大幅回落,然后七月PPI年率出现了数年来最强力度的“跳涨”,故不必看重八月PPI年率大幅回落对商品市场的利空指引。 再如美元指数日线信息图示:  观主图,美元指数成本浪潮分布信息,七月初美元指数下探96.36点之后,周线KD、RSI出现了类似2021年B位置的周期超卖底背离信号,示意美元可能中期见底。且当前A区的美元形态趋势与成本浪潮分布信息也与2021年B位置相似:中期下行之后,考验成本浪潮海底市场作用力。如若有效企稳,可能中期见底。如若支撑失败,就可能推开宏观贬值周期之窗。目前,A区美元的反弹,明显不如2021年见底89.2058点之后那般有力。这两处基本面上最大的区别在于:当前A位置,美元利率位于周期顶部,此后中周期降息压力大。而2021年B位置,美元利率位于零位附近的周期底部,随着通胀强势上行,此后中周期升息以抑通胀的压力更大。故美元形态趋势、成本浪潮分布,结合美元利率周期观察思考,中周期美元破位下行,推开宏观贬值周期之窗的可能性偏大。 下半图形态趋势,2022年9月,美元大周期见顶114.78点后至今,总体运行在H1H2宏观熊市通道之中。在该宏观熊市通道中,美元于2023至2025年又走出了位于图示L1L2区域的“喇叭口”形态,且最终选择了向下击穿喇叭口。如此大级别的喇叭口被向下击穿之后,中长期趋势下行的可能性偏大。7月美元见底96.36点之后的反弹,可视为对喇叭口破位之后的精确反抽,美元反弹至100.25点,回抽L1喇叭口下边之后即快速回落,符合技术形态理论指引。 此外,由89.2058、110.15两点确定的阻速线,乃笔者定义的阻速线衍生用法,屡见技术分析奇效。七月至今,阻速线2/3线对美元的技术支撑精准效应。随着时间推移,2/3线已充分履行了其技术使命,要么最终形成有效支撑,成为支撑美元中期上行的滑道或跳板。要么履行技术终极支撑后有效“失守”,示意美元进入新的贬值中周期。但是,下方又紧邻H2轨道线支撑,不排除这个“新低”与前面96.36点底部,97.91点底部,呈现出“三重”底背离信号的可能。故根据美元破位信息追涨相关市场,或在美元有效击穿阻速线2/3线后,过度趋势性杀跌,并非没有技术风险。唯有前瞻性果敢、大胆提前介入,才是理性与智慧的体现。关于此轮黄金、白银新升势,我们对上涨周期起点的把握都非常精准及时,并通过精确到小数点后两位的技术量化论证进行了充分说明。当然,即便金银短期或阶段有波折,也必然总体延续涨势,故逢金银价格回调时,理性、冷静介入才是稳健、合理选项。比如,我们在9月6日一周内讯中指出,本周金银仍秉持逢低做多策略,银价回踩40.50美元附近时,空仓投资者即可入场做多,周一银价最低刚好下探40.50美元,再度构成做多机会。至于黄金,我们锁定着近月不断逢低做多的头寸,建议继续持仓待涨。 其它消息面,桥水基金创始人达利欧发出警告,美国日益沉重的债务负担正将其市场推向风险边缘,他建议投资者将黄金作为对冲工具,以抵御潜在的系统性危机。摩根大通全球研究主管Joyce Chang表示,受欧洲支出计划的提振,欧元今年将继续走强。这意味着美元继续破位下行的可能性偏大。 欢迎添加杨易君公众号:yangyijun1616 名称:杨易君黄金与金融投资,分享更多观点。 如需申请威尔鑫会员账户资格,取得具体操作指导建议,可直接拨打公司电话:13980468832 联系人:帅小姐 或 028-86128733。 或添加 威尔鑫客户微信咨询号: wellxin2006 (威尔鑫黄金); 威尔鑫客服微信咨询备用号:SL20240218 (威尔鑫备用号) , QQ号:609713619予以咨询。 |

附件 |

| « 威尔鑫׀从国际金市升贴水状况与美元宏观技… | » |