首页 » 威尔鑫金评连载(※标题为不定期开放的会员版) » ※周评或一周简析:金价先抑后扬 技术与消息面偏暖

※周评或一周简析:金价先抑后扬 技术与消息面偏暖 |

|

2023-03-11 17:03:35

来源 --

作者

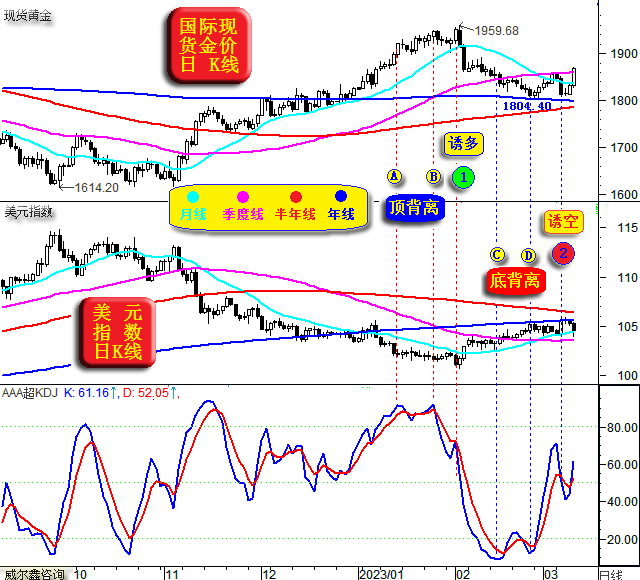

金价先抑后扬 技术与消息面偏暖׀·威尔鑫 本周国际现货金价以1855.86美元开盘,最高上试1870.06元,最低下探1809.27美元,报收1867.84美元,上涨12.85美元,涨幅0.69%,周K线呈大幅震荡,先抑后扬小阳线。 本周美元指数以104.54点开盘,最高上试105.88点,最低下探104.01点,报收104.62点,上涨110点,跌幅0.11%,周K线呈冲高回落倒T字线。 CFTC持仓报告依然落后两周,参考意义不大,本期报告重点依然是技术分析补充。 我们周五开放式周评中,重点分析了白银宏观技术,希望会员反复消化。此外,我们文中用“鲍威尔鹰调证词提前泄密”的逻辑来解读本周各市场,可谓高度契合,金价就应该先抑后扬。而该“鹰调”作为试金石看出了美国资本市场的脆弱性。但是,周五一则消息又为我们本周看似非常正确的短期逻辑推导罩上了一层迷雾:周五金价大幅上涨,乃完成诱空后扬的逻辑使然?还是周五消息刺激?周五这则消息为硅谷银行暴雷。即周五金价的强势上行,是我们认为的本周逻辑推导必然性,还是硅谷银行暴雷激发的避险买盘?就真不太确定了。2008年9月17日雷曼兄弟暴雷当晚,避险情绪推动金价大幅上涨超过10%。 然周五硅谷银行暴雷消息目前还只能视作偶然性的个例。2008年雷曼兄弟暴雷前,已出现很多金融机构危机:贝尔斯登、房利美、房地美、花旗银行…… 硅谷银行暴雷事件除“可能”激发黄金避险买盘以外,对黄金市场还有更多积极意义吗?当然,该事件应该冲击市场对美元激进升息的预期,也令美联储不得不反复思量激进升息对金融系统的冲击,可能引发更严重的金融危机。故在不得已继续升息抑制通胀的同时,引导美元贬值来对冲经济、金融风险的可能就更大了。也即,硅谷银行暴雷事件提醒美联储激进升息需谨慎,若强势美元叠加利率走高致使美国实质流动性再度大幅紧缩,美国可能会出现更多金融风险。 如金价、美元指数周K线,以及对应的美国中期流动性图示:

首先观金价、美元周K线形态及均线系统,20、60、120均线胶合于一点,构成所谓的“金蜘蛛”形态,对金价技术支撑很强。而对应美元指数正受20、60均线共振反压。金价长下影、美元长上影意味阶段转势意蕴浓厚。反弹5000点后,美元应该反弹到位了。下一次升息不足10个交易日,美元应该先行下跌去对冲来自利率层面的流动性紧缩冲击。 笔者之见,下周欧洲央行铁定至少升息50点,欧元区通胀形势比美国严峻得多,核心CPI年率迭创历史新高。再下周美联储应该仅升息25点,虽下半周市场预期美元升息50点的概率飙升。若确实是这样的利率变化节奏,并对应美元指数下跌,金价应再续升势。美元真正技术强支撑应在120、250周均线胶合处。如果美元再创中期新低至此,金价应诚如我们稍早分析,冲击2000美元上方。 一般分析不会认为美元指数与美国流动性之间会有什么关系,然对比观察,相对关系还算紧密。图中AB区间,美元指数下跌,理当对应美国中期流动性偏宽松,然实际却是流动性偏紧,这是美元与美国中期流动性的非常态关系。流动性量度方式可以有很多:流动性绝对存量变化、流动性存量变化速度、资金成本(利率)等。流动性又分为货币层面与财政层面。 此后BC段中期,近月CD段,乃至D点后的阶段,都不难看出美元指数与美国中期流动性的反向变化关系。故如果美元升息难免,为了避险流动性紧缩对经济、金融造成更大的冲击,就应该主导美元指数贬值去对冲风险。 BC阶段那种美元升息对应美元升值的运行关系,虽控制通胀效果好,但对经济、金融的冲击很大。在早期经济、金融具备强势韧性时,可允许美元指数与美元利率同时上行的关系存在。而一旦经济、金融系统变得脆弱后,这种关系就会加剧经济金融,乃至硬着陆。 再如近月金价、美元日K线图示:

首先观察当前金价、美元日均线关系,完全反向对应,且金价略趋强。金价已大幅突破月线,美元正在月线支撑位;金价虚穿季度线反压,而美元距离季度线作用力更远。 让我们再来回顾金价近两个月有趣的顶底背离: 操作上,继续建议所有会员持有系列成本(1633/1635美元、1627美元附近,1791、1780、1775、1765、60、50及39美元下方3成(3倍杠杆)黄金多头。近期在1902美元、1850美元、1830美元、1810美元附近及下方3倍杠杆做多的新会员安心持有。静候获利放大或调仓时机。对国内市场会员而言,即便近期在1902美元附近对应的多头,实际也开始浮盈了。空仓新会员暂观望。 |

附件 |

| « 威尔鑫周评·׀ 鲍威尔再念紧箍咒 白银是否… | ※230313/230317日评与快讯 » |