首页 » 威尔鑫金评连载(※标题为不定期开放的会员版) » 周评或一周简析:基金做空黄金势尽 金市否极后必迎泰来

周评或一周简析:基金做空黄金势尽 金市否极后必迎泰来 |

|

2023-08-19 16:34:41

来源

作者

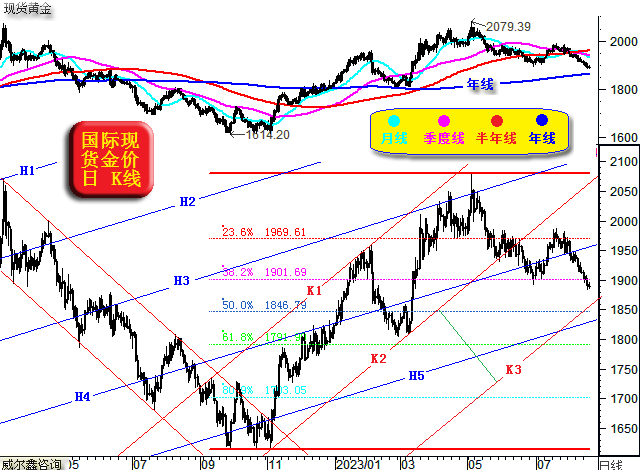

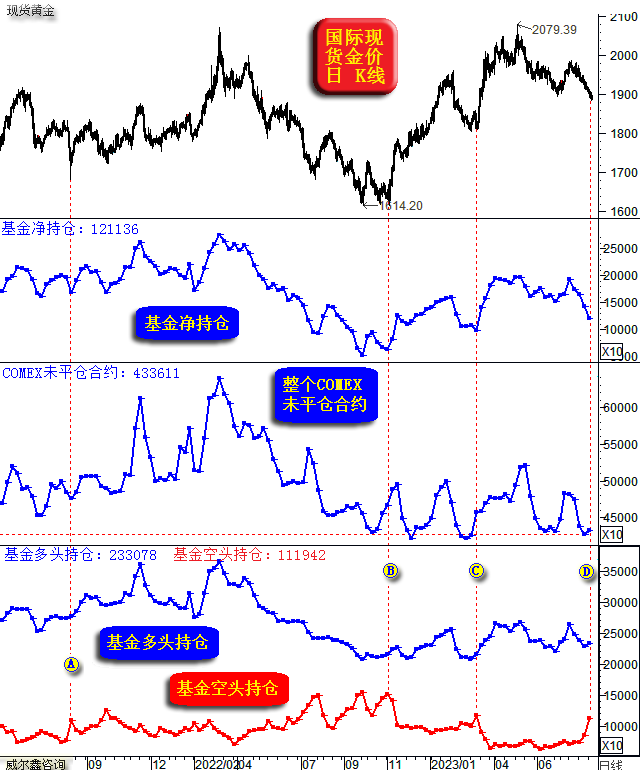

基金做空黄金势尽 金市否极后必迎泰来׀·威尔鑫 本周国际现货金价以1913.27美元开盘,最高上试1915.99美元,最低下探1883.70美元,报收1888.99美元,下跌24.33美元,跌幅1.27%,周K线呈震荡下跌中阴线。 本周美元指数以102.84点开盘,最高上试103.67点,最低下探102.75点,报收103.42点,上涨580点,涨幅0.56%,周K线呈震荡上行小阳线。 本周银价上涨0.29%,铂金价下跌0.26%,钯金价下跌2.82%,贵金指数下跌1.0%。 市场信息不难看出,本周金价在贵金属板块中表现最弱,形态趋势坎虞! 尽管金价再创3月下旬以来新低,然笔者认为金市做多好机会正悄然而至。 首先观美元指数、国际现货金价周线对比图,以及对应的对冲基金COMEX期金净持仓:

最近两周,金价受华尔街对冲基金刻意打压非常明显,金价形态相对于美元指数形态下跌过度。美元指数距离近月高点尚有较大距离,然对应金价创出了新低。 观最近两周金价日线(分时回顾图),基金对金价的打压多发生在美盘,尤其纽约尾盘,金价被刻意压制至低位收盘。 然就A、B位置对冲基金期金净持仓对比金价1892.82、1883.70美元两个位置形态观察思考,不难发现基金对金价的打压不容易。当前B位置基金期金净持仓远低于A位置,然金价击穿1892.82美元前低点程度却非常有限。为何如此?观中国黄金市场实际现货金价相对于理论人民币现货金价高达约12元/克的溢价程度可知,市场存在强劲需求接纳基金在黄金市场中的抛压。对冲基金若继续“硬杠”下去,但愿有足够的现货黄金进行交割。 就主图金价均线观察,若金价继续下跌,1860美元附近的60周、120周均线存在极强共振支撑。而美元指数逆20周均线下行趋势上行,且已连续上行五周,笔者认为美元反弹趋势在美股弱势运行中可能很快终结。 再如我们久未分析过的黄金领先指标、美国中期流动性指标、国际现货金价周K线图示:

黄金领先指标对金价的指引明显,但又易对信号偏主观“曲解”: 图中B位置,与A位置信号相似,笔者客观解读为金价相对于领先指标的“加速超买”信号“3”。且对应着美国中期流动性的提前逆转信号,即金价相对于领先指标、美国中期流动性,都属于“加速超买”的顶背离风险信号。 C位置,领先指标继续下跌,然金价先抑后扬,收盘逆领先指标转强,且对应美国中期流动性反弹,笔者判断金价乃“下跌抵抗见底”信号“5”。观CD区间几周,金价中期大幅下跌后,逆领先指标继续下跌,逆美国中期流动性持续紧缩——“形态抗跌”,这就是金价可能中期见底的真正信号。唯静候:领先指标见底,美国中期流动性见底,对金价中期见底作进一步确认! E位置,又是金价相对于领先指标出现“加速超买”信号“3”,理论上当注意金价阶段风险。然我们当时明显受到了一定程度的主观情绪干扰,比如来自美元市场的信号干扰。 F、G位置,FG区间,皆是金价相对于领先指标的超买、顶背离风险信号……! 观当前H位置,领先指标抗跌明显,但金价加速下跌,此乃金价“加速超卖”信号“4”,意味着金价可能随时见底。只是令人颇感意外的是,美国中期流动性紧缩量化力度竟然再创新高,指数击穿了2022年四季度D位置,见H2线对应位置。 关于近期美国中期流动性变化趋势,笔者几次认为美国中期流动性“结构性”见底了,当对应金价见底,未能料到美国中期流动性紧缩力度还会创新高。对冲基金读懂了这些信息,故借势打压金价。 目前回顾,美国为何能进一步承受中期流动性紧缩程度再创新高?有两点原因。原因之一,当前美国通胀即远超调控者期望值,七月还出现了通胀反弹风险;原因之二,美股被推升至中期高位,有抗摔空间,也即当前金融风险不大。故美国调控者敢于主导流动性继续紧缩,但在舆论上并未过多干扰。真欲做,不得不做,就会少舆论干预;而不愿做,却希望做时,往往会致力于舆论导向,令投资者认为会如此。 然伴随美股继续下跌,调控者必然不敢继续纵容流动性收紧,以避免经济、金融危机加速到来。故实际上,即便近期金价遭遇刻意打压破位下跌,基本面“底线”却很清晰。 进一步就H1、H2、H3线位置观察思考黄金市场的中长期内蕴,已算极强!在领先指标较为靠近2022年底部位置H1线背景下,在美国中期流动性紧缩指标击穿2022年底部H2线位置背景下,金价竟然距离2022年底部H线位置相当“遥远”。试想,若黄金领先指标、美国中期流动性转势向上,金价当如何?!!! 再如金价周线通用指标及综合指标图示:

小图1,金价若继续惯性下跌,60周、120周均线“必将”成为金价调整有效终极支撑。 小图2,金价正考验收口至极限后的布林下轨!看似中期趋势向下概率大,但笔者认为构成“技术诱空“”。 小图3,金价周线KD指标。即便金价下探60周、120周均线后企稳反弹,KD指标形成“底背离”的概率也将极大。 小图4,金价周线RSI指标创近月新低,指标位置比2月金价调整见底1804.40美元时更低。 小图5,若我们继续坚信黄金牛市逻辑,在当前金价综合指标虚穿熊顶牛底区时,应积极战略做多黄金。我们认为目前应该如此,积极战略做多黄金。近三年,除了2022年3-4季度基金恶意打压金价之外,当金价综合指标触及熊顶牛底区时,皆构成阶段或中期做多黄金好时机。 再如金价日线通用指标图示:

当前金价日线KD指标超卖程度乃近年之最,且周末初见“底背离”信号。日线RSI指标也处于近年绝对超卖区。就金市成本浪潮分布形态观察,若金价下行考验“成本海面”支撑,当构成金价阶段或中期调整终极。 再如金价日线形态趋势图示:

目前金价虽击穿6月1892.82美元调整低点,但技术上仍属于测试1614.20-2079.39美元牛市波段回调的38.2%黄金分割线支撑性质。 若金价进一步下行,1614.20-2079.39美元牛市波段回调二分位(50%)1846.79美元、H5线、K3线将共振构成阶段或中期“终极支撑”,并对应金市成本海面、年线的进一步支撑共振。 再如金价日线及COMEX期金市场资金分布图示:

本周对冲基金在COMEX期金市场中的净多持仓,继续以与上周相似的力度下降,构成金价下行冲击。 观COMEX期间未平仓合约,似中期见底。若确实如此,金价当阶段或中期见底。 然本周金市资金信息看点在于基金多空分项数据变化。本周对冲基金期金净持仓下降21849手,上周下降21939手,基金期金净多减持绝对力度几乎完全一样,但分项数据差异极大。 上周基金期金21939手净多减持由基金多头持仓下降10139手,空头持仓增加11800手合成;而本周基金期金21849手净多减持则由基金多头持仓增加4232手,空头持仓增加26081手合成。 虽本周金价继续下跌创新低,但绝对势力更为雄厚的基金多头不再减持了,而开始抄底,基金多头在连续三周减持后第一次不惧金价继续下跌而增持抄底。目前,对冲基金期金多头能量仍超空头能量一倍多,有绝对主导市场的优势。基金多头不减持了,开始无惧金价下跌而增仓与基金空头对垒了,金价还能下跌到哪里去呢! 再观对冲基金空头,本周“巨幅”增仓26081手打压金价,但实际金价下跌幅度不算大。上一次对冲基金空头如此强力做空发生在图示A位置,对应金价大幅“闪跌”。而与目前市场相似之处在于,基金多头不惧金价下跌,小幅增仓与基金空头对垒。结果,一个完美的金价阶段底部得以出现,A位置后金价大幅回升。 B、C位置亦相似,都对应着基金空头连续增持,或加速增持打压金价,但基金多头不再平仓,而是逢低增持与基金空头对垒,都构成金价阶段或中期见底信号。观当前D位置金价,又是一次空头做空能量的“最后井喷”,而基金多头不惧金价下跌与空头对垒,金价当处于阶段或中期底部! 操作上,继续建议所有会员持有各自成本区的多头。我们认为下周金价当阶段或中期见底,若周初(尤其周一亚洲早盘)基金空头要将金市“否极泰来”之“否极”演绎至极限,快速大幅打压金价,请所有会员以5倍杠杆建仓或增仓至5倍杠杆。如果出现如此即离奇又合情合理的操作机会,当日金价即应大幅反弹,那么建议会员次日在操作成本位置,对增仓部分,或新会员对超出3倍杠杆的多建仓头寸设置止损。如果时值周二收盘,金价没有向下触及1860美元附近或下方,而是常态下跌,或维持在当前价位附近,请空仓会员3倍杠杆战略做多后持有即可。 |

附件 |

| « 威尔鑫·׀ A股无系统风险 但需注意气血调养… | ※230821/230825日评与快讯 » |