首页 » 威尔鑫金评连载(※标题为不定期开放的会员版) » 威尔鑫周评·׀ 从铜价大周期分析观察 2024年黄金牛市有望提速

威尔鑫周评·׀ 从铜价大周期分析观察 2024年黄金牛市有望提速 |

|

2023-12-29 16:28:56

来源 --

作者

从 铜价大周期分析观察 2024年 黄金牛市有望提速

2023年12月29日 威尔鑫投资咨询研究中心 (文) 首席分析师 杨易君 来源:杨易君黄金与金融投资

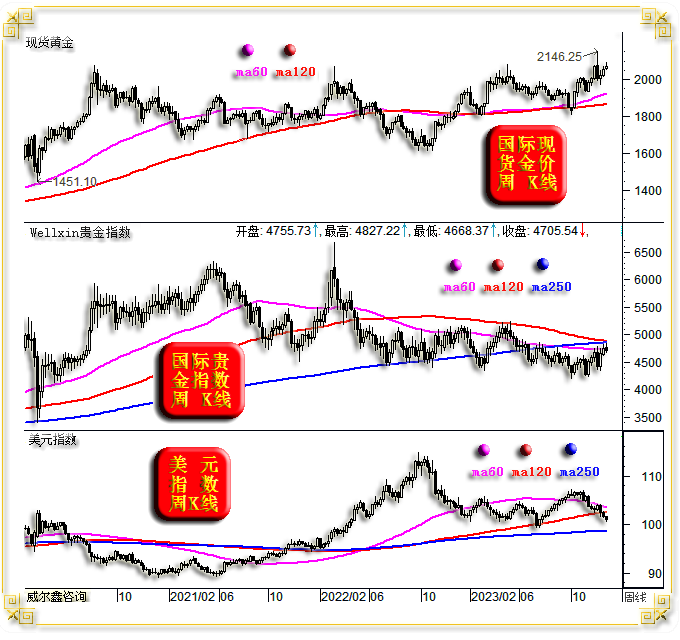

1 一周盘面小结 本周国际现货金价以2055.47美元开盘,最高上试2088.29美元,最低下探2053.19美元,截止周五亚洲午盘时分报收2068.62美元,上涨15.65美元,涨幅0.76%,周K线呈震荡上行小阳线。

本周美元指数以101.66点开盘,最高上试101.81点,最低下探100.59点,截止周五亚洲午盘时分报收101.09点,下跌590点,跌幅0.58%,周K线呈震荡下跌小阴线。 本周Wellxin国际贵金指数以4755.73点开盘,最高上试4827.22点,最低下探4668.37点,截止周五亚洲午盘时分报收4705.54点,下跌38.32点,跌幅0.81%,周K线呈震荡回软小阴线。 本周数据消息静淡,市场总体顺应近两周惯性趋势波动。美元指数震荡下跌创近月新低,激发风险偏好继续追捧美股。 商品市场理应在美元弱势背景下获得提振,但实际表现趋软。周内原油价格进入周二隔夜盘后至周五亚洲盘面,未再继续受美元弱势盘口提振。 本周金市盘口有一定迷惑性,似弱还强,总体延续惯性强势,与美元盘口高度反向对应。但市场利用盘面清淡交易时段使巧劲儿的现象多了,追涨需谨慎。周二隔夜凌晨3-5点的拔高,周一、周四亚洲早盘的上涨,都有利用市场清淡交投时机推升金价的意蕴。 本周欧美主要交易时段,金价无选择方向(向上或向下)的动力。凌晨3点之后的纽约尾盘市场交投清淡氛围中,选择推升或打压金价,获得的多空优势都算不上稳固,投资者应谨慎在这种盘面中追涨杀跌。周二隔夜纽约尾盘(周三凌晨3点后),金市盘面有明显推升痕迹。周四隔夜纽约尾盘(周五凌晨3点后),金市盘面有刻意打压迹象。 金价在周四亚洲午盘前动态见顶2088.29美元后至欧洲初盘的6-7个小时内,无视美元弱势而盘面承压,警示投资者不宜在常态盘口中追涨金价。周四隔夜凌晨3点后,美元动态盘口回软,金价从2075美元被打压至2065美元附近,亦是金市阶段盘面承压的现象。 今日周五,是一个比较特殊的周期共振点,周线、月线、年线同日定格。金市出现任何异动都有可能,但也别太当真。周五隔夜(周六)凌晨三点后的纽约尾盘,是一周交易最清淡的时候。尤其本周,利用这个时段画周线、月线、年线,时机最好! 对比金价、美元周K线形态,小阳对小阴,形态符合市场运行逻辑。金价中期上行趋势完好,但似面临前几周K线形态压力。美元周线虽再创近月新低,但击穿处于上行趋势的120周均线支撑后跌势“犹豫”。理论上,美元指数当向下测试250周均线作用力,然实际仍存变数。 对比贵金指数与金价周K线形态,金价周小阳,贵金指数遇阻120周、250周均线共振压力后呈周小阴,技术上为金价上行掣肘,阶段矛盾可能延续。 本周贵金指数与商品市场在美元弱势背景下的相对弱势,亦或经济需求不足的反映,即全球经济前景存隐忧,需继续观察、评估。 2 一周数据消息基本面 月末最后一周欧美经济数据寡淡,参考价值不大。本周可重点关注与解读的欧美经济数据,可能只有“异常阶段”的美国房价指数了。若美国房价指数处于大周期“常态”运行阶段,笔者也不会过多关注。当其呈现出与经济状况、指标不协和的异常表现时,可以启发我们去思考一些可能被掩盖的经济真相,比如美国“通胀矛盾”:在美国房价指数重启升势,“异常”创历史新高之后,美国通胀控制进程是否真如美国官方宣称的那么顺利。为何美国房价指数创新高时,写字楼景象惨淡…… 观标准普尔编制发布的美国20座大城市凯斯-席勒(Case-Shiller)房价指数年率图:

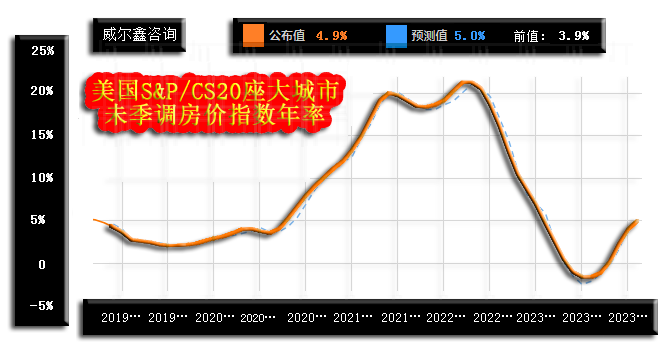

市场预期美国20座大城市10月房价年率为5.0%,9月前值为3.9%,实际年率为4.9%,大体符合市场预期。 该房价指数年率目前处于中周期转势上行过程中。年率位于零位下方才代表房价出现了真实下跌。位于零线上方,则意味着房价继续上涨,只是涨速与涨速变化趋向的差异。 美国20座大城市10月房价年率回升至4.9%,且房价涨速有望继续加快。这是不是意味着美国房地产已完成调整,重拾上行新周期?如何评估此轮美国房价上涨的持续性? 单这幅图表,看不出所以然!基本只会看到此轮美国房价上涨好的一面,乐观的一面,似美国经济重新启航的一面。 我们都知道2008年全球重度经济、金融危机源于美国地产次贷危机,也即源起于美国地产泡沫的破裂。对比此轮美国地产泡沫与2008年美国次贷危机爆发前的地产泡沫,可以发现此轮美国地产泡沫更严重。观2001年至今的美国20座大城市凯斯-席勒(Case-Shiller)房价指数年率图:

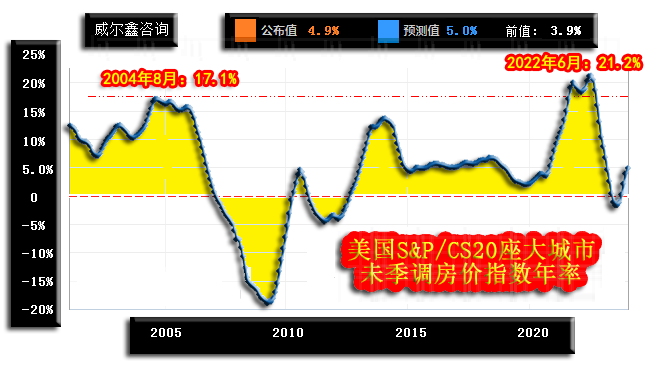

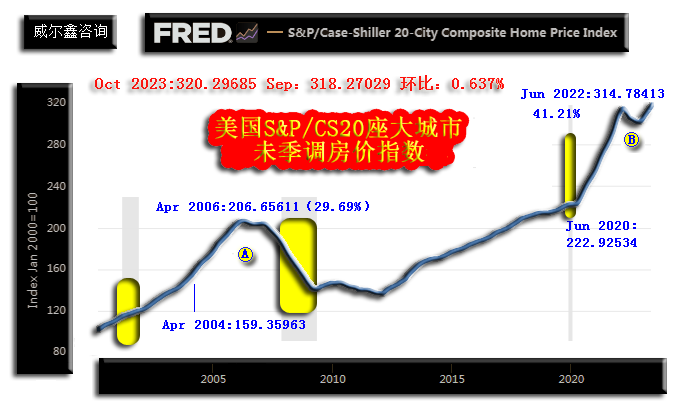

此轮美国地产泡沫中,该房价指数最高年率出现在2022年6月,为21.2%,超过了2008年美国地产危机爆发前的该房价指数最高年率,2004年8月的17.1%。 对比观察2022年6月与2004年8月前的该房价年率运行趋势,可以发现此轮房价涨势更凌厉。 在上一轮美国地产泡沫中,房价“涨速”见顶于2004年8月,但房价“指数”真正的见顶时间为2006年4月。在该房价指数年率跌至零线下方后,就直奔2008年危机而去。 此轮美国房价指数年率于2022年6月见顶21.2%之后,历了大约一年的快速回落中周期,目前回升趋势明显。这会不会是美国新一轮地产上涨大周期的开始?有可能,可能性极小!如美国20座大城市凯斯-席勒(Case-Shiller)房价指数图示:

10月美国20座大城市凯斯-席勒(Case-Shiller)房价指数为320.29685点,相较于9月的318.27029点,月度环比上涨0.637%,力度不可谓不大。 进一步观察对比这两轮美国地产大周期: 2006年4月该房价指数见顶206.65611点前的两年房价涨幅为29.69%; 前些月,笔者曾认为此轮美国地产周期已在2022年6月见顶,该房价指数不可能再有明显新高。2022年6月前两年的该房价指数涨幅为41.21%,远超2006年4月该房价指数见顶前的两年涨幅,当前美国地产泡沫可见一斑。 如今,该地产指数大有持续创新高之势,对应的地产机会是否值得参与呢?我认为系统性风险巨大。再如全美凯斯-席勒(Case-Shiller)房价指数图示:

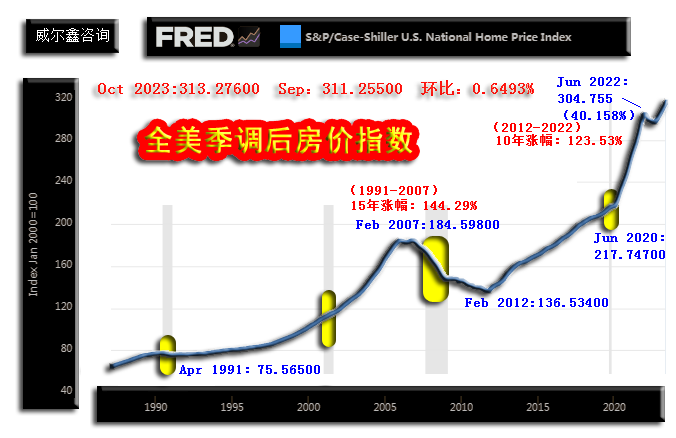

将这幅图表对照上一幅观察,不难发现近月全美房价上涨力度比20座大城市房价指数上涨力度,“好似”猛得多! 10月全美凯斯-席勒(Case-Shiller)房价指数为313.276点,相较于9月的311.255点,月度环比上涨0.6493%,而10月20座大城市房价指数月度环比涨幅为0.637%。 核心地产价格涨速落后于相对边沿区域的地产价格,这实际上就有很重投机意蕴了。就似股市在系统性牛市末段炒垃圾股的现象一样,这样的牛市长不了! 观2022年6月全美房价指数见顶于304.755点前两年的涨幅,为40.158%,与20座大城市对应时段内41.21%的涨幅大体相当,略低一个百分点。 思考2022年6月前两年的20座大城市、全美房价指数涨幅,不难发现核心地段的地产价格涨幅不应该低于非核心城镇房价,这才是地产系统性牛市应有的健康状况。而近月,边沿非核心城镇房价涨幅竟然大于20座大城市房价涨幅。 这种地产异象背后,或是市场购买力下降的信号!核心大城市房产单元总价无疑高得多,边沿城镇房产单元绝对价格低。在地产市场购买力下降的时候,购买者在价格与资产质量之间进行权衡时,可能强化了绝对价格权重,调低了资产质量权重。 需要指出的是,2023年1月房价指数中期见底后,全美房价指数涨速领先于20座大城市房价涨速的情况出现在8月之后。今年一月至今的总体涨幅,还是20座大城市房价指数涨幅更大一些。 美国20座大城市房价指数中周期见底于2023年1月,为301.81428点,10月上涨至320.2968点,累积涨幅6.124%。 全美房价指数中周期同月见底于296.95100点,10月上涨至313.27600点,累积涨幅5.5%。 然图表信息显示,全美房价指数上行势头似乎比20座大城市房价指数更猛,那是因为在2022年6月至2023年1月房价回调过程中,全美房价指数跌幅小于20座大城市房价指数跌幅。 观1991-2007年全美房价指数,从75.565点上涨至184.598点,在接近16年的时间里累积上涨144.29%,平均复合年化涨幅为5.74%。 2012年全美房价指数见底135.634点后至今年10月最新的313.276点,在接近11年的时间里累积上涨129.45%,平均复合年化涨幅为7.85%,年率足足高出上一轮地产周期两个百分点,这是明显的货币泡沫效应。 本轮美国地产周期房价涨速更快,且累积涨幅已基本接近上一轮地产大周期。目前美国房价虽处于上行趋势中,但继续参与其中的系统性风险巨大。 无论全美房价指数,还是20座大城市房价指数,似乎都意味着当前美国房产市场正行进在一轮房价迭创历史新高的周期中,只是上涨持续性存疑。 而与当前美国房价指数迭创历史新高现象极不协和的信号是,美国商业地产雷声滚滚: 12月26日消息显示,位于世纪城(Century City)和比佛利山庄(Beverly Hills)附近的一栋洛杉矶写字楼本周折价逾半售出,Harbor Associates and F&F Capital Group以大约4470万美元的价格买下了位于塞普尔维达大道1640号的这座五层建筑,比五年前上一次交易时的售价(9250万美元)下跌了约52%。 上周消息显示,洛杉矶第三高楼怡安中心(Aon Center)以1.478亿美元的价格售出,比2014年的上一次购买价(2.685亿美元)低了约45%。这是今年洛杉矶市中心最大的一笔写字楼交易。 房地产经纪公司第一太平戴维斯(Savills)报告表示,今年第三季度洛杉矶市中心近30%的办公空间可供出租或转租。 商业地产租售市场景象更能客观反映宏观经济状况,美国商业地产惨淡景象进一步凸显了美国商品房价迭创新高的泡沫风险! 本周美国货币存量数据报告出炉,结合上周公布美国债券市场信息,让我们据此观察、思考美国中周期流动性趋势的演变。如1960年至今的美国M2货币存量同比增速,1947年至今的美国国债市值同比增速图示:

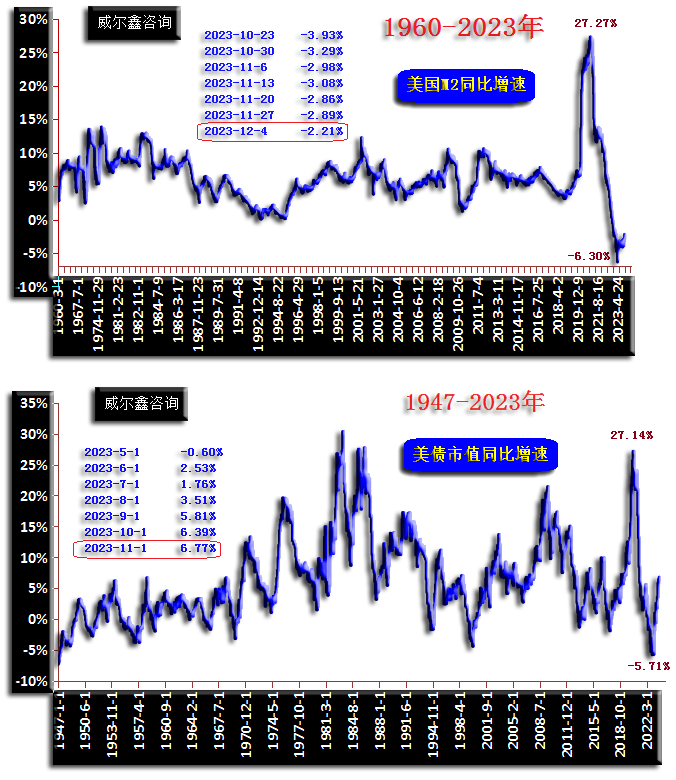

货币与债券是美联储、美国财政部的主要流动性调控手段。今年双双经历了史无前例的紧缩过程,M2货币存量增速下跌至-6.30%,国债市值同比增速下跌至-5.71%,分别创下各自60年来的最强紧缩力度。 最新美国M2货币存量增速为-2.21%,国债市值增速为6.77%。就趋势不难看出,虽美元利率维持在5.5%的高位,然流动性实际上已进入中周期宽松状态,此乃美股向上突破并再创历史新高的重要原因,并非美国经济给力。 最新数据显示,截止11月份的美国国债市值为31.1686万亿美元,10月数据为30.2826万亿美元。11月美国国债市值突破了2022年2月创下的30.7816万亿美元历史纪录,相较于10月环比增长8860亿美元,为2019年9月以来最大单月增量。 美国财政部、财长椰轮可谓相当低调地高调“行事”!回顾笔者上周评论中关于欧洲太平洋资本首席执行官兼首席经济学家彼得.希夫的观点:败灯积极给猪涂口红的目的,是为了明年再次当选,这对美国经济来说是一场灾难。 美国最新M2货币存量为20.8727万亿美元,仍低于2022年4月的历史纪录高点22.0519万亿美元。 就当前数据调控趋势观察,即便高调(鸽声)的美联储行事相对低调,低调的美国财政部实则高调负债支出,但流动性总体的实质性宽松趋势清晰。在此背景下,市场风险偏好回升,欧美股市维持强势,商品、黄金市场皆不同程度受流动性宽松趋势提振。 新问题是:实质性宽松背景下的欧美通胀还能如愿继续下降吗?! 尽管今年美国从财政、货币层面执行了史无前例的紧缩,但对通胀、资产泡沫的挤出效应如何呢,挤干净了吗?笔者认为M2货币存量、国债市值与美国GDP比值,可以成为衡量方式之一。重点思考财政与货币流动性释放是否对应着正常、合理的GDP产出:

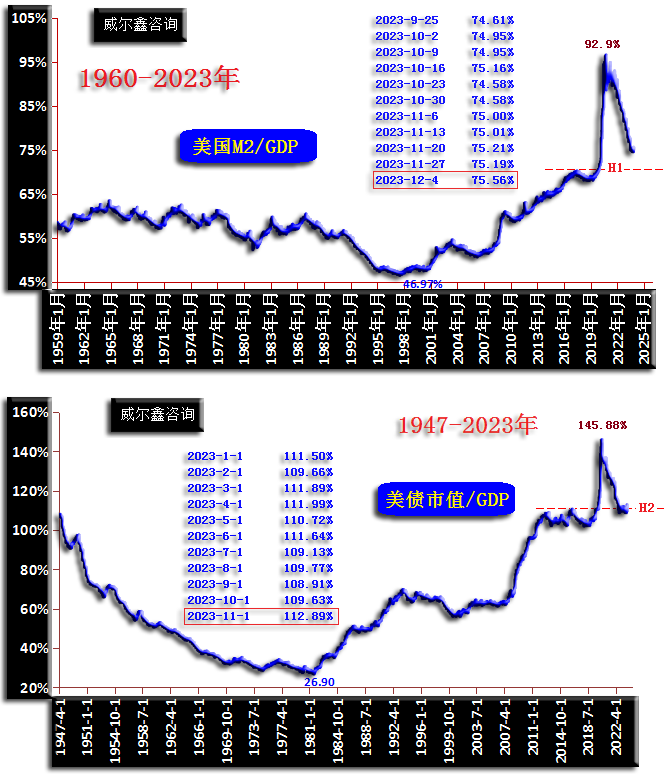

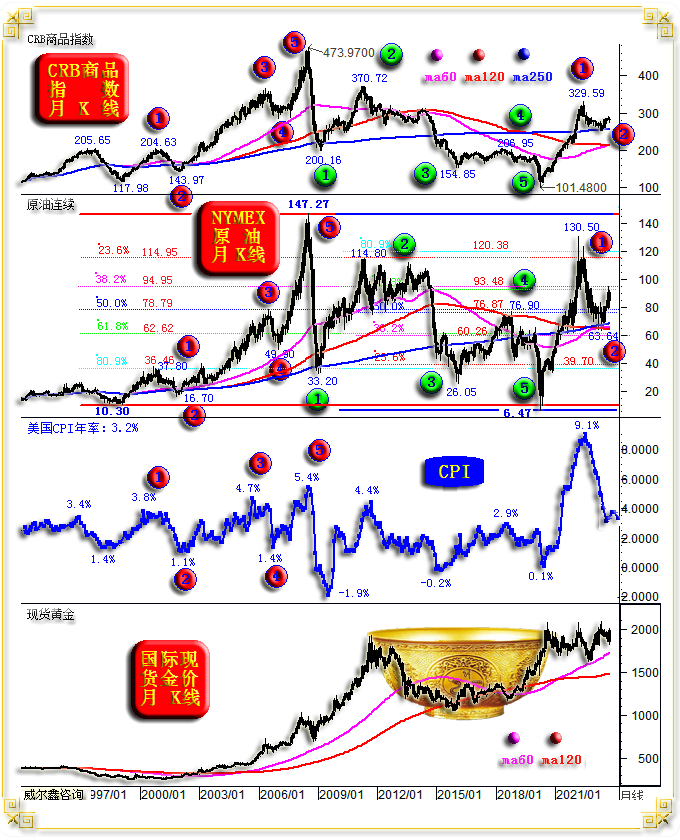

目前美国M2货币存量与GDP比值为75.56%,如H1线位置图示,远高于2019年前的水平,说明当前货币层面的泡沫依然很重。若考虑到日益严重的贫富分化原因,海量的流动性可能集中在本身并不缺流动性的机构、富豪手中,中下阶层实际支付能力已远低于2019年前。但绝对程度较高的流动性“余量”,即便集中在极少数利益集团手中,也是笼中之虎,瞅着机会,可随时出笼恶化通胀。 最新美国国债市值与GDP比值为112.89%,触及到了2019年前顶部上沿,泡沫挤出效应比货币调控端好一些。 就货币、财政总流动性存量、增速观察,皆中周期见底回升。尤其财政,再次进入了债务创历史新高的扩张轨道。在此大背景下,结合思考市场风险偏好回升,美国房价指数迭创历史新高等因素,假设数据没有“艺术性”,笔者并不相信美国通胀趋势会继续下降,欧美通胀中周期反弹,当可期。 3 从铜价大周期观通胀与2024年金市 在前期系列文章中,笔者多次以商品指数、原油等大周期为参考,分析过欧美通胀大周期。它们之间存在紧密正相关系,如月初月评用图:

商品指数、原油、美国CPI年率之间的大周期关系非常清晰:始于1999年的五浪上行大周期,结束于2008年。随后迎来五浪熊市大周期,止于2020年。 目前,商品、原油、欧美通胀迎来了新一轮上行大周期,且新周期大一浪已走完。 如果欧美经济能实现软着陆,原油、商品指数大二浪可能也已走完,63.64美元即为NYMEX原油价格大二浪底部。而即便欧美迎来中等程度的经济金融危机,商品、原油大二浪也可能已走完。回顾2002-2003年经济金融危机在欧美的延续,油价逆危机上行,并未迎来传统理论所谓的经济危机当对应油价危机,缘于美元进入大周期贬值趋势。 中等程度的经济、金融危机未必构成金融机构大面积流动性枯竭危机,它可能只是众多企业债务、财务危机。美元未必成为避险抢购对象,甚至应贬值去缓冲危机。 在美元贬值大背景下,商品、原油市场就可能逆危机转强,欧美通胀对应进入上行周期,这就是2002-2003年原油、商品市场逆经济金融危机上行,进入大三浪上涨周期的原因。黄金市场获得金融避险、通胀避险、美元贬值、中东地缘政治危机等多重利好,牛市步调提速。 本期评论,笔者要通过大宗商品龙头之铜价走势,来进一步旁证商品周期、通胀周期。 相较原油与商品市场的紧密关系,铜价与商品指数的关系不算清晰,其在2008年周期见顶前,并无清晰的大五浪上行结构,上涨趋势更流畅。 但铜价宏观技术参考价值却远胜于油价宏观技术,显得更为“规整”,更有大周期规律可循。如伦铜月K线图示:

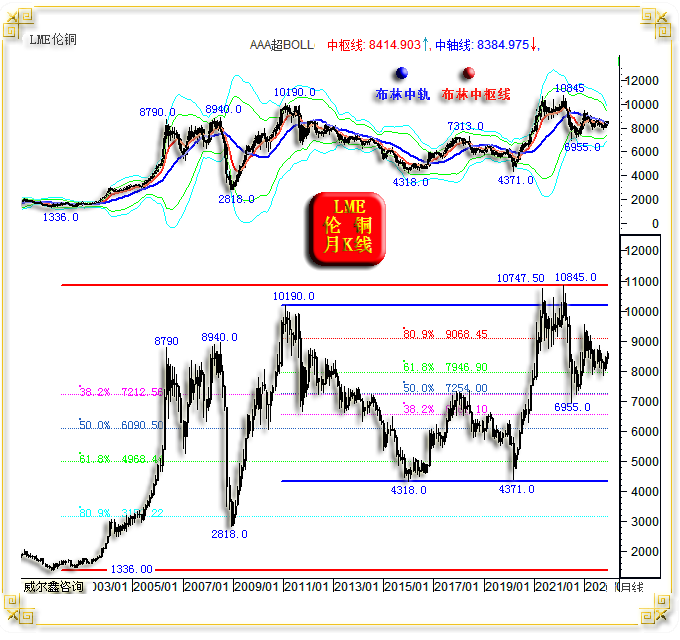

若参考商品、原油市场1999-2008年的大五浪结构,铜价在商品、原油大三浪见顶时,即大周期见顶于8790美元。大四浪的调整更似高位箱体回荡,大五浪的延伸也似虚破箱顶。 2008年铜价见顶8940美元后,在经济金融危机冲击下巨幅下跌至2818美元,精确有效地受到250月均线支撑。 进一步观察,2016年初4318美元大底,2020年3月的4371美元大底,同样获得250月均线支撑。足见250月均线可谓铜价超宏观周期坚不可摧的地板。 2009至2011年一季度,原油、商品指数迎来熊市周期大二浪反弹,但铜价竟然再创历史新高至10190美元,宏观波浪结构迥异于商品指数与原油市场。 2016年初铜价下跌至4318美元,再次获得250月均线有效支撑。而对应的商品指数、原油价格皆大幅击穿了250月均线支撑,也击穿了2008年末的形态底部。 对比观察思考,铜价在宏观大周期上的运行趋势要强于商品指数,强于原油。 观2016年初至2018年的熊市反弹,铜价从4318.0美元反弹至7313美元附近。反弹刚好止于前熊市波段(10190-4318美元)阻速线2/3线量化位置,非常精确。 此后至2020年,美元升息周期叠加疫情冲击,商品指数、原油价格迎来了大五浪下跌。但铜价最低下跌至4371美元,并未击穿2016年初的形态底部。2020年的铜价底部,更似其自身的大二浪回调,2016年初的4318美元可认为新周期牛市起点,这倒与黄金市场大周期类似了。铜与黄金,外表似亲戚,还有相似的宏观脉搏! 进一步思考,2008年末周期底部,2016年初周期底部,2020年周期底部,分别对应着原油、商品指数逐浪下降的大一浪、大三浪、大五浪底部。铜价虽然中周期运行趋势与商品、原油一致,然这三个大周期底部却逐浪抬高,再一次说明铜价宏观趋势强于商品指数,强于原油市场,是当之无愧的商品市场龙头之一! 在进行技术分析时,铜价相对于商品指数、原油的强势,多出了一个超宏观牛市周期与牛市通道,如图中L1L2通道所示。 1999年(1336美元)、2008年(2818美元)、2016年(4318美元)、2020年(4371美元)周期底部,构成了超宏观牛市趋势线L1线; 2006年(8790美元)、2008年(8940美元)、2011年(10190美元),构成了超宏观牛市轨道线L2线。 就超宏观周期观察,在此轮商品、原油牛市大周期中,铜价一定会向上测试L2轨道线作用力。 在铜价L1L2超宏观牛市周期中,笔者从波浪理论给出了一个超级大五浪牛市结构: 1999-2008年的1336-8940美元为超宏观牛市大一浪,也可将该顶部由8790美元调整为8940美元。即商品指数、原油的五浪牛市大周期,只是铜价超宏观牛市的大一浪。 2008年的8940-2818美元为超宏观牛市回调大二浪。 2008-2011年的8940-10190美元为超宏观牛市大三浪。 2011-2016年的10190-4318美元为超宏观牛市回调大四浪。 2016年铜价见底4318美元后至今,为超宏观牛市大五浪。目前并未见顶,至少应该测试L2线作用力。 即便铜价超宏观牛市的第五大浪,其级别也大于笔者定义的商品、原油市场新牛市大周期。 关于铜价超宏观牛市第五大浪,笔者又给出了图示的H1H2牛市通道。该超级第五大浪就运行在H1H2宏观通道之中,H1为趋势线,H2为轨道线。 位于H1H2宏观牛市中的超级宏观牛市第五大浪,又可分为一个级别比商品、原油市场还大的五浪结构: 2016-2018年的4318-7313美元为新周期牛市大一浪; 2018-2020年的7313-4371美元为新周期牛市回调大二浪。大二浪回踩大一浪底部附近,符合波浪理论的解读。 2020-2022年的4371-10845美元为新周期牛市大三浪; 形态上,2022年3月至2023年5月的10845-6955美元可能为新周期牛市回调大四浪。6955美元底部的形成非常符合技术规范,该位置附近存在很多宏观技术共振支撑: 1)大一浪顶部(7313美元)形态支撑; 2)趋势线H1线支撑; 3)大周期前三浪(4318-10747.50美元)阻速线2/3线支撑。若将阻速线顶部调整为10845美元,效果也差不多。 4)60月均线支撑; 可是然而但是,进一步观察该大周期的一、二、三大浪运行时间周期,都是两年:2016-2018;2018-2020;2020-2044。这意味着大四浪的底部确认应该在2024年。 大四浪底部在2024年的确认过程,可能对应商品市场、原油还有熊市中周期,可能对应欧美经济衰退与金融额日记。可能有新低,但也未必有新低,比如回踩7000美元附近即可,类似2021/2022年大三浪筑顶的相反过程。 故就铜价大周期观察,2024年可能还会经历考验。对应商品、油价、宏观经济可能都会面临考验。 但就铜价宏观形态而言,后期又不应跌出H1H2通道,即不应跌穿H1趋势支撑。这就回到了本节段首分析:若欧美只是中轻度经济衰退与金融危机,并不影响大多金融机构的资金链安全,只是很多企业的债务、财务危机,那么商品、原油,包括铜价就可能逆危机上行,并带动通胀周期上行。 再进一步用黄金分割理论分析始于2016年的铜价牛市大周期。2016-2018年4318-7313美元大一浪被笔者定义为新周期牛市“源生浪”。其向上的200%理论位置在10378美元,有效构成2021-2022年牛市顶部。而进一步宏观上行的技术强阻,笔者建议观察261.8%黄金分割位在12250.54美元的作用力,或大致对应与L2轨道线作用力共振。 形态理论而言,若我们将2016年4318美元,2020年4371美元视为大双底(左低右高,非常标准),那么双底颈线就是大一浪顶部7313美元了。 形态理论认为,双底突破后的理论目标,就是双底高度(7313-4318),理论目标就是上述200%位置,10378美元。 综上分析,铜价超宏观、宏观的技术形态规律,真比商品指数、原油市场规整,有参考价值得多! 关于铜价可能在2022年7月大四浪见底于6955美元的技术支撑分析,上面已经给出了1)2)3)4)共振分析结果。再如铜价月线布林指标、黄金分割图示:

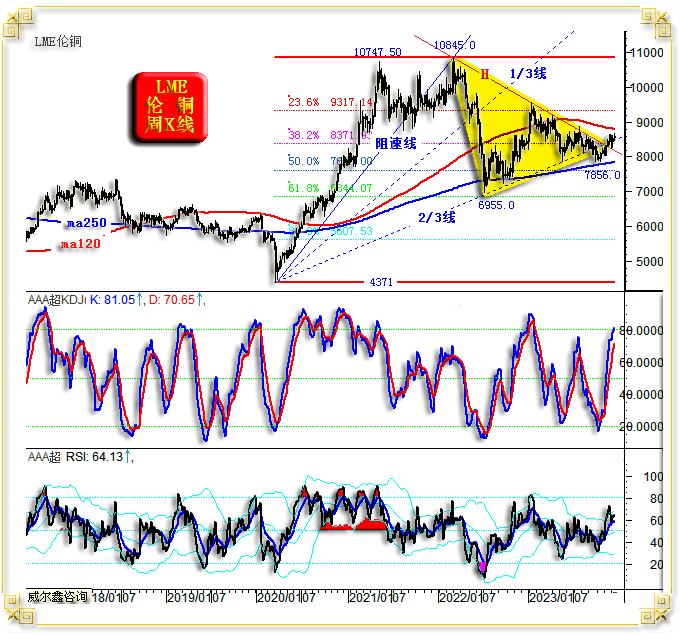

5)在铜价宏观牛市周期中,若无明显的经济衰退与金融危机冲击,当铜价下探总体趋于上行的月线布林下轨支撑时,构成中长期做多信号。 6)就20多年超宏观牛市总波段(1336-10845美元)观察,该超宏观牛市波段回调的38.2%黄金分割理论位在7212.58美元,与上述宏观技术支撑分析共振。 7)再就超宏观牛市回调大四浪(10190-4318美元)波段观察,其二分理论位在7254.00美元,精确构成2016-2018年牛市大一浪顶部反压,并继续与上述宏观技术分析共振,构成2022年铜价见底6955美元时的有效支撑。 故就黄金分割、形态趋势,结合波浪理论分析,铜价在7000美元附近的技术支撑极强。2022年七月的6955美元很可能就是大四浪底部。 再如铜价周K线图示:

8)承接前面分析,2020年-2022年4371-10845美元为铜价新周期大三浪,该阻速线2/3线支撑更为精确、及时地出现在6955美元位置形成支撑。 9)大三浪回调的61.8%黄金分割位同样与上述宏观技术分析共振,构成2022年7月铜价调整精确、强劲支撑。 10)当时的250周均线同样在7000美元形成共振支撑。 如若2022年7月的6955美元确实为铜价大四浪底部,随后铜价整理形态为“收敛三角形”。H线为三角形上边,大三浪阻速线2/3线为三角形下边。目前正处于三角形整理突破阶段,250周均线再次被测试为支撑有效。 中期后市,不要轻易战略做空铜啊! 关联思考,即便2024年欧美可能出现经济金融危机,也不要轻易战略做空商品、原油。这种“可能的”大环境(美元弱势、商品强势、经济金融中轻度衰退或危机),将使黄金牛市提速,就似2002-2003年黄金市场面临的环境,而目前黄金牛市基础相较于2001-2002年好得实在太多,早已行进在创历史新高的牛市路上。承接2022年末与2023年初的展望或畅想:金价大周期3000美元目标位,实属低调! |

附件 |

| « 威尔鑫·׀ 中国经济回暖信号越来越明 A股可… | ※周评或一周简析:大周期观察看好2024年黄金,阶… » |