首页 »威尔鑫视点—咨询电话13980468832» 美国经济初见衰退迹象 金价将承压于美元强势利好于避险需求

美国经济初见衰退迹象 金价将承压于美元强势利好于避险需求 |

|

|

2024-05-10 09:43:47

来源 --

作者

美国经济初见衰退迹象 金价将承压于美元强势 利好于避险需求 2024年05月10日 威尔鑫投资咨询研究中心 (文) 首席分析师 杨易君 来源:杨易君黄金与金融投资

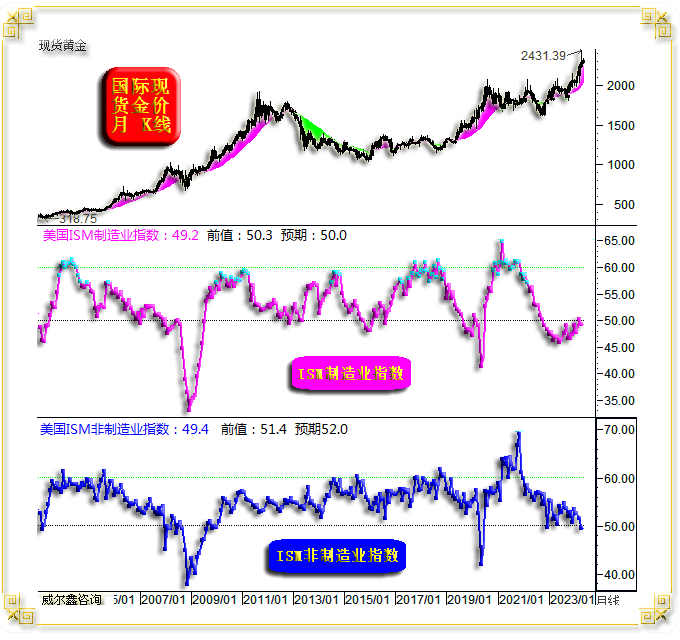

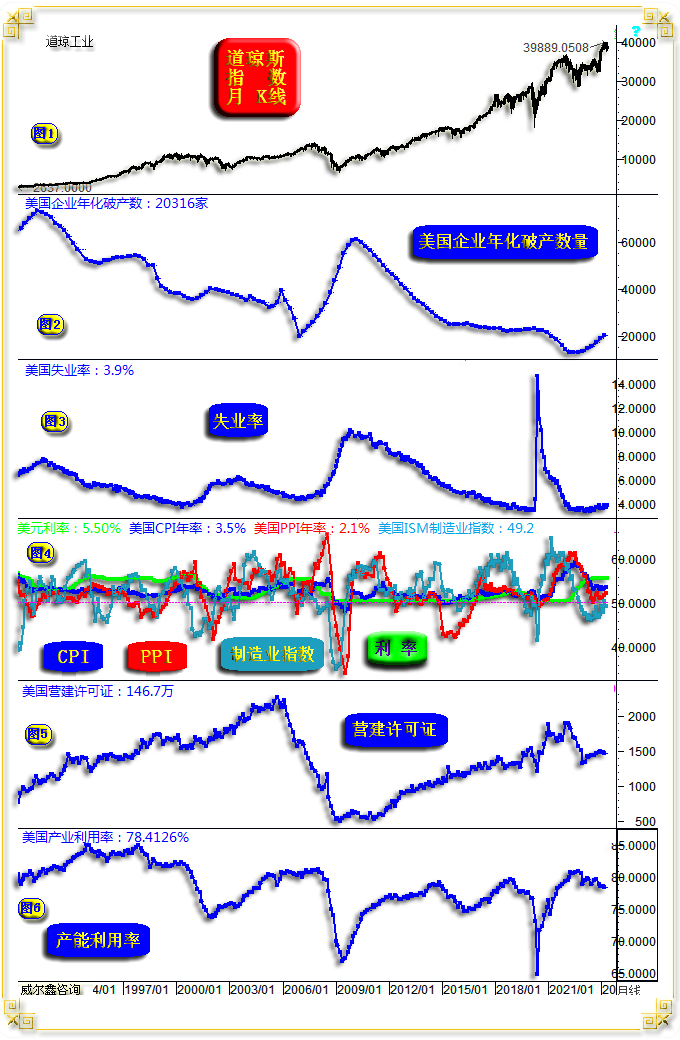

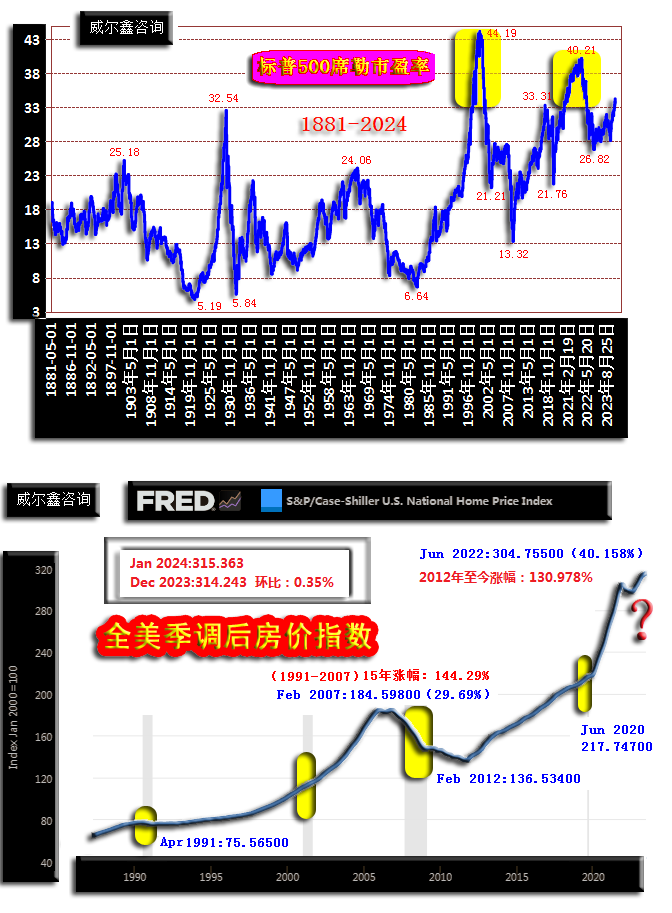

欧美经济金融前景,即似烟雾缭绕,实则逻辑、信号清晰! 美国经济初见衰退信号! 就宏观经济运行逻辑而言,尽管此前一年多两年,美国官方及诸多以华尔街为代表的金融机构认为美国经济能够软着陆,甚至认为已经软着陆。但笔者坚信美国与欧洲难免一轮至少中等程度的经济金融危机。 逻辑非常清晰:美国商品房市场泡沫比2008年金融危机之前更严重,且商业地产早已领先商品房市场出现危机信号。当前美股估值泡沫仅次于2000年科网股泡沫高峰期,略次于2022年初(实际上是2020年宽松之后泡沫的延续),在140年美股估值历史排位上,位于第三高区间。 理论上,泡沫可以无限期延续,但须有企业良好的经营环境,良好的社会民生环境为前提。 企业良好的生存环境为合理的资金运转成本,尤以美元利率为代表;良好的社会民生环境为相对充分的就业状况,可控且量化的通胀环境。观当前,美元利率持续在5.5%的数十年高位已近一年,无疑会恶化企业生存环境,周期持续上行的美国企业破产数据是美国企业生存环境恶化的最好证明。 民生层面,近月美国通胀数据又见抬头迹象。最新一期就业数据远逊于经济学家们的预期,就业势弱信号明显。后期,若美国失业率回到4.0%以上,持续2-3个月,就是欧美经济衰退更为确凿的参考信号了。 高利率、高通胀、(地产股市)高泡沫,当“三高”并发时,经济金融困局无解,只有接受危机“硬着陆”!目前,欧美(尤其美国),可谓典型的“三高”于一体,经济金融只有硬着陆一条途径可走。 持续高利率,企业承受不了; 若降息以降企业营运成本,会令通胀与泡沫更严重。企业资金利率的成本下降,将被更高的通胀成本替代,困局无解; 若为了抑制地产、金融泡沫,抑制通胀而继续升息,将首先直接进一步恶化企业营运成本。企业能否存活等到利率上行传导至抑制通胀的更大幅度降成本成效,很难说。一旦企业集中破产,就似多米诺骨牌倒下一样…… 当前,投资者一定要警惕欧美经济金融周期的风险!不少网红基金经理、经济学家继续鼓吹欧美投资机会,产业机会,千万警惕!可以回溯一些网红基金经理走过的路,从未逃脱过一次周期顶部!当受到忽视周期力量带来的惩罚时,只能反省、道歉……!但总是,好了伤疤又忘了疼!为何很多上市公司董事长、总经理、高管炒自家股票还会巨亏,他们可谓对公司经营的基本面了如指掌啊?那是因为不懂宏观经济周期,漠视了经济周期的力量。因漠视经济周期的摧枯拉朽力量,太多首富被打得落花流水,甚至锒铛入狱!!!2000年科网股泡沫破灭后,纳斯达克指数暴跌超80%……。是的,网络后来至今,对人类文明的进化促进巨大,但当时90%以上的科网股已不存在了! 当然,即便逻辑清晰,也不要低估市场犯傻的惯性,不要低估金融泡沫彻底破灭,经济硬着陆前的“韧性”。如何理解这种“惯性”“韧性”,推荐投资者看一部电影,一部反应2008年金融危机前因后果、演化过程的电影《大空头》。 大体可以预见的是,美国一轮中等程度的经济金融危机难免!至于美国经济金融危机会不会演化成为重度,需要看美国银行业(尤其大银行或大金融机构)在泡沫领域的介入程度。如果美国银行业(大金融机构)在泡沫领域介入不深(杠杆可控),那么危机不会演化为重度。类似2023年那种美国部分银行“资产错配”带来的“局部或结构性”危机,问题不大,最多只会令美国经济金融迎来中等程度的危机,不会演化为重度。1989-1991年,美国数百家银行破产,也未招致重度危机。故笔者认为美国经济金融危机难免,但程度没法定性。 在这个过程中,各金融市场表现也未必符合理论逻辑而大致线性运行。但即便美股还有历史新高,也不改行情的“鸡肋性质”;美国房地产市场同样当鸡肋且如履薄冰。 既然欧美经济金融危机难免,黄金将获“系统性避险”需求支撑。只要阶段或中期金市泡沫不太明显,金价不会出现深度调整。 当前美元指数没有宏观贬值逻辑,且笔者认为美元可能还有中期新高。金价面对避险需求利好支撑,面对美元强势利空打压,当作何反应呢?我认为长期牛市基调不变。阶段或中期,将受到资金面、经济数据(本质是对利率政策的预期)、地缘政治危机演化、技术面等综合影响。我们有一些工具对这些信息能进行大致合理的量化评估。但投资者可能易误解某阶段经济与流动性政策之间的影响关系。 对商品市场的影响会更复杂!理论上,欧美经济金融危机逻辑最终会严重冲击商品市场。但因为金融泡沫与经济韧性有不确定性,进而对应着商品市场的不确定性。此不确定性为,商品市场会不会在危机爆发前有一轮牛市行情?甚至商品市场会不会类似2002-2003年,即便在美国经济金融遭遇中等程度的危机冲击时,也没影响宏观牛市周期进程。 需要指出的是,此轮中国经济周期与欧美不同步。此不同步缘于几年前流动性调控步调分道扬镳,我们没像欧美那般在2020-2021年搞大水漫灌。当前中国通胀与金融资产估值相较于欧美,可谓在相反的一极。我们当前通胀率实在太低,资本市场系统性估值也处于历史绝对底部区间。但是,若欧美难免一轮经济金融寒潮,我们或也难免打两个喷嚏,但无疑更抗冻抗摔。 1 美国经济基本面 最近一两个月,尤其最近两周,诸多数据信息显示美国经济初见衰退迹象。如上周公布的美国ISM制造业、非制造业指数图示:

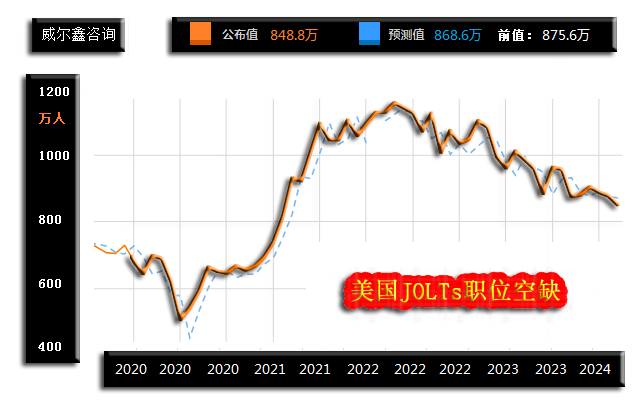

数据显示,美国4月ISM制造业、非制造业指数皆弱于预期: 市场预期4月ISM美国制造业指数为50,也即预期刚好位于制造业零扩张位置。3月前值为50.3,摆脱了持续16个月的衰退(低于50)状态,似给人进入扩张新周期的希望。谁知数据超预期回落至49.2,再度回到衰退区。意味着3月ISM制造业回升至50上方,可能仅仅是美国制造业深度衰退前的回光返照。 市场预期4月美国ISM非制造业数据为52,将继续体现出良好扩张韧性,3月前值为51.4。在美国经济体量中,由于非制造业经济体量大概4倍于制造业,故只要非制造业经济维持良好扩张状态,那么美国经济总体就会呈现强势韧性。然4月ISM非制造业指数远超经济学家们预期地大幅下滑至49.4,进入衰退区。 该数据信号意义重大!自2021年美国ISM经理人指数周期见顶后,制造业与非制造业同时下滑至50下方,体现出衰退特征,这(2024年4月)是第二次。上一次是2022年12月数据,在2023年初公布该数据时,精确对应美股见顶。但2022年12月美国制造业、非制造业双双进入衰退区后,次月非制造业指数即重新返扩张区,并延续扩张状态至2024年3月。故4月美国ISM非制造业数据重新下滑至50下方,且制造业指数也昙花一现之后重返收缩区,是美国经济初见衰退迹象的重要参考信号。如果随后连续两个月,或三个月中有两个月,美国ISM非制造业指数继续运行于50下方,那么美国经济的衰退信号会更明显。 此外,因美国制造业自动化程度高,且体量相对较小,故其就业状况多依赖于非制造业。若此后连续两个月(或三个月中有两个月)非制造业继续运行于50下方,那么很可能美国失业率将回升至4.0%或以上,算得上是美国经济衰退信号的共振。 与4月美国ISM非制造业回落至50下方,体现非制造业收缩(衰退)相对应的信号是,美国4月就业数据超预期恶化。市场预期4月美国非农就业数据为24.3万人,实际数据为17.5万。对应失业率也由预期的3.8%,上行至3.9%。失业率上行0.1%看似无关就业形势痒疼,然失业率趋势的演变对市场心理影响非常大。3.9%的失业率乃2022年3月以来最高值。2023年10月至今的7期数据中,有三期失业率数据为3.9%。如果美国失业率哪怕再上行0.1%至4.0%,都意味着美国就业恶化可能正成为“趋势”。就业趋势恶化,通常对应经济危机将至。故诚如笔者前言推断,若后期美国失业率回到4.0%以上,持续2-3个月,就是欧美经济衰退更为确凿的参考信号了。 最近两年,我们经常(甚至一直)在领略美国劳工部的就业数据美化技巧。美国劳工部将本有工作的兼职,算作失业人员新增就业。从就业市场研究角度而言,这也不能说完全没有道理,但却让真正洞悉就业市场形势变得困难。而职位空缺数据,潜在反应企业用工需求景气度,则能很好过滤掉劳工部对就业数据的美化技巧,更见就业趋势:

数据显示,美国3月JOLTs职位空缺数据为848.8万,即低于预期的868.6万,更低于2月875.6万前值。数据创下了2022年周期见顶后的新低,彰显美国实际就业窘境。观该数据趋势,比美国非农就业、失业率更见趋势。再如20年数据图表信息所示:

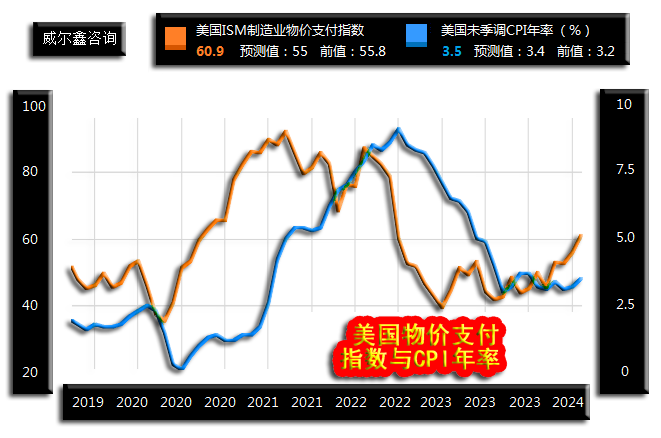

2008-2009年、2020年,JOLTs职位空缺数据周期下行趋势都对应着美国经济、金融危机。时至今日,非常明显的JOLTs职位空缺周期下行趋势,竟然未能对应美国经济金融危机,是经济规律出了问题,还是仅仅因为时候没到?! 在笔者看来,美国经济除了初见衰退信号以外,还可能遭遇通胀回升的毒火攻心:

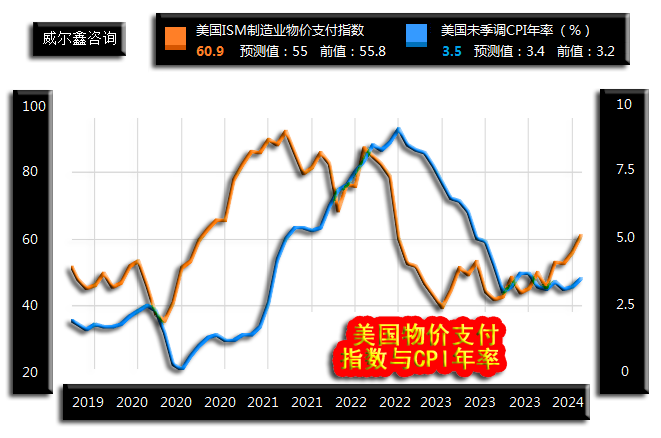

美国ISM制造业、非制造业物价支付数据都显示出通胀回升的“领先信号”!!!美国4月CPI年率可能继续上行,下周见分晓。 诚如笔者开篇所言,近两月美国诸多经济数据都初见越来越明显的经济衰退信号:

小图2,美国企业年化破产数上行趋势越来越明显!! 小图3,失业率在数十年历史低位横盘后,自然应该进入上行中周期!!时间的不确定并不代表结果的不确定。 小图4,高利率、高通胀、 再加股市、地产高泡沫:

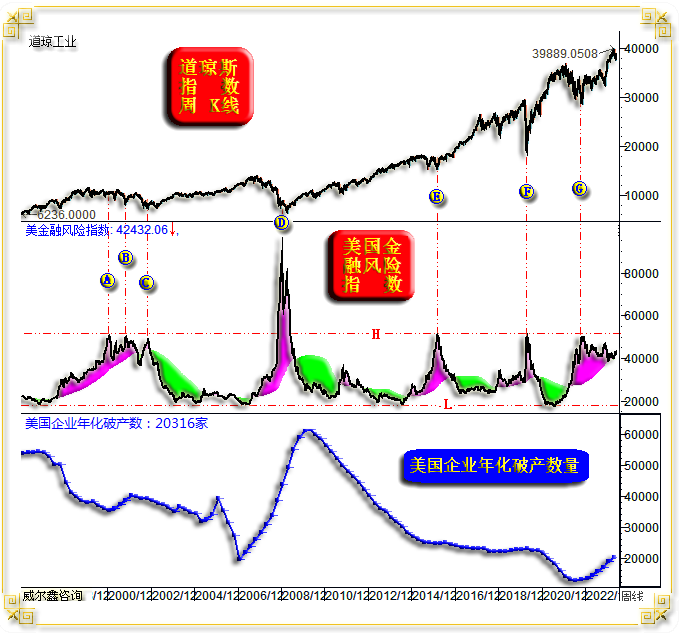

三高聚齐,没有解药,只有着陆!美国经济系统风险巨大!! 前小图5、6,美国营建许可对应的地产周期早已见顶。美国产能利用率同样在十几年周期高位见顶后,回软或孕育下行趋势。3月美国产能利用率数据也创出了两年新低。 尽管美国经济信号看似周期见顶非常明显,然金融市场的周期见顶,尤其各市场结构性运行状况可能非常复杂。经济韧性将对应金融市场运行的复杂性。就笔者对美国金融风险的量化评估观察,距离明显的经济衰退与金融危机,可能还需时日:

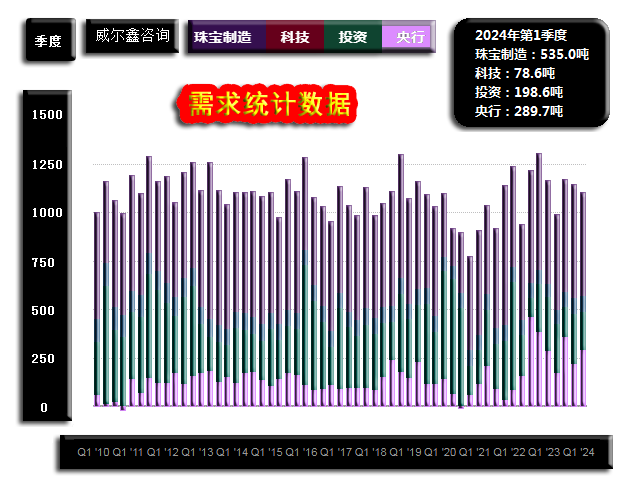

目前可能正处于新一轮美国金融风险反复或强化初期。投资者不可能在美国企业破产趋势明显回升的背景下,看到金融风险下降转良(进入绿色区域)的可能性。在此过程中,各金融市场结构性机会很多,同时也更难把握,因对应于经济拐点的陷阱不仅多,且可能级别大,牵手威尔鑫资讯的投资者感觉很踏实,我们也希望更多投资者能在具体操作上感到踏实,希望更多金甲虫与我们牵手,于“喜怒无常”的金融海洋中稳健遨游。 后期,美国金融风险量化指数应该必然还有至少再次上试H线,即笔者定义的标准位附近。图中A、B、C、E、F、G位置,当美国金融风险指数触及H线位置时,都构成阶段或中长期做多美股的机会,也构成其它金融市场中长期操作机会。其中,在E、F、G位置,笔者及时、清晰、肯定地发文做多美股的机会来了,点位、时点都把握得精准,详见笔者文集。 但美国经济金融危机级别要达到2008年末D位置附近的级别,若无大金融(银行)机构深陷泡沫,并不容易。笔者早在两三年前就判断美国难免一轮经济金融危机,最初预计时间在2023下半年年,且认为类似2000年那般复杂。就目前美国金融风险信息评估分析观察,这轮风险集中爆发的时间应该在2025年了,即便2024年末美联储开始降息。 投资者如果一味以美联储利率走向之“表象”为具体操作定锚,一定会出现较大失误! 2 全球黄金需求基本面 来自世界黄金协会的数据、图表显示,2024年一季度全球黄金市场需求虽相较前两季度温和回落,但依然位于十几年季度需求中高位区:

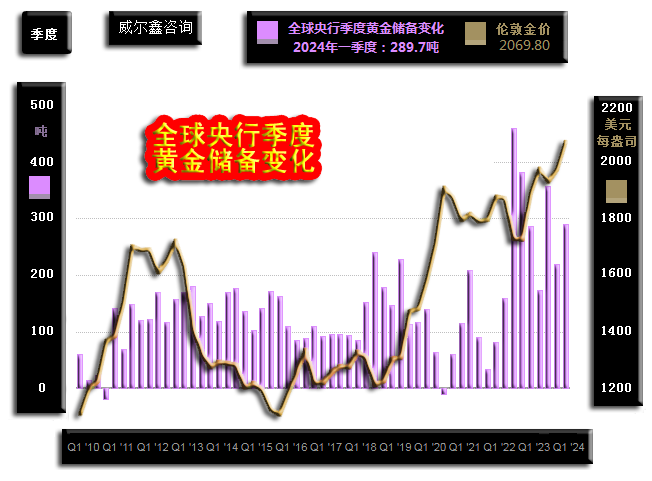

2024年一季度,全球黄金需求(不包含场外交易)为1102吨,同比下滑5%。但若合计场外交易,那么全球总需求则达到了1238吨,同比增长3%,而非下滑5%,成为2016年以来需求最强的一季度。该信息也印证了笔者近月有关黄金场外需求极强的量化分析结果。 一季度金饰消费与制造维持强劲健康状态。金饰消费仅同比小幅下降2%至579吨,但金饰制造则同比上涨了1%至535吨,彰显金商对于黄金后市的乐观信心。 一季度全球金条金币需求312吨,环比持平,同比增加3%。这与全球黄金ETF的持仓下降信号迥异。 一季度全球央行延续净购金状态,增储289.7吨:

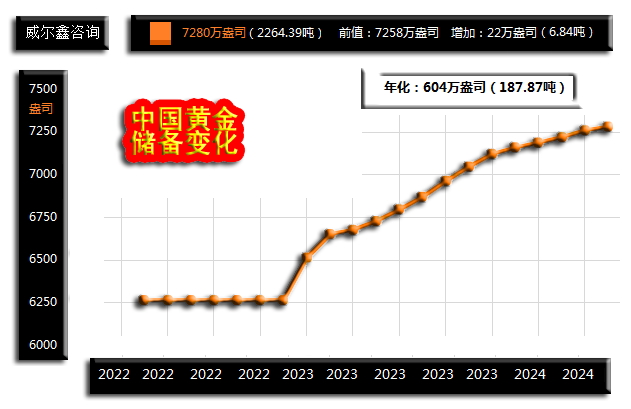

图表不难看出,2022年二季度之后的七个季度,全球央行净购金踊跃,成为黄金市场总体维持强劲的有力推手。中国央行黄金增储首当其冲,连续18个月增储黄金:

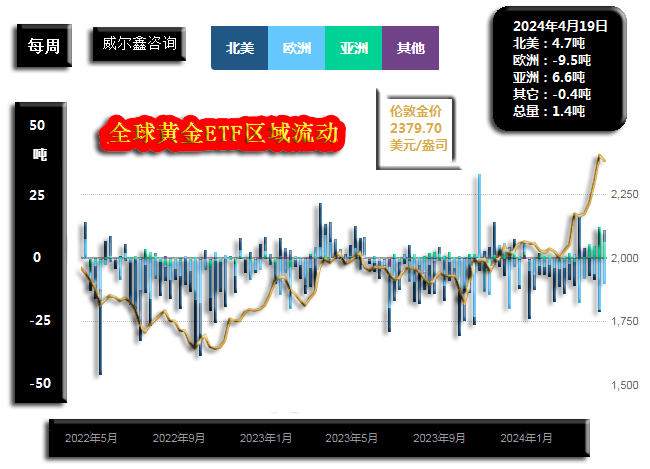

最新数据显示,2024年四月,中国央行进一步增储黄金至2264.39吨,4月继续增加储备6.84吨。年化净购金187.87吨,占全球央行1040.6吨年化净购金规模的18.05%。这说明全球央行具有增储黄金的普遍意愿,普遍意愿即意味着持续性更可期。 与黄金现货需求强劲较矛盾的信号是,全球黄金EFT总需求量逆金价强势而下滑。来自世界黄金协会的每周黄金ETF净变化数据显示:

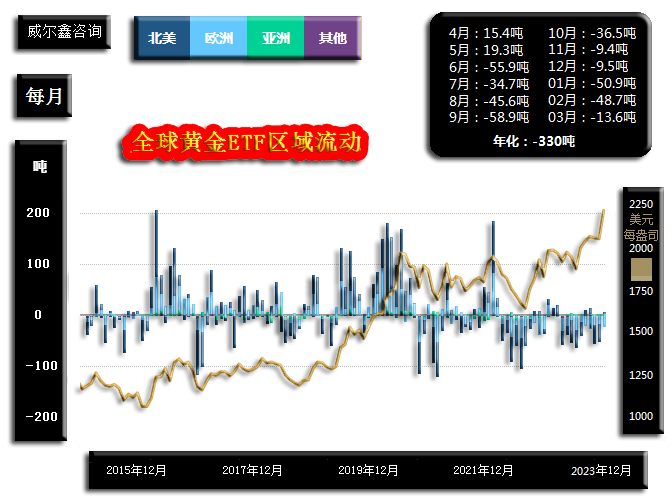

近年黄金ETF持仓净变化主要体现为“净减持”。一季度,全球黄金ETF持仓量减少113.2吨。欧洲和北美地区的ETF基金均现流出,少部分流出被亚洲地区基金的流入需求抵消。就一季度末与四月上旬状态观察,美国市场ETF基金出现积极转变,全球ETF黄金基金总体达到了多空平衡状态,再未体现净卖出。 进一步观全球黄金ETF的月度净变化历史:

截止2024年3月在内的12个月,只有2023年4、5月全球黄金ETF体现为净流入,其余十个月体现为净流出,相较于黄金牛市显得格格不入。截止2024年3月的全球黄金ETF年化净变化为净流出330吨,然相较于全球央行1040.60吨的净购金规模,黄金ETF的净流出规模不足为惧。 世界黄金协会数据显示,目前全球黄金ETF持仓总量为3079.8吨,其中欧美持仓2854.4吨,占比92.66%;亚洲持仓166.9吨,仅占比5.4%。 即便欧美黄金ETF全部抛售殆尽,我想央行储备也能轻松笑纳! 3 黄金市场的中长期确定性 与短期不确定性 就宏观经济金融周期观察,笔者认为金价在无中期巨大涨幅的前提下,黄金中长期牛市逻辑将延续。短期技术面的不确定性,不会影响黄金牛市延续的确定性。如国际现货金价、贵金指数月K线,以及对应的通用技术信号,美元利率历史演化图示:

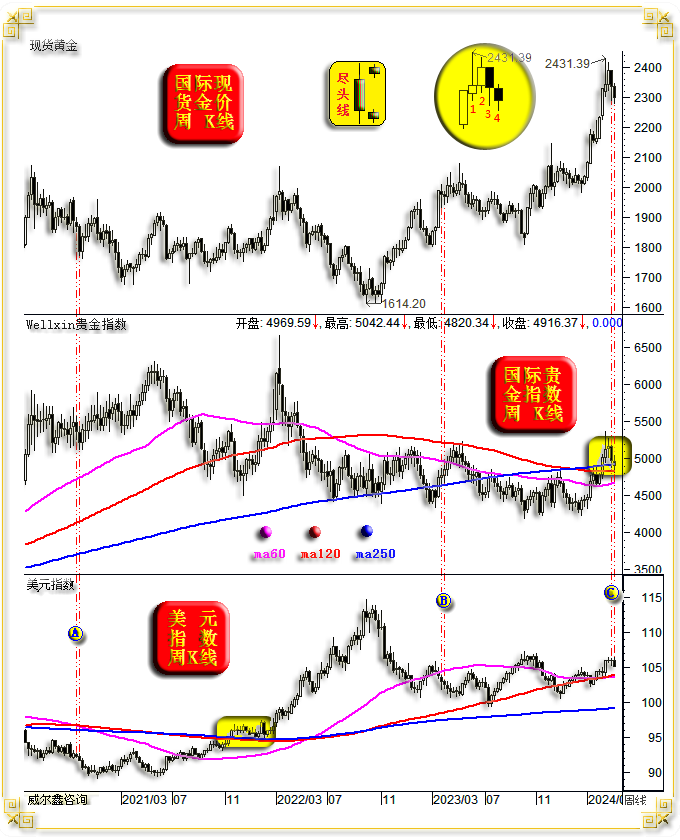

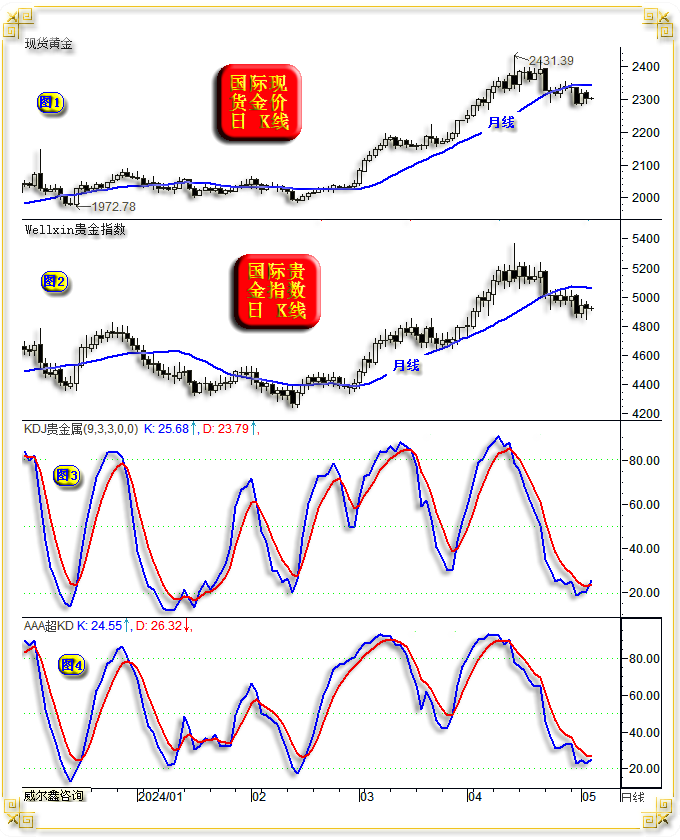

先对比观察小图1、2,即国际现货金价与贵金指数月K线对比信息。在2022年三季度之后,也即图中A位置后,金价与贵金指数之间的趋势分化越来越明显。金价结束中期调整后牛蹄铿锵有力,而贵金指数则延续近三年熊市疲弱氛围。 A位置后金价与贵金指数的趋势分化,实际上很好直观反应了黄金市场牛市运行性质:商品市场总体趋软背景下的黄金避险需求强化! 进一步观小图1、2中金价、贵金指数近月K线放大图。四月金价“射击之星”技术见顶信号明显! 虽四月贵金指数K线与金价相似,甚至乃更为明显的上影小阳线,但其不具备“射击之星”技术见顶含义,因其此前没有如金价般明确的中期上行趋势。 然无论如何,金价、贵金指数四月长上影小阳线,意味着五月金价、贵金指数当有技术性波折。结合趋势观察,金价更似易中期技术见顶。然贵金指数却未必有多大调整空间,进而使得金价的调整因贵金指数可能调整空间有限而充满不确定性。 观小图2、3,贵金指数月K线以及对应的KD技术信号。图中不难看出,2022年四季度至今,趋软运行的贵金指数月K线形态与月线KD信号有着非常明显的底背离特征:贵金指数K线形态震荡下行,但KD指标则逆贵金指数进入超卖区后,呈现出一底明显高过一底的回升趋势,意味着贵金指数随时可能结束中期颓势而转强。 观2020-2021年贵金指数月K线形态及对应的KD指标,与A点后至今的情况完全相反,一个非常明显的月线级别“顶背离”,此后贵金指数总体熊市运行两年多。 结合该信息再度咀嚼A位置后的贵金指数KD技术信号相较于K线形态的“底背离”信息,后期贵金指数系统性转强的“技术性”可能较大。若如此,无疑在技术上支撑了黄金牛市当延续的逻辑。此外,或对应衍生理解出欧美高通胀窘境会延续的信息。 小图4,金价月线布林指标信号,笔者此前强调过金价布林指标突破上轨对应的技术调整风险,警告投资者切忌追涨金价。最近一年放大的布林技术图表很清晰:金价虚破月线布林上轨后的追涨技术风险很大。至于此后以什么方式消化技术压力,笔者仅在内部资讯报告中详细跟踪,并以多种方式量化解读。但如果后期金价回调击穿月线布林中枢线,尤其意外回踩月线布林中轨时,结合对经济金融周期的理解,当战略做多黄金。 小图5,美元利率周期与金价的关系,前两天看到一篇中金结合美元利率周期对黄金市场的研报片段,其解读的逻辑性真对不住中金这块大牌子。美元利率周期与黄金市场之间有什么逻辑关系?有逻辑关系,但无必然的逻辑关系。美元利率周期对应的经济周期并不完全相同,其对黄金市场的影响也必然没有确定性逻辑,进而呈现出较强复杂性。甚至美元利率与美元指数之间,也同样无必然逻辑关系,它们只是美国官方调控经济金融的两种手段而已。若投资者要基于美元利率进程为黄金市场操作定锚,无疑易犯错。 观小图5之A区间,美元利率升息周期及对应的降息周期,黄金都处于牛市周期中。A区间美元利率见顶5.25%后,随着降息周期的到来,金价新一轮中期牛市呈现加速特征。 B区间,一轮由0.25-2.5%的美元升息周期,未能让黄金延续中期熊市。此后降息周期开启,金价加速上涨(若二者有关联的话); C区间,也即此轮美元利率周期。笔者认为无论就美元利率周期性,还是变化节奏,以及对应的经济金融运行周期,若稍有相似性,也更似A区周期。即笔者认为以后美元降息周期的到来,只会让黄金牛市盛况“锦上添花”! 4 美元强势应延续 尽管近两周美元指数呈现出阶段见顶后的回调特征,但笔者依然认为美元当延续中期牛市。目前美元的回调只是上行途中的短期折回而已,如美元指数月K线形态趋势图示:

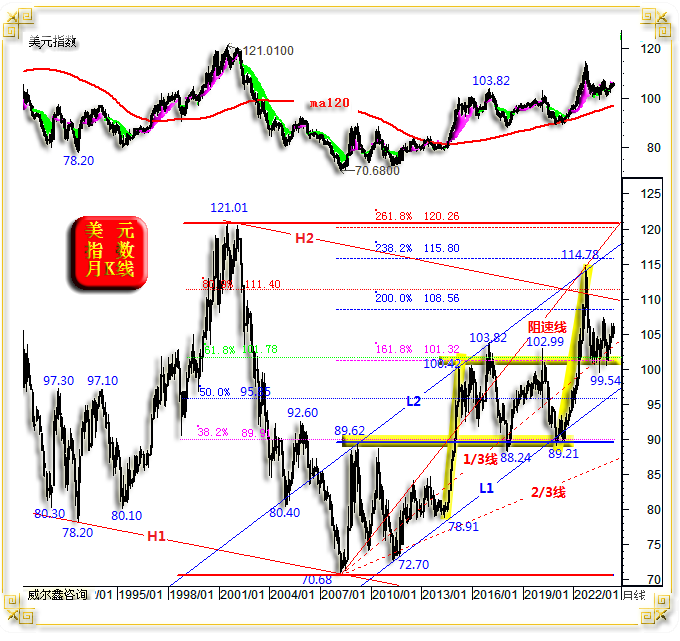

上半图,就30多年美元指数宏观牛熊定调而言,笔者认为图示120周均线有较强技术量度参考价值。目前美元指数在技术上仍处于宏观牛市定调中! 下半图,H1H2超宏观弱势运行通道,以1992年78.20底部,2001年121.01点顶部,2008年70.68点底部,三点定轨。H2线为美元指数超宏观下行趋势线。中期后市,不排除美元指数仍有上试110点上方,测试H2趋势线作用力的可能,笔者认为这种可能性还不小。 就2008年美元指数见底70.68点后的宏观牛市通道(L1L2)观察,该通道以2008年89.62点顶部,2011年72.70点底部,2015年100.42点顶部,三点定轨。L1为宏观牛市趋势支撑线,L2为宏观牛市轨道压力线。此后,2014年底部78.91点附近,2021年底部89.21点附近,都可视为对趋势线L1的有效性测试。而2017年顶部103.82点,2022年顶部114.78点,则更精确地对轨道压力线L2线进行了有效性测试。 形态趋势观察,美元指数在2014年下半年加速上行前,在89.62点形态顶部区对应的形态阻力带,于2018-2021年构成美元指数中期调整支撑;而2015年美元见顶100.42点后对应的形态顶部阻力带,则构成了2022-2023年美元指数中期调整支撑。2014至2015年一季度,美元指数从78.91-100.42点超2万点的凌厉涨势,也与2021年美元见底89.21点后至2022年约2.5万点凌厉涨势相似。 故仔细观察思考,2008年美元指数见底70.68点后的宏观K线形态、趋势,有较强规律性。2022年美元指数见顶114.78点后至今调整的复杂性,是不是也与美元指数2015年三月见顶100.42点后的中期市场运行复杂状态同样相似呢?形态很相似!如果截头89.21-114.78点牛市波段与78.91-100.42点一致,那形态就完全一样了。参考2015年后至2017年初,美元指数在复杂波动中再创新高至103.82点,精确测试了L2线阻力。故理论上,后期美元再度突破2022年114.78点顶部,进一步测试L2线阻力,也并非不可能。但笔者认为这种可能性比较小,因为2022年9月美元强势“溢出”程度很大,笔者认为后期美元指数不大可能突破114.78点顶部,倾向于在110-115点区间复杂筑顶,甚至可能类似2000/2002年美元指数在121点附近的复杂筑顶方式。即符合美元宏观技术趋势规律,也符合美国经济金融周期节律,甚至还符合当前基金在美元市场中的前瞻性资金趋势流向。 此外,就美元指数2001年见顶121.01点后至2008年见底70.68点大熊市波段观察,其对应的黄金分割线很有实用参考价值: 该宏观熊市波段回升的38.2%黄金分割位在89.91点,精确构成2008-2009年美元指数筑底区间波段形态顶部压力。两个筑底区间结构性牛市的形态高点分别为89.62点,88.71点。 该宏观熊市波段反弹的二分位(50%)在95.85点,乃2015-2022年美元指数波动中枢,对区间波段顶底量化不明显,参考价值不大。 该宏观熊市波段回升的61.8%黄金分割位在101.78点,在2015-2020年精确构成美元指数形态顶部,并进一步构成2022-2023年美元指数调整形态支撑,参考价值明显。 该宏观熊市波段回升的80.9%黄金分割位在111.40点,与H2超宏观下降通道趋势线共振,可谓有效构成了2022年美元指数大顶反压。 笔者将2008年美元指数见底70.68点后至89.62点结构性牛市,作为此后美元宏观牛市的“源生浪”。该浪向上的黄金分割线同样有实用参考价值: 该浪向上的161.8%黄金分割理论位在101.32点,与上一分析61.8%黄金分割位对应的101.78点共振,构成美元指数2015-2020年上行压力,构成2022-2023年美元指数回调支撑。 该浪向上的200%位置在108.56点,构成2022年美元大顶有效压力;238.2%位置在115.80点,或与L2轨道线共振;261.8%位置在120.26点,对应2000-2002年美元指数形态大顶区。 此外,就2008年美元指数见底70.68点后的整个宏观牛市波段(70.68-114.78点)观察,该波段阻速线1/3线与上述诸多技术分析进一步共振,构成2022-2023年美元指数回调强支撑。如果后期美元宏观转熊,该阻速线2/3线或将在90点附近与2008-2021年诸多形态顶底共振,构成美元指数中期熊市底部支撑。 5 对冲基金在期金 与期汇市场中的资金净流向 如国际现货金价、美元指数周K线,以及对冲基金在COMEX期金市场中的净持仓,在六大外汇期货市场中的美元净持仓变化图示:

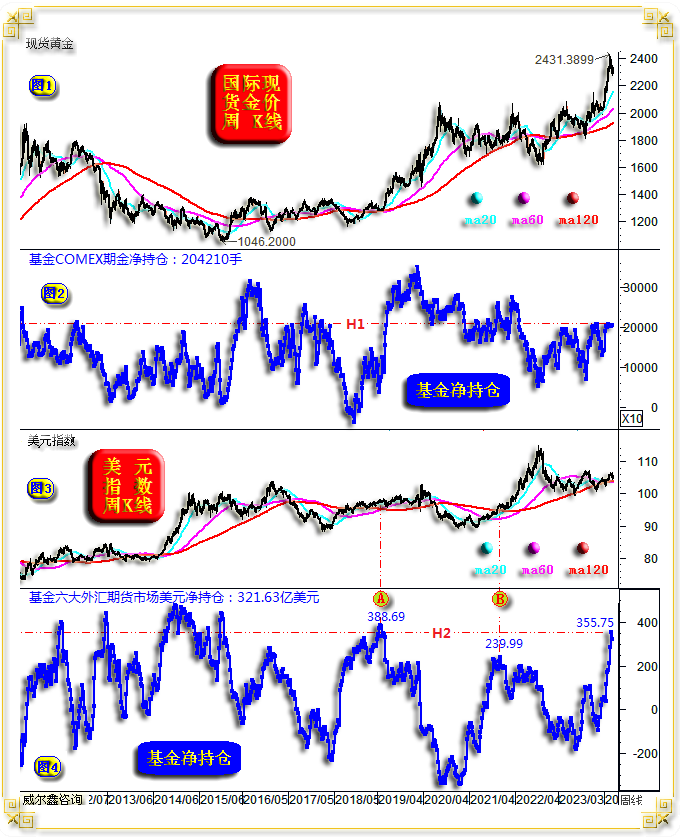

小图1、2,国际现货金价与基金在COMEX期金市场中的净持仓,目前基金期金净持仓为204210手。不难看出,对冲基金在期金市场中的行为,只比欧美黄金ETF在黄金市场中的行为“好一点点”。虽近月金价涨幅巨大,但对冲基金做多意愿不是很强,目前基金净持仓在H1线位置附近,仅位于近年期金净持仓中位略上,尚低于2016年净持仓峰值。笔者一直认为,对冲基金做多黄金的动能或意愿不足,或是因为爱惜美元信用的羽毛,只是程度略逊于欧美黄金ETF。 若后期对冲基金无视美元羽毛而唯利是图,转而果断做多黄金,无疑还有很大做多黄金的净能量弹性增长空间。 小图3、4,美元指数与对冲基金在六大外汇期货市场中的美元净持仓,最新数据为净多美元321.63亿美元,上期数据为355.75亿美元。虽今年美元指数上行趋势远算不上凌厉,但对冲基金在六大外汇期货市场中做多美元的净能量流入可谓凌厉,净能量流入已超2021/2022年峰值。 这是对冲基金看多美元的前瞻性智慧体现吗?不排除这种可能性。观图中A、B位置,在基金加速果断做多美元的资金净流入过程中,美元指数涨幅皆不大。但此后美元强势延续了较长时间,A点后为震荡强势,B点后强势凌厉。很大程度说明了对冲基金对美元强势的前瞻智慧,笔者认为中期美元指数延续强势的可能性很大,即使基金做多美元的资金净流量已见瓶颈,后期也可能迎来被抬轿的过程。 6 中期美元似起飞在即 再如美元指数日K线成本浪潮及形态趋势图示:

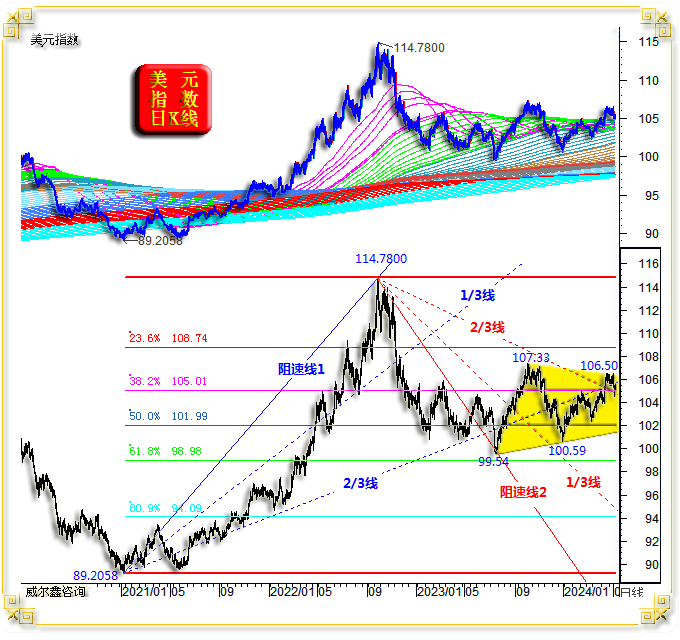

就成本理论演化观察,2023年美元指数成本分布趋于聚合,目前美元指数浮游于成本浪潮海面,可能随时脱离海面浪阻起飞。空中风阻自然小于浪阻! 下半图,观美元指数2021-2022年约2.5万点凌厉牛市波段(89.2058-114.78点),其阻速线2/3线构成当前美元指数运行作用力,应体现为支撑。 观2022年美元指数见顶114.78点后至99.54点中期熊市波段,该波段阻速线2的2/3线与阻速线1的2/3线共振,虽应当体现为美元指数反压。但该反压被突破之后,目前处于回踩确认过程,应是对突破有效性的回抽确认。 再进一步观察89.2058-114.78点牛市波段黄金分割线,二分位(50%)构成有效支撑。目前进一步与阻速线1、阻速线2的2/3线共振。笔者认为阶段美元指数应该不会有效击穿这三点共振支撑,后期当进一步转强。 形态而言,图示99.54点、107.33点、100.59点、106.5点四个波段顶底,刚好形成一个“收敛三角形”。收敛三角形(甚至契型)上边的确认,需要一个类似于106.50的点进行确认。后期,若美元指数突破由107.33点、106.50点构成的收敛三角形上边,就意味着美元有完成底部三角整理后加速上行的可能。至于美元与黄金市场的运行逻辑,甚至黄金与通胀、欧美经济关系的运行逻辑,希望投资者牵手威尔鑫资讯稳健同行。总体而言,当前宏观经济周期环境,必然的美元利率演进趋势,当继续利好中长期黄金市场。 7 金市超短期机会-弱水三千只取一瓢 黄金市场的超短期机会似乎天天有,不少投资者或分析师指导投资者天天“劳作”,但最终通常只剩下了“作”后之“劳”,疲惫不堪,不仅一无所获,甚至伤痕累累。真应了那句市场谚语:“长线金,短线银,天天短线等于零”。观我们对金市超短期机会、风险的量化信号,过滤掉大多不确定性机会,最近一个多月超短期操作或调仓提示信号只有五个位置: 国庆期间,我们的超短期提示信号再度于2280美元附近发出做多提示信号,至少构成很好的短线做多机会,且我们近日也一直认为短期金价在2300美元附近的有效支撑不会告破。上周五(5月3日)亚洲尾盘,笔者发文“今日空仓者应逢低做多”,可谓恳请客户当晚要逢低做多,2260美元是理想价位,但2280美元就很不错了,当晚金价最低下探2277美元。在5月4日周评中,笔者继续建议客.户,周一(5月6日)国内金市长假开市后即可逢低做多。在5月3日亚洲尾市建议客户做多的分析原文“今日空仓者应逢低做多”如下:

不少短线或阶段交易,虽看似结果未必有多大差异,但各自操作的支撑逻辑、理论分析厚度可谓大相径庭。长期来看,也必然导致大相径庭的实际操作结果。此外,阶段或中长期交易、持仓往往都起念于短线、超短线,这要通过随后的市场联动、资金流向等信号去进一步判断、印证。而任何时候,风险控制都是重中之重,你失去一次、甚至十次机会都没有关系,仍拥有继续寻找、把握机会的主动权。然一次犯错,尤其十次犯错,就可能被市场彻底淘汰。很多市场理念、体会,唯有“活久见”! |

|

附件 |

|

| « 2024-5-10 威尔鑫日评 | 2024-5-13 威尔鑫日评 » |